来源:中国煤炭市场网

一、2024年煤焦市场:缺乏支撑的持续下滑

“年初的价格或将成为今年的最高价”。

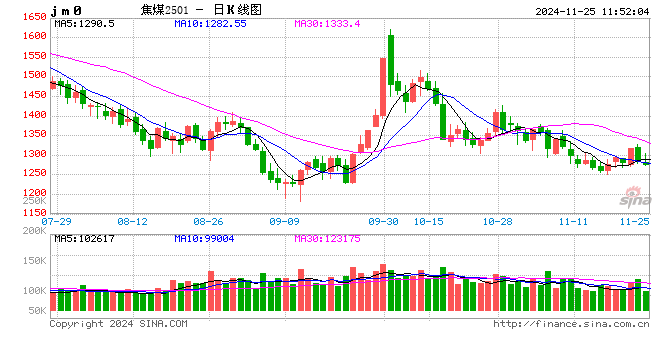

这是今年煤焦市场的共同特征,就是说开年以后价格一路走低,尽管中间小有反弹,但总趋势还是下滑。最终的问题是需求不足,而且持续不足!

我不想用“有效需求不足”的概念,难道还有“无效需求”之说?从宏观数据中可以证实:今年1-9月工业企业盈利增速从0.5%回落至-3.5%,其中9月工业企业盈利增速较8月的-17.8%进一步下探至-27.1%、利润率较8月的5.6%走弱至4.7%。9月PPI同比从-1.8%进一步回落至-2.8%,对工业企业盈利形成拖累。其中煤炭/钢铁/油气/化工行业对整体工业企业盈利增速的拖累共计约11.5个百分点。9月中旬钢价格创下2017年以来的低点。9月底宏观经济政策出台,黑色系价格、股票市场、期货大宗商品均大幅反弹,10月份市场数据会转好一些。但别忘了,宏观决定底部,基本面决定高度。炒作资金撤离、高涨的热情一旦熄火,就要回到基本面,那才是市场真正的开始或者转折!

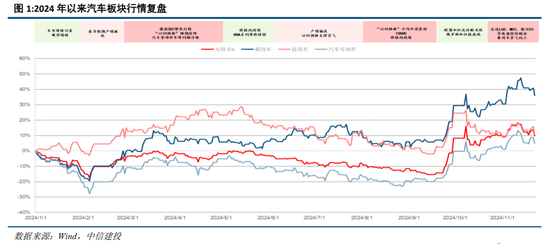

毋庸讳言,高科技产业(新质生产力)增长较快,但对黑色系拉动作用几乎微乎其微。前9个月仅互联网用电增长34%。问题是新质生产力它几乎不用多少钢,而用钢的行业还在低迷中仰望无法企及的上空。

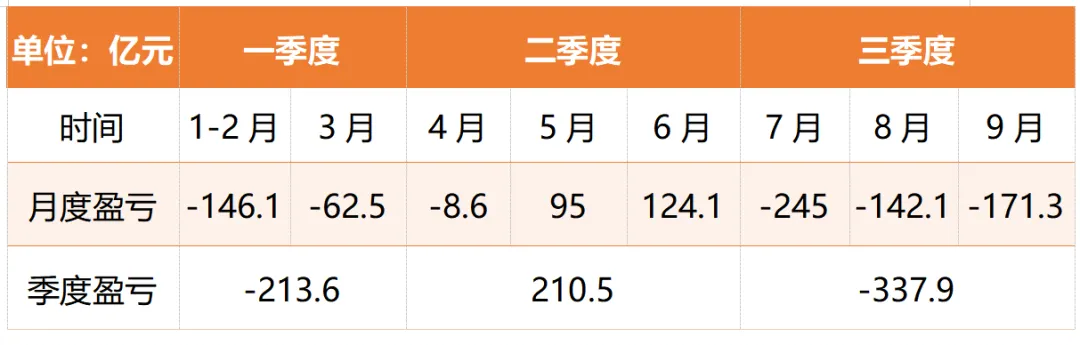

钢铁行业季度利润统计(亿元)

国家出台了史上最多的政策支持,短时间内还是撑不起房地产的柱子。房地产数据还是十分的难看。前9个月房地产新增资金、开工面积、销售金额同比均下降-10%以上。建筑用钢需求锐减,对煤焦的需求也相应降低。还好,制造业和钢材出口,总算给了黑色系市场一抹亮色。制造业和出口端,汽车及零配件、钢制船舶、集装箱、家用电器、机械等耗钢产品出口均高水平增长。年内钢厂出口预计接近1亿吨,要是没有这个支撑,可能市场还不如当下。那煤焦价格还能怎么样?只有随着钢铁市场波动,钢材不涨,钢企亏损,煤价回落。黑色系整体下行。

当然政策刺激的作用也在显现,10月份房地产出现了久违的好转,全国新建商品房和二手房成交总量同比增长3.9%,连续8个月下降后首次实现增长。这些数据表明,市场信心得到提振,经营主体预期有所改善。不过市场的反转也不是一蹴而就。

二、2025年黑色系也不具备大反转

1、钢铁持续压产是大势所趋。粗钢调控的持续政策和手段不断被强化。按照相关政策要求,到 2025 年底,钢铁行业能效标杆水平以上产能占比要达到 30%,能效基准水平以下产能需完成技术改造或淘汰退出。预测2025年粗钢产量9.5亿吨,粗钢需求9.1亿吨。粗钢供求关系依然过剩0.4亿吨!还有政策推动电炉钢产量占粗钢总产量比例 2025 年力争提升至 15%,废钢利用量达到 3 亿吨。压产、过剩、增(废),将有效压制煤焦需求减弱。但任何政策的落实都是一个循序渐进的过程,短期内对煤焦市场影响还是比较温和的。

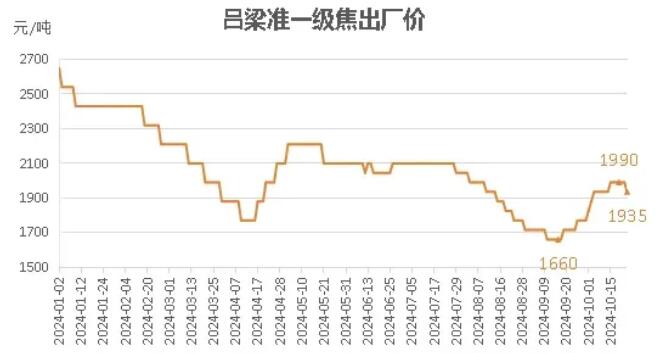

2、焦炭,库存不必高,市场不缺货。钢厂之所以把焦炭库存从15天降到7-10天内甚至5天的“危险期”,关键是随买随到,市场不缺货。据测算2025年焦炭净新增产能1200万吨左右,关小建大的延续政策还在发力,使得焦炭产能2025年呈现小幅增加。目前的焦炭供给就比较充足,加上新产能释放,焦化行业平均产能利用率不足80%。但产能释放是一个渐进的过程,不是短时间推向市场,不必担心对行业短时巨大冲击,但焦炭市场的运行压力是显而易见的。焦炭产品作为中间体,决定它走势的是钢价和焦煤价格的共同作用。价格驱动主要来源在于需求端。预计焦炭价格还是波动运行,几轮涨价几轮降价震荡还是它的特征。我倒是希望它稳一稳,能不能摆脱“不是在调价就是在调价的路上”的怪圈。当然最有发言权的是市场本身,这事不由人。

山西文水焦煤价格

三、焦煤资源从“稀缺到宽松”,变量在于进口

从2009年起,国内焦煤产量增速一直处于下行态势。中国焦煤产量供给弹性较小,看不到有增长的潜力,而且焦煤老矿井较多,产量也难以提升。焦煤资源的变量在于进口!2024年9月份,中国进口炼焦煤1036.3万吨,同比下降4.3%,环比下降3.1%,连续第二月环比下降;1-9月份,中国累计进口炼焦煤8928.9万吨,同比增长22.1%。蒙煤占比48.7%,俄煤占比25.7%,美加澳合计占比21.9%。“蒙+俄”进口占绝对优势。目前仅甘其毛都口岸存煤高达290万吨。焦煤进口预计全年1.1亿吨以上,加上消费不足、需求下滑,焦煤从紧俏变为宽松。焦煤进口的持续增长,特别是蒙古焦煤市场占有率不断提升。据CCTD 观察,随着进口量的大幅增长,蒙古国进口焦煤市场已渗透到河北南部区域,预测每月至少有5-6万吨左右的蒙古焦煤达到邯邢地区,且比当地厂焦煤价格低50--150元/吨左右。蒙古焦煤消费格局发生了实质性的改变,以往蒙古进口焦煤销售地在内蒙古、唐山地区,很少到河北南部,现在这种平衡被进口蒙煤打破,对当地国有大矿的焦煤销售造成较大冲击。

2025年焦煤进口会减少吗?笔者以为,焦煤进口仍维持高位。至少不低于今年的量级。一是,进口煤炭增加平抑了焦煤价格的大幅波动,对供需双方甚至国家能源稳定都是有利的,估计会维持和延续现有政策;二是,除非有政治地缘因素影响,否则进口难以减量。蒙古国大修铁路,运输状况大有改善,又新开通了阿拉善的乌力吉口岸,对中国高度依赖的煤炭出口,是蒙古经济的重要支撑,多出口才是它的愿望。俄罗斯还要增加1亿吨出口中国,尽管有难度,但预期还是增加。

综上所述,分析认为,2025年煤焦市场宽松、波动幅度比上年收窄,价格中枢比上年度有所下移。(作者:若欣)

(转自:中国煤炭市场网)

发表评论