来源:国元期货研究

供应:多个澳矿下调指引产量,但盐厂前期有一定备库,短期影响较为有限,多为情绪方面扰动。当前Kamativi矿山二期顺利投产、而Goulamina、Bougouni和Neves矿山即将在年底前投产,将会缓和市场情绪。从碳酸锂生产方面来看,受高锂价提振,除盐湖提锂受天气影响减产外,碳酸锂产量周度层面均维持增产。考虑到盐厂高价套保入场的因素,预计后续碳酸锂产量维持增势。此外,氢氧化锂产线转向碳酸锂产线的产能尚有提升空间,叠加海外锂盐发运量增加,预计碳酸锂供应仍有增量待释放。

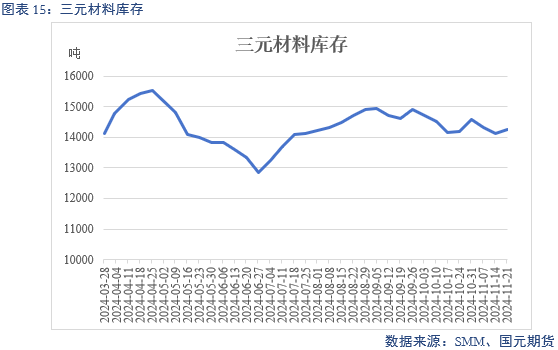

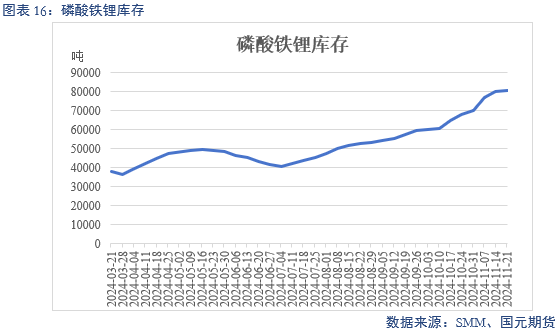

需求:磷酸铁锂排产维持强劲,但12月正极厂有去库计划,预计后续排产进度将放缓。

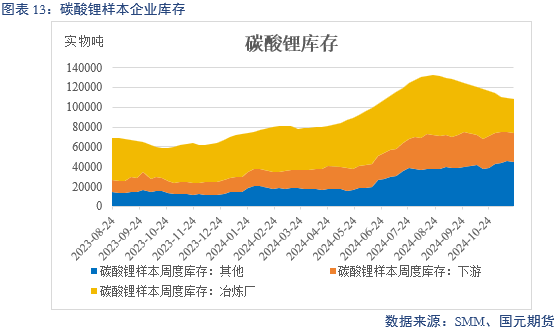

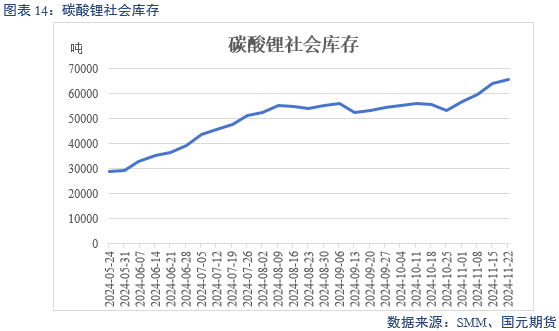

库存:碳酸锂价格走强抑制下游需求,叠加盐厂利润空间扩大后多维持增产,去库进度明显放缓,考虑到下游排产即将放缓,预计后续库存维持高位,对锂价压制较为明显。

总结:全球多个矿山计划年底前投产预计将缓和市场情绪,随着需求转弱、供应增加,基本面对锂价的支撑松动,叠加碳酸锂库存维持高位,短期碳酸锂价格或呈震荡下行趋势。

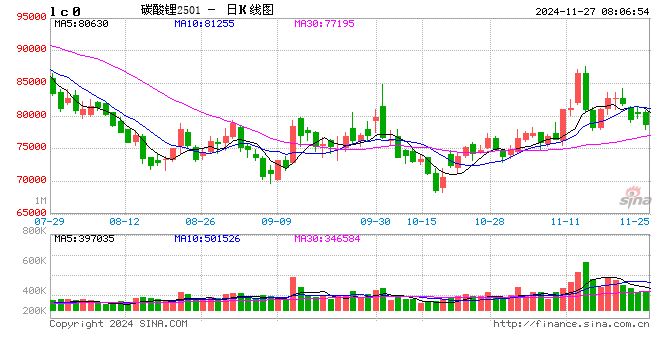

一、行情回顾

本周碳酸锂主力合约震荡偏强,11月22日收盘价79500元/吨,较上周涨1.53%。

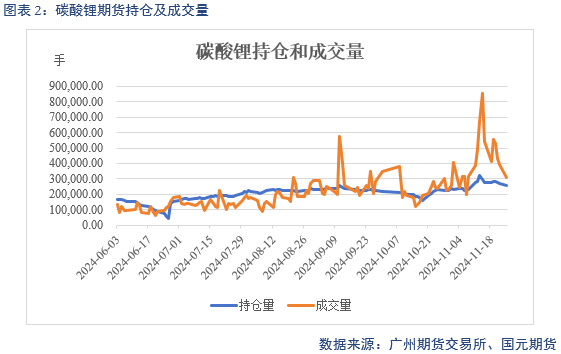

二、持仓和成交

截至11月25日,碳酸锂持仓260097手,较上周减16809手;成交306997手,较上周减102959手。

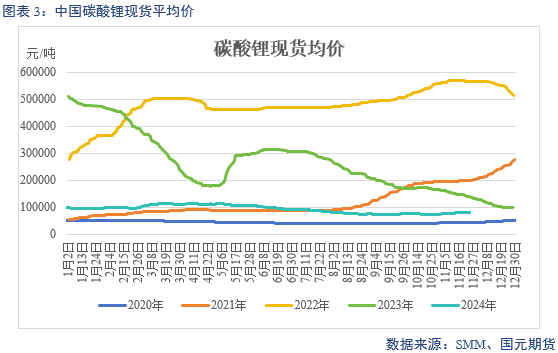

三、现货价格及升贴水

截至11月25日,中国电池级碳酸锂现货均价为79100元/吨,较上周增650元/吨;现货平均升贴水为-1750元/吨,较上周减700元/吨。

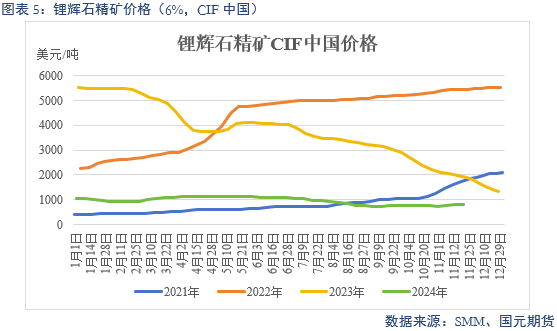

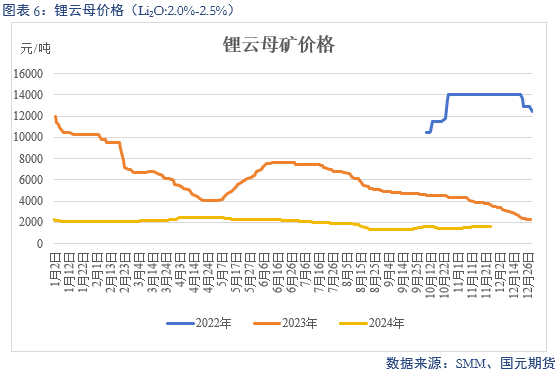

四、锂矿价格

截至11月22日,中国锂辉石到岸价格813美元/吨,较上周增13美元/吨;国产锂云母价格1650元/吨,较上周增65元/吨。

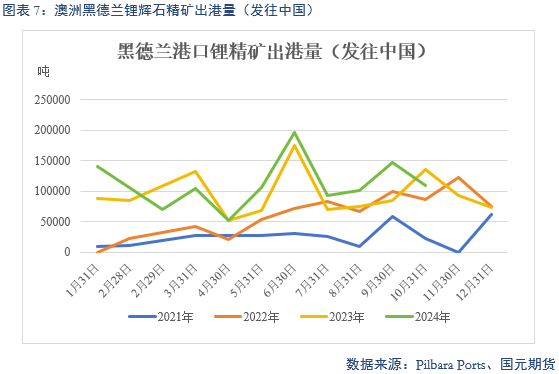

10月,澳洲黑德兰港口发往中国锂辉石数量为109127,较上月减38479吨。

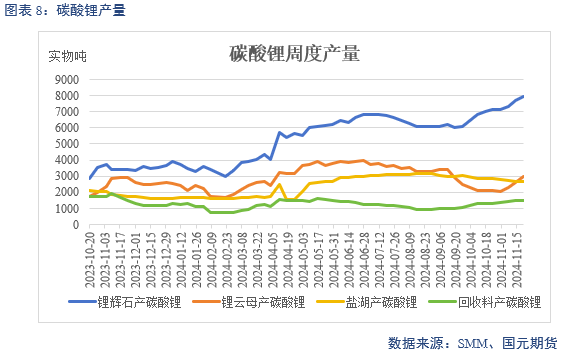

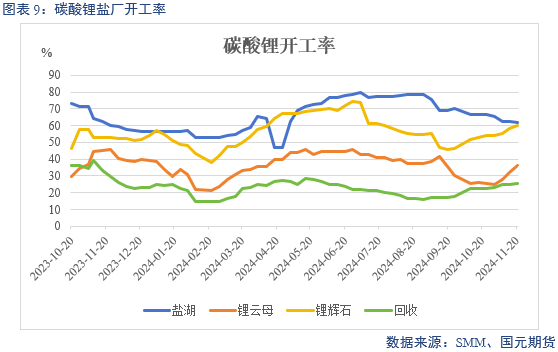

五、锂盐生产情况

截至11月21日当周,锂辉石生产碳酸锂产量7934吨,较上周增229吨;锂云母生产碳酸锂产量2965吨,较上周增327吨;盐湖产碳酸锂产量2666吨,较上周减33吨;回收产碳酸锂产量1507吨,较上周增565吨。

截至11月21日,锂辉石提锂开工率为60.11%,较上周增1.74个百分点;锂云母提锂开工率为36.24%,较上周增4个百分点;盐湖提锂开工率为61.64%,较上周减0.76个百分点;回收提锂开工率为25.61%,较上周增0.72个百分点。

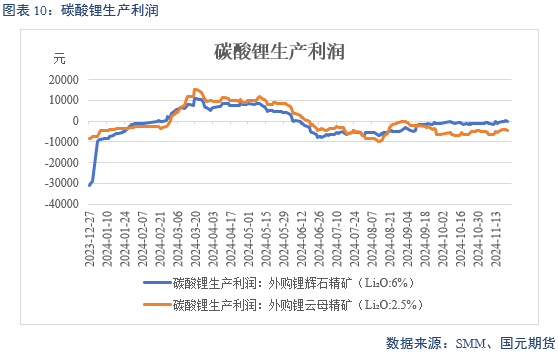

截至11月21日,外购锂辉石产碳酸锂利润为-146元/吨,较上周增491元/吨;外购锂云母产碳酸锂利润为-4478元/吨,较上周增443元/吨。

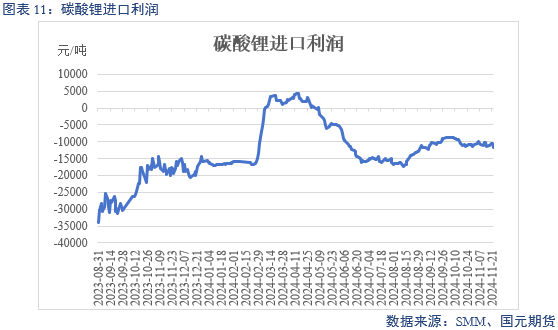

截至11月21日,碳酸锂进口利润为-11736.9元/吨,较上周减350.8元/吨。

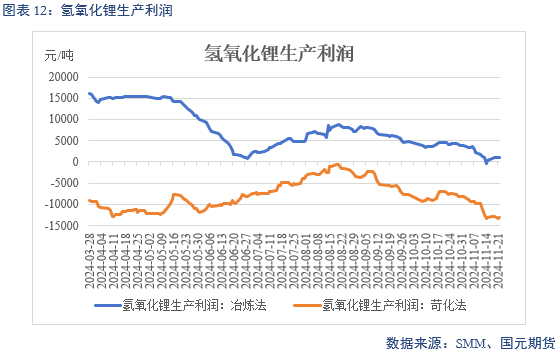

截至11月21日,冶炼和苛化产氢氧化锂利润为998元/吨和-13152元/吨,较上周增737元/吨和减60元/吨。

六、库存

截至11月21日,冶炼厂碳酸锂库存为33888实物吨,较上周减264实物吨;下游碳酸锂库存为29270实物吨,较上周减238实物吨;总计碳酸锂库存为108301实物吨,较上周减752实物吨。

截至11月22日,SMM碳酸锂社会库存为65680吨,较上周增1530吨。

七、下游材料生产情况

截至11月21日,SMM三元材料库存为14243吨,较上周增110吨;磷酸铁锂库存为80370吨,较上周增400吨。

八、电池生产情况

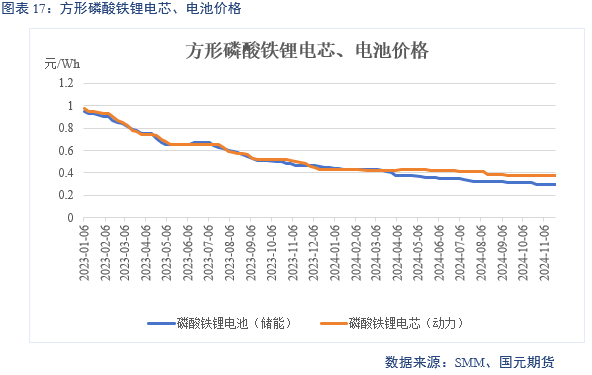

截至11月22日,方形动力磷酸铁锂电芯价格为0.38元/Wh,较上周持平;方形储能电池价格为0.3元/Wh,较上周持平。

九、终端生产情况

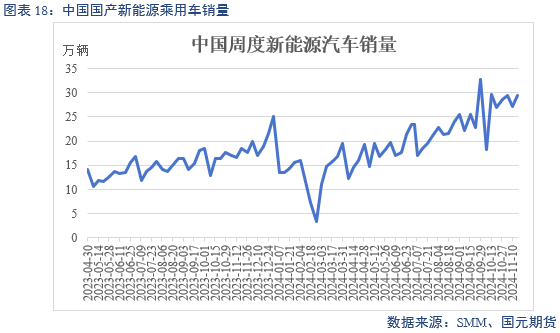

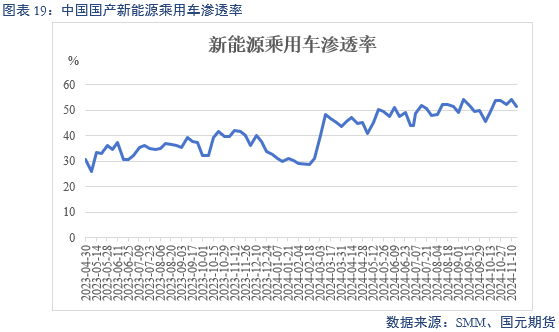

截至11月17日,中国国产新能源乘用车销量为29.4万辆,较上周增2.3万辆;中国新能源乘用车渗透率为51.5%,较上周减2.6个百分点。

十、政策资讯

1) 国家标准《新能源汽车运行安全性能检验规程》发布,将于2025年3月1日正式实施。新能源汽车的动力蓄电池安全充电检测和电气安全检测将成为必检项目。

2) 工信部对新型储能制造业高质量发展行动方案(征求意见稿)公开征求意见,主要内容包括:一、加大对国内锂、钴、镍等矿产资源的找矿支持力度,科学有序投放矿业权。二、指导国内企业多元、有序、协同布局海外资源项目,降低资源开发运输成本。三、鼓励生产企业在新型储能产品研发阶段做好产品全生命周期管理。

3) 11月15日,财政部、税务总局发布调整出口退税政策的公告。其中提到,将部分成品油、光伏、电池、部分非金属矿物制品的出口退税率由13%下调至9%。自2024年12月1日起实施。

总结:退税政策的调整可能引发部分抢出口现象,透支部分2025年需求。

十一、基本面资讯

1) 10月29日,Pilbara Minerals报告显示,从12月起将高成本的Ngungaju工厂暂时停产,将导致2025财年总产量减少约10万吨。

2) 津巴布韦zulu矿山因资金链断裂仍处于停产中,矿山年产锂辉石8.4 万吨,透锂长石3.25万吨。

3) 2024年10月智利出口至中国的碳酸锂约为1.7万吨,环比增加2.2%,同比增加1.1%。2024年1-10月智利出口至中国的量级约为16.2万吨,同比增加45%。

4) 澳大利亚BaldHill矿山将2025财年指引产量从12-14.5万干吨下调至约6万干吨。

5) 11月14日,雅化集团津巴布韦KMC公司宣布卡玛蒂维锂矿项目二期全线投产,预计年处理锂矿石230万吨,产出锂精矿35万吨。同时雅化集团还将继续扩展锂精矿采选规模,预计2025年年处理锂矿石330万吨,产出锂精矿约50万吨。

6) SQM表示2024年和2025年碳酸锂目标产量为21万吨和23万吨。2024年保持了19-19.5万吨碳酸锂销量指引,并预计明年的销量将随着产量而增加。

7) Sigma Lithium预计2025年将锂辉石产线扩建25万吨。

总结:全球锂矿减产频发,短期内矿价上涨,但考虑到盐厂前期多保有安全库存,短期内影响有限。

发表评论