智通财经APP获悉,贝莱德发文称,股票方面,建议年底前适度超配美股,并重点关注金融、可选消费以及特定科技板块。同时,贝莱德将减少对“防御性”板块(尤其是必需消费品)的持仓,为适度超配股票资产提供资金。债券方面,企业债、证券化及其他形式的信用类产品依然存在机会,但投资者应对长期美债保持谨慎。由于债券市场已经难以消化大量的债券供应,因此在未来几个月甚至几年内,长期美债可能会面临更大的挑战。

随着美国大选尘埃落定,投资者纷纷卸下观望的姿态,转而竞相追捧美股与其他风险资产。上周标普500指数上涨4.7%,创下自2022年10月以来的最佳周度表现。本周美联储公布11月货币政策会议纪要,受市场乐观情绪推动,标普500指数截至当日收盘再次上涨。

贝莱德表示,此轮上涨的背后,是市场对美国经济增长更加强劲、以及对监管环境(尤其是金融监管)更加宽松的预期。如今,美国大选结果已揭晓,市场反应也已初步平息。

岁末将至,投资者应如何看待年底前的美股市场走势?贝莱德认为,以下三点值得关注:美股持续走强,周期性股票领涨,以及收益率曲线进一步陡峭。

尽管美股从年初至今已累计上涨25%(截至11月20日),相较于其他市场和历史水平均存在显著溢价,但贝莱德认为,这种涨势在短期内仍有可能延续。除了消费市场增长和货币政策宽松以外,美股还可能受益于季节性走强,以及市场对更多财政刺激政策、监管放宽措施的乐观预期等因素。

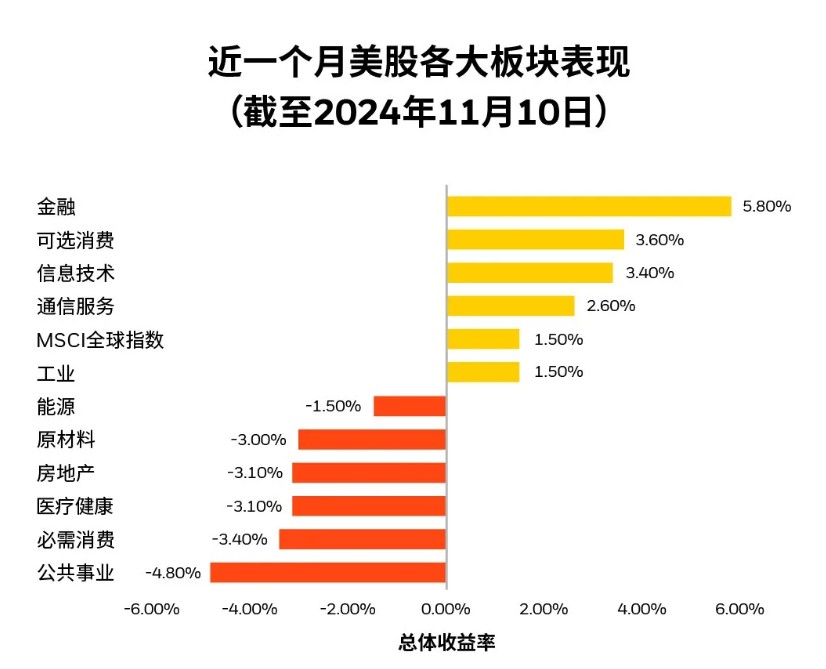

个股方面,贝莱德预计周期性股票有望继续保持领涨地位,这与过去几个月呈现的趋势一致。贝莱德认为,美国经济增速的幅度可能不会太大,目前已经保持在2.5%至3%的健康水平,但投资者可能会继续青睐那些有经营性杠杆(即通过增加收入来提升营收的能力)的公司或细分板块,这包括在大选后领涨的可选消费板块以及金融板块(如下图)。其中,金融板块不仅受益于美国强劲的经济增长及陡峭的收益率曲线,而且在共和党执政后,还可能迎来更为宽松的监管环境,从而进一步提振其表现。

贝莱德提到,除股票市场外,债券和利率的市场环境也可能受到影响,尤其是长期美债。主要原因在于,在美国经济已经走强的背景下再新增刺激措施:可能会改变美联储未来降息的节奏与幅度;其次,除了货币政策之外,通过债务融资的减税政策和/或刺激措施可能会进一步加剧美国本就处于历史高位的财政赤字,从而增加美国国债的发行量。

值得注意的是,尽管美债收益率已经从9月份的低点反弹,但与历史水平相比,投资者因承担长期风险而获得的额外收益补偿(即期限溢价)仍然处于适中水平。如果债券投资者开始预期更大的多年期财政赤字,那么长期债券的收益率可能会进一步加速上涨,超过短期债券,从而形成更加陡峭的收益率曲线。

发表评论