来源:金十数据

投资者普遍预期美股在2025年会进一步上涨,但在花旗看来,鉴于市场估值已经很高,投资者应该为更多的波动做好准备。

花旗以Scott Chronert为首的一组策略师预计,明年标普500指数在基准情景下的目标价为6500,牛市情景下为6900点,熊市情景下为5100点。他们的基本预测在华尔街属于谨慎的阵营,其他投行的预测范围在6400点到7000点之间。

Chronert和他的团队表示,在所有情景中,不变的主题是“最坏情况下盈利温和增长”,以及“年底指数估值仍高于平均水平,这与我们对市场处于持续牛市的观点一致”。

尽管他们认为未来一年积极的经济基本面、人工智能和生产力增长将支撑股市,但Chronert和他的同事们担心投资者对2025年的股市前景“预期过高”。

他们在12月6日的一份报告中表示:“我们认为,美国大选后的乐观情绪反映了人们对长期增长驱动力的信心,但我们对标普500指数基本面的结构性乐观看法确实存在无数需要解决的问题。”

他们说:“当前的经济软着陆状态和人工智能利好因素现在与特朗普的政策承诺和风险相互作用。将增长影响扩大至大型股以外至关重要,但越来越高企的估值起点将是一个持续的障碍。”

策略师表示,他们认为美股的上行风险大于下行风险,比如预计2025年和2026年的盈利进一步增长,但波动性可能加剧。

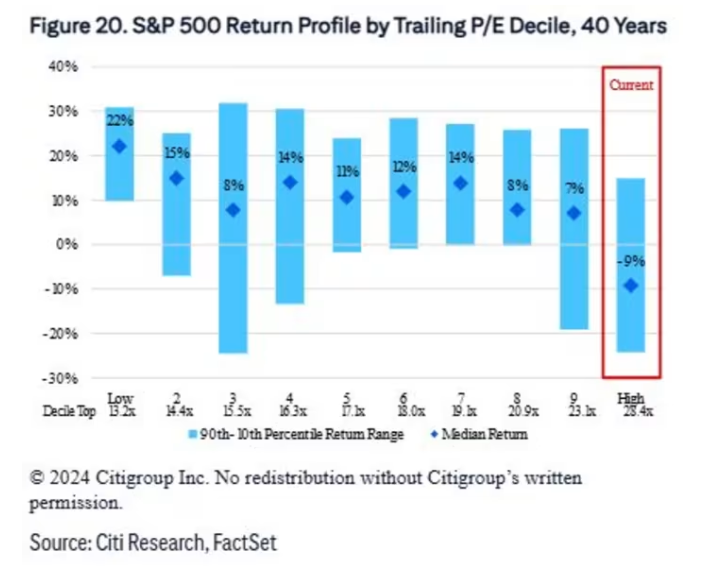

花旗将注意力集中在对2025年的估值担忧上。Chronert和他的同事说,“美股的市盈率目前处于历史最高的十分位数(在一组数据从小到大排列后位于前十分之一位置的数值) ,这是过去40年估值达到如此高位时唯一一次的风险回报为负。在这种情况下,中位数回报率往往为负数,潜在的下行亏损大于上行收益。”

历史市盈率是将当前股价除以过去12个月的每股收益,一些人认为它更准确,因为它使用了历史数据。以下是花旗的图表,显示了28.4倍的历史市盈率和负9%的风险回报估值:

花旗说,“关键是更多地从潜在增长的隐含意义来考虑高估值,潜在增长已经很高,但目前还无法实现。无论如何,历史告诉我们要小心这个起点。”

但策略师表示,尽管“壮丽七股”的权重很高,但高估值不能归咎于它们,因为“相对于历史,其他493家公司的预期市盈率处于20年来的最高水平。”远期市盈率指的是未来的预期收益。

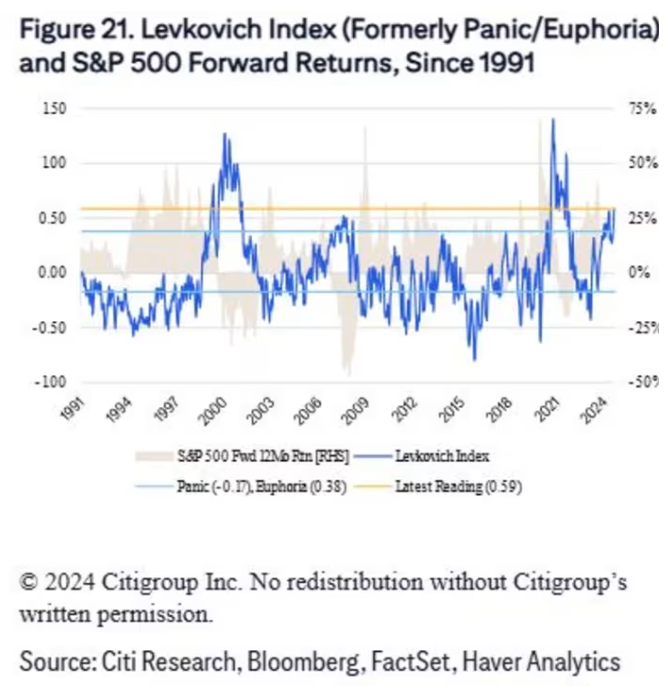

他们还表示,目前投资者的自满情绪将为股市上涨设置“高门槛”。他们的列夫科维奇指数(Levkovich Index)——前身为恐慌/乐观指数——显示投资者正处于“仅次于科技泡沫和新冠疫情后反弹的乐观阶段”。

就美联储而言,作为此前是唯一一家预测美联储12月将降息50个基点的华尔街投行,花旗现在与同行一致,预计降息幅度为25个基点。

策略师表示:“上周的非农报告还不够疲软,以至于美联储无法像我们先前预测那样降息50个基点,但12月降息25个基点的可能性似乎很大。

他们补充道,“我们预计美联储将在接下来的每次会议上继续以25个基点的步伐降息至3.00-3.25%的最终政策利率。”

发表评论