来源:中国经营报

本报记者 张漫游 北京报道

近期,多家银行再度对信用卡资金用途进行规范。

其中,部分银行提到,信用卡资金不得用于房地产、投资理财、生产经营、偿还债务、博彩等领域;不得通过非正规渠道套取现金;需用本人账户按账单或透支额还款,避免大额资金存入致溢缴款影响使用等。

业内人士认为,银行此举既是银行严控信用卡资金用途的常规举措,又与近期股市上涨有关,银行提醒投资者不得利用信用卡资金违规进入股市。在信用卡进入精耕细作阶段后,银行更要重视信用卡的发卡质量。

把握存量卡质量

2024年11月以来,华夏银行(600015.SH)、中信银行(601998.SH)、广州银行等多家银行发布了规范信用卡资金用途的公告。

如11月27日,中信银行发布《关于进一步明确信用卡资金用途的公告》,其中提到, “不得用于电信诈骗、洗钱、境外投资等非法交易或非个人日常消费用途”“信用卡资金不得用于房地产领域,如购买房产、支付购房首付款、购买车位、缴纳房地产相关税费等”“信用卡资金不得用于投资理财领域,如购买股票、基金、期货、理财产品、虚拟币、投资性贵金属、股权投资及其他权益性投资等”。

康德智库专家、上海市光明律师事务所付永生律师认为,银行发布类似公告主要是从风险防控角度考虑。“随着金融市场环境的不断变化,银行需要加强风险管理,防范信用卡资金被滥用或流入高风险领域,如房地产、投资理财等,这些领域可能存在较大的市场波动和风险,一旦资金无法收回,将给银行带来损失。”

某银行信用卡中心人士告诉《中国经营报》记者:“这是常规管理要求,其实就是对贷款资金去向管控,不许进楼市、股市,要和申请时的用途一致,这主要是从预防的角度考虑。最近股市活跃,怕居民自己盲目加杠杆。”

今年7月,由原中国银保监会、中国人民银行发布的《关于进一步促进信用卡业务规范健康发展的通知》(以下简称“《通知》”)正式实施。

《通知》对于“严格管控资金流向”提出三点内容,其中包括“银行业金融机构应当采取有效措施及时、准确监测和管控信用卡资金实际用途。信用卡资金不得用于偿还贷款、投资等领域,严禁流入政策限制或者禁止性领域”。

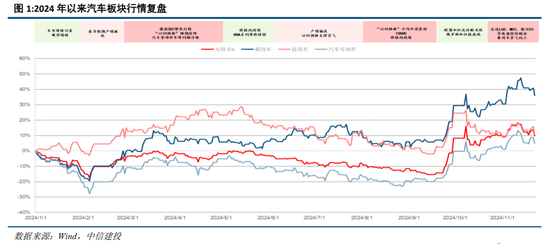

9月下旬以来,一揽子增量政策出台,A股走出一轮强劲的反弹行情。不过,前海开源基金首席经济学家、基金经理杨德龙提示道,即使股市行情确定,也不要使用杠杆,因为一旦市场趋势发生变化,使用杠杆的投资者将难以脱身。“我们已经有2015年和过去三年的教训,应该避免使用杠杆,用闲钱投资,保持良好心态。”

素喜智研高级研究员苏筱芮认为,银行密集强调信用卡规范使用,一方面是响应断卡行动的相关精神,从源头提醒用户切勿将自身卡片用于出租、出借,另一方面也是关注到信用卡资金可能存在不规范使用的相关行为,考虑到自身业务质量,以及用户合理用卡的相关权益,故对用户开展保护性提示。

“另外,从市场乱象整治角度看,近年来,部分持卡人存在违规使用信用卡资金的情况,如套现、用于非法活动等,这些行为不仅扰乱了市场秩序,也损害了银行的利益。银行通过发布公告,旨在提醒持卡人合规使用信用卡,减少市场乱象。”付永生说。

对于信用卡资金用途进行监管,也是银行职责之一。“银行不履职会吃罚单。”上述银行信用卡中心人士表示。

此前,有银行的信用卡业务出现“因监测策略存在缺漏,刷卡资金流入非消费领域”“信用卡资金用途管控不力,现金分期资金实际用于购买理财产品,未有效识别信用卡套现行为”“信用卡透支资金流入房地产领域”“信用卡透支资金未按规定用途使用”等情况,而银行因此受到了监管处罚。

“如果银行未能有效监控和管理信用卡资金用途,可能面临监管部门的处罚或制裁,这将给银行带来额外的合规成本和法律风险。”付永生说。

上述银行信用卡中心人士认为,在信用卡向经营存量转型后,严控信用卡资金流向亦是帮助存量卡提质增效的一环。

强监管举措加码

谈及持卡人违规使用信用卡资金会对银行造成哪些影响,付永生列举道,一是资金风险,如果持卡人将信用卡资金用于高风险领域或非法活动,一旦这些资金无法收回,银行将面临直接的资金损失;二是信用风险,违规使用信用卡资金可能导致持卡人无法按时还款,进而产生逾期和坏账,这将影响银行的资产质量,增加信用风险;三是声誉风险,持卡人违规使用信用卡资金的行为如果被广泛传播,将对银行的声誉造成负面影响,可能影响客户对银行的信任度和满意度。

在资产质量方面,记者注意到,据半年报不完全统计,42家A股上市银行中,部分银行披露了截至2024年6月末的信用卡不良率情况,其中,13家上市银行信用卡不良贷款率较2023年年末有所上升;多家银行出现不良贷款余额、不良贷款率双双上升的情形。

上述银行信用卡中心人士认为,虽然信用卡资金流向违规不能与信用卡资产质量变差画等号,但会对信用卡资产质量造成潜在压力。

“持卡人违规使用信用卡资金,会将银行资金置于险境,致使不良等指标承压,同时对持卡人自身来说也无异于给自身‘加杠杆’。因此,信用卡资金应当用于日常合理消费。”付永生说。

银行还有哪些途径规范用户使用信用卡资金?华夏银行发布公告称,将持续加强信用卡资金用途管理,对涉嫌违规交易或行为的账户将采取包括但不限于警告提醒、限制交易、额度调降、限制办理分期、提前结清、冻结等一项或多项的管控措施。

付永生指出,建议银行加强风险评估,在信用卡申请阶段,银行可以加强对申请人的风险评估,包括信用记录、收入状况、消费习惯等,以确保只有具备还款能力和良好信用记录的申请人才能获得信用卡。“同时,银行要完善监控机制,银行可以建立完善的监控机制,对持卡人的交易行为进行实时监测和分析,及时发现并处理违规使用信用卡资金的行为。”

另外,《通知》中指出,银行业金融机构、收单机构、清算机构应当建立健全对套现、盗刷等异常用卡行为和非法资金交易的监测分析和拦截机制,对可疑信用卡、可疑交易依法采取管控措施,持续有效防控套现、欺诈风险,防范信用卡被用于违法犯罪活动。依法完整记录、保存信用卡交易等信息,并持续满足我国境内金融管理部门监督检查和司法机关调查取证的要求。

《通知》中还建议,收单机构应当按照相关法律法规和规则要求准确标识交易信息,向清算机构完整上送并传输至发卡银行业金融机构,便利发卡银行业金融机构识别与判断风险,保障信用卡交易安全。银行业金融机构应当根据可得交易信息,向客户完整、准确展示交易信息,收到的交易信息不符合相关规定的,应当审慎评估并采取必要风险防范措施。清算机构应当按规定制定完善跨机构支付业务报文规则,并对存在漏报、错报、伪造交易信息等行为的成员机构采取必要措施。交易信息包括但不限于交易时间、交易国别、境内外交易标识、交易地点(包括网络交易平台名称)、交易金额、交易类型和商户名称及类别等真实反映交易场景的必要信息。涉及个人敏感信息的,应当采取脱敏等方式进行个人信息保护。

付永生建议,还要加强宣传教育,银行可以通过各种渠道加强对持卡人的宣传教育,提高他们对信用卡使用规则和风险的认知,引导他们合规使用信用卡资金。

苏筱芮认为,银行对于金额相对较大的透支,也可要求用户出示对应消费记录、消费小票等凭证。同时,对于屡次触碰红线的用户,银行可能采取降低额度等方式,从源头减少不规范用卡的风险。

付永生亦认为,要强化惩戒措施。“对于违规使用信用卡资金的持卡人,银行可以采取相应的惩戒措施,如降低信用额度、限制交易、收取违约金等,以维护市场秩序和银行利益。”

发表评论