摘要

一、多重预期叠加,推动收益率加速突破前低

1、周内重要会议定调“适度宽松的货币政策”,打开降准降息想象空间。

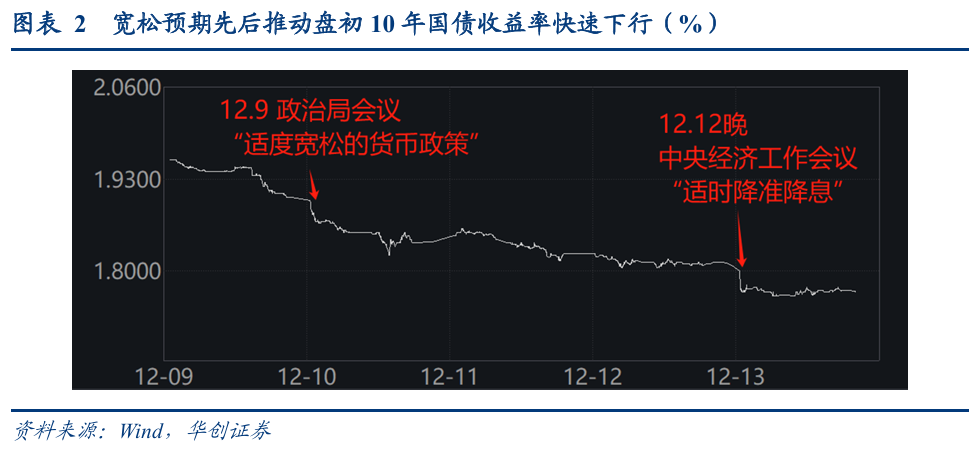

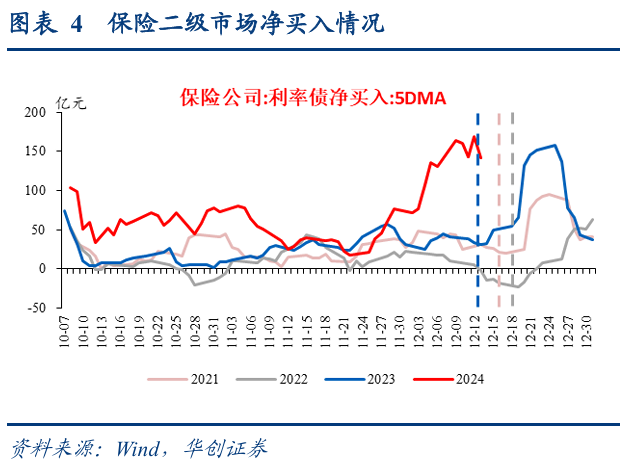

2、年末抢跑行情启动,且在历年学习效应下,抢跑节奏愈发提前。12月13日当周基金对利率债净买入同比维持高位,保险进场力量环比进一步增强。

3、短期内债市似乎暂无显著利空因素会构成实质扰动,选择做多的胜率仍高。包括:(1)重要会议定调落地后,市场继续等待明年两会给出政策细节和规模,短期宏观政策层面阶段性“利空”出尽。(2)全年5%、四季度GDP增速5.3%左右已是明牌,后续公布的经济数据或虽不弱、但增量影响有限。(3)11月通胀、信贷、进口数据较弱,验证内需不足、经济弱修复格局并未反转,第一轮增量政策的影响开始转弱,第二轮刺激政策落地或待明年。

二、机构抢跑:谁在买、买了什么?

1、总量:基金和委外户(其他产品类)是本轮行情主要的买入方。机构抢跑的顺序依次是:农商行→基金→其他产品类→银行理财、保险公司→农商行再次加仓。与去年抢跑时的顺序较为类似,其中11月最后一周基金买入规模迅速上量,带动收益率快速下行。本轮抢跑由于“学习效应”存在行情启动更早、基金上量斜率更快、理财及委外配置更加积极等特点;大行由于久期指标考核限制进行换仓,整体净买入量不及去年。

2、分机构:(1)大行:久期指标约束下,进行“买短卖长”操作;(2)农商行:抢跑→止盈→再配置;(3)保险:积极承接置换债,不断加码力度、拉长久期;(4)基金:较去年配债和拉久期速度更快;(5)银行理财:直投和委外均积极配置,禁止“自建估值”后持有二永债力度下降。

3、分券种:由于基金抢跑时点前置,其他资管产品以及配置盘进场略晚,多数品种的定价权由基金转移至其他机构。(1)哪些还由基金定价:3-7y政金债以及1-10y二级资本债。(2)多数国债以及期限两端的政金债,由基金转移至银行定价。(3)30y国债新券和多数信用债,由基金转移至其他产品类定价。(4)30y国债老券以及超长期信用债,由资管产品转移至保险定价。(5)同业存单:银行指标考核临近,由银行转移至理财。

三、债市策略:维持中性操作,挖掘凸点配置价值

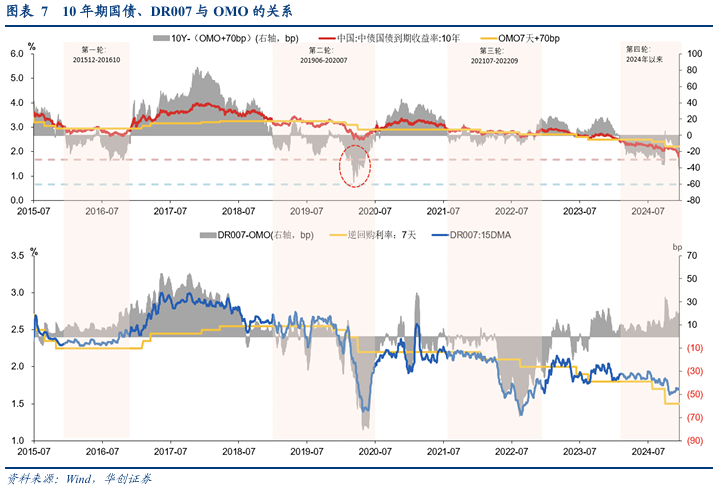

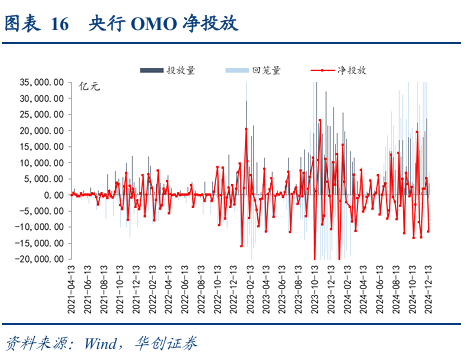

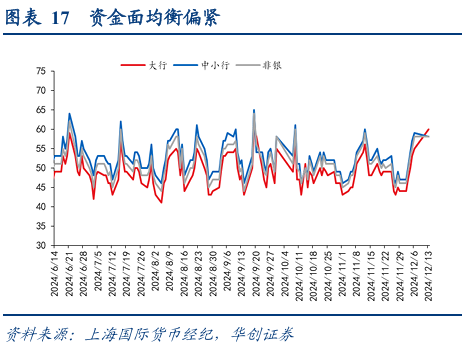

类似2020年,宽货币预期快速发酵推动本轮10y国债突破OMO+40bp的定价锚下限。当时最低触及OMO+10bp,本轮在OMO+28bp;但不同之处在于,2020年的资金条件极度宽松,DR007低于OMO接近80bp,但目前DR007仍在OMO上方20bp,反应在“防空转”目标下央行对于资金面的管控明显增强,资金面“紧平衡”与“适度宽松”的基调或并不冲突。

极致宽松的预期下债市处于非稳态,不能用过往常识进行理解,收益率快速大幅下行后市场关注反转风险,但短期似乎没有明显的利空因素。(1)若总量宽松政策落地则止盈盘显现,但短期降准概率有所下降。(2)关注资金价格年末的分层波动风险,但DR007-政策利率进一步上行空间有限。(3)关注风险偏好修复的变化,但短期处于政策和经济数据的空窗期。(4)关注央行管理长债风险的操作是否落地,但8月经验反而为机构提供了配置机会。(5)关注超涨后的债市回调风险,但配置盘保护下年末债市调整幅度通常较为有限。

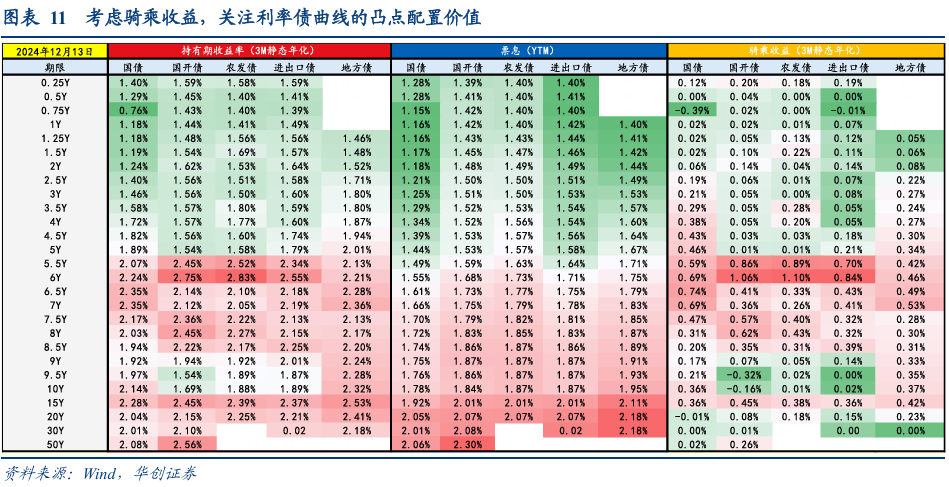

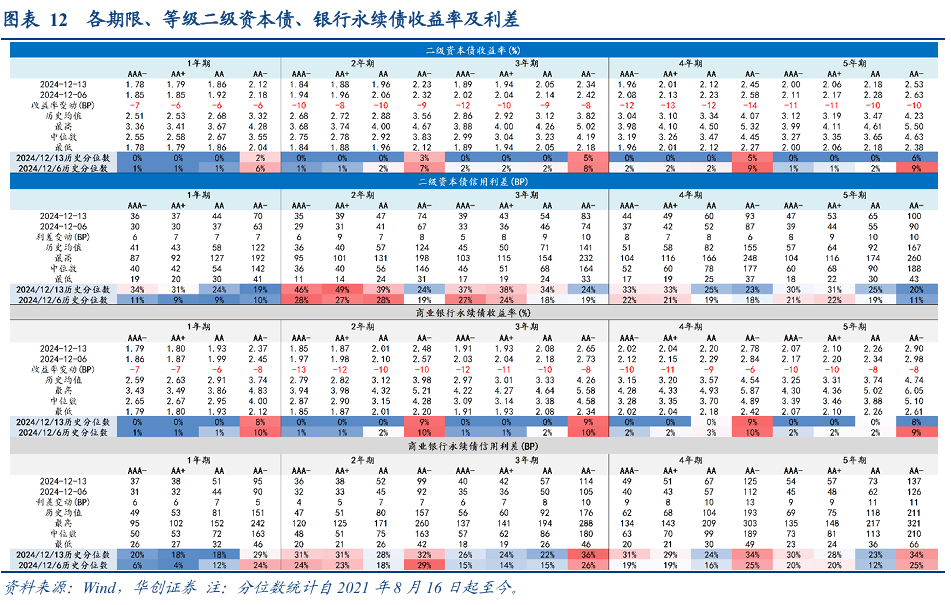

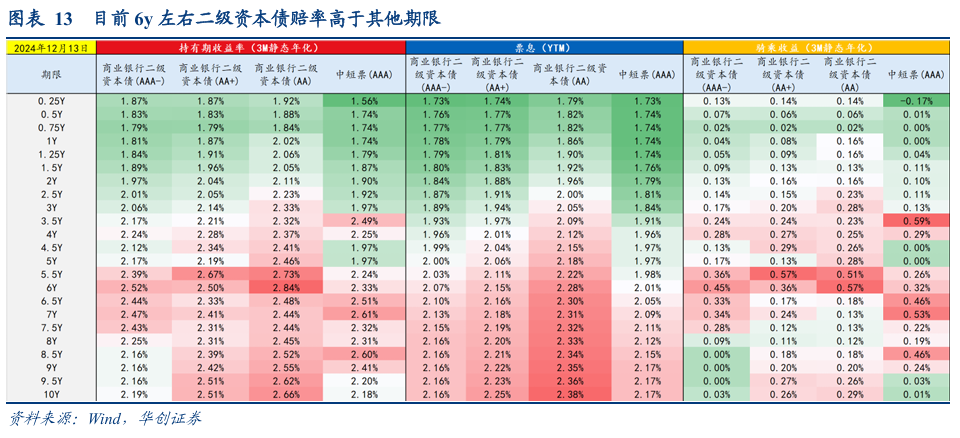

短期债市缺乏明显导致反转的利空因素,但同时收益率快速下行后大规模加仓的性价比也不高。(1)针对前期已经加仓的账户:建议多看少动,顺势而为;(2)如果账户仍有增量资金:遵循“钱多”下利差挖掘的逻辑,寻找收益率曲线的凸点进行配置。利率债方面,20y国债和15y国债的利差分位数偏高,6.5y国债、6y国开债和6y农发债具备较高骑乘收益。二永债方面,6y左右凸性最高,配置账户可择机入场,交易盘继续博弈资本利得需更注重流动性,优选成交活跃度高的国股行主体。

风险提示:资金面收紧,“稳增长”效果超预期。

目录

正文

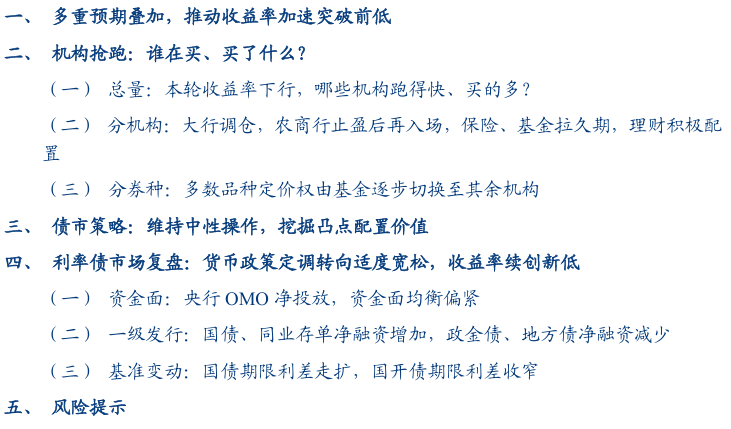

12月第二周,货币政策定调转向适度宽松,机构提前抢跑行情加速演绎,大行增持短债、保险提前配置长债,推动收益率不断突破前低。10y最低至1.7650%,30y最低至1.9950%。全周来看,1y国债活跃券收益率下行19BP至1.16%,10y国债活跃券收益率下行18.5BP至1.77%,30y国债下行15.05BP至2.0075%。

具体看,央行OMO小幅净回笼,资金面均衡偏紧,银行间隔夜资金价格在1.5%附近、7D资金价格在1.7%-1.8%附近。1y国股行存单发行价格提价至1.65%附近,1年期国债活跃券收益率下行19BP报1.6%。周一,CPI数据不及预期,中央政治局会议定调将实施更加积极的财政政策和适度宽松的货币政策,债市交易宽松预期,10y国债活跃券收益率下行5BP报1.905%。周二,出口韧性维持、但进口弱于预期,政治局会议影响延续,权益与债市表现双牛,10y国债活跃券收益率下行6.35BP报1.8415%。周三,盘初债市止盈情绪略有升温,但宽松预期继续发酵,债市情绪仍强,10y国债活跃券收益率下行1.65BP报1.825%,期间最低下行至1.815%。周四,银行、保险等配置盘进场,尾盘中央经济工作会议通稿发布,稳增长政策细节增量不多,并提及“适时降准降息”,10y国债活跃券窄幅波动、下行1.7BP报1.808%,大行增持短债为主,2-3y收益率下行幅度较大。周五,日内降准预期升温,短债情绪继续偏强,3年以内国债活跃券收益率普遍下行5-7bp,带动长端收益率续创新低,10y国债突破1.8%,盘间最低至1.765%,30y国债下行4.75bp,盘间最低至1.995%。

一

多重预期叠加,推动收益率加速突破前低

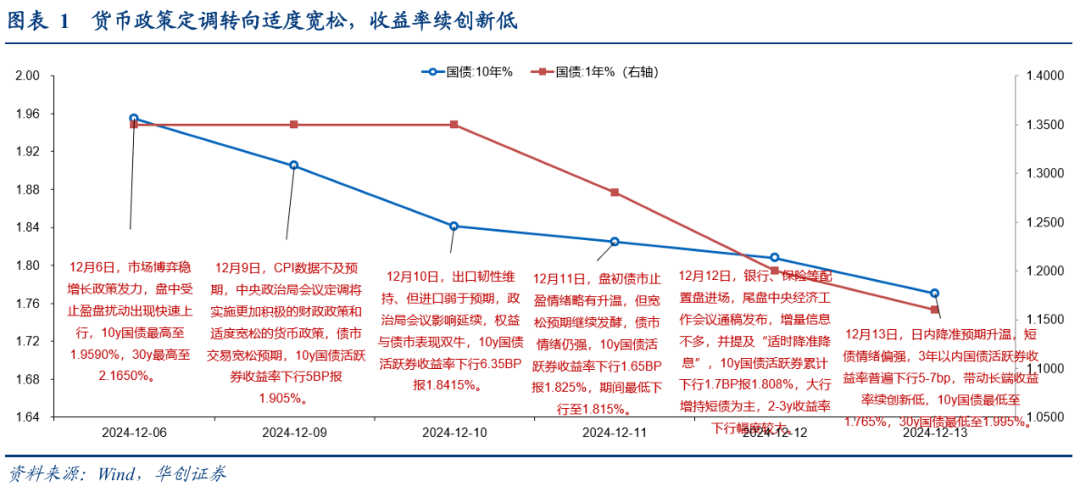

一是,周内重要会议定调“适度宽松的货币政策”,打开降准降息想象空间。12月9日下午政治局通稿发布,强调“适度宽松的货币政策”、“超常规逆周期调节”;12月12日晚间中央经济工作会议延续这一表述,并强调“适时降准降息,保持流动性充裕”,对总量宽松的态度更加积极,打开市场降准降息的想象空间。12月10日、13日盘初,10年国债收益率均加速下行,突破前低。

二是,年末抢跑行情启动,且在历年学习效应下,抢跑节奏愈发提前。近年12月,基金、保险存在明显的年末“抢跑”规律,提前布局明年的资产配置。考虑到周内重要会议对总量宽松表述更加积极、降准降息可期,拉长视角看债市当前点位仍有配置价值。节奏上,基金、保险等机构继续积极抢配,且对比往年,抢跑行情启动和高峰期均有提前。当周基金对利率债净买入量边际转弱,但同比维持高位;保险配置力量较前周进一步增强。

三是,短期内债市似乎暂无显著利空因素会构成实质扰动,很大程度上也支撑机构做多情绪。其一,政治局会议、中央经济工作会议定调落地,实质性增量内容不多,市场还需继续等待明年两会给出政策细节和具体规模,短期宏观政策层面阶段性“利空”出尽。其二,中央经济工作会议已明确“经济社会发展主要目标任务即将顺利完成”,政策托底之下,全年达标5%、四季度GDP增速5.3%左右已是明牌,后续公布的11-12月经济数据或虽不弱,但也难以构成进一步影响。其三,11月通胀、信贷、进口数据偏弱,指向目前内需不足、经济弱修复的格局并未反转,第一轮增量政策的影响开始转弱,还需等待明年第二轮刺激政策落地、再观察效果。故综上看,短期内债市缺少实质性利空因素,当前跟随年尾抢跑行情、选择做多的胜率仍高。

二

机构抢跑:谁在买、买了什么?

(一)总量:本轮收益率下行,哪些机构跑得快、买的多?

本轮债市收益率自11月19日以来下行,历经4周,已累计下行33.46bp。

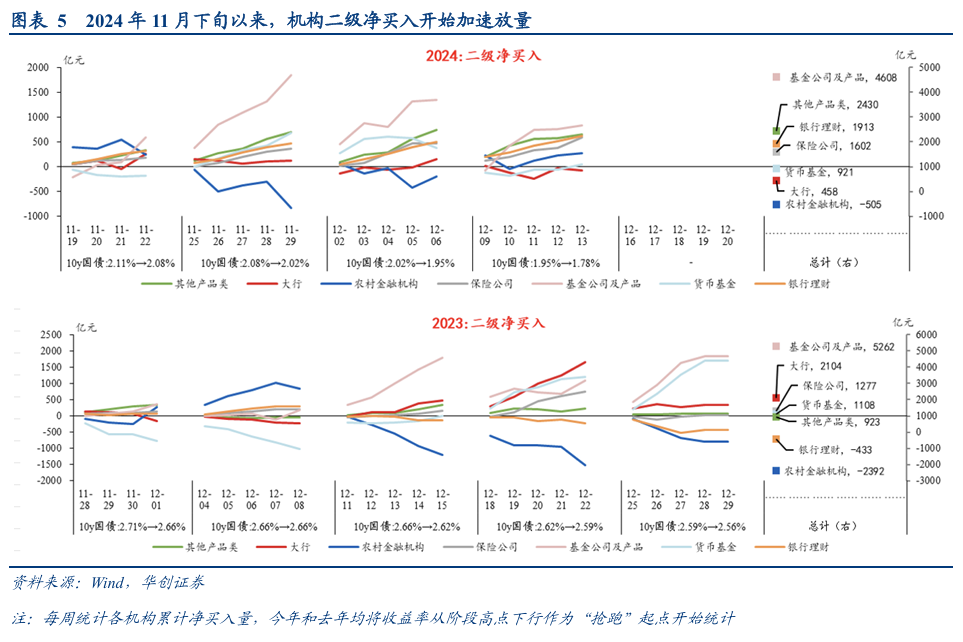

机构净买入规模排序显示,基金和委外户(其他产品类)是本轮行情主要的买入方。11月19日-12月13日,基金公司及产品(4608亿)>其他产品类(2430亿)>银行理财(1913亿)>保险公司(1602亿)>货币基金(921亿)>大行(458亿)>农商行(-505亿)。

本轮机构抢跑的顺序依次是:农商行(高峰:第1周)→基金(高峰:第2周)→其他产品类(高峰:第3周)→银行理财、保险公司(高峰:第4周)→农商行再次加仓。与去年抢跑时的顺序较为类似(农商行→基金→大行、保险),其中11月最后一周基金买入规模迅速上量,带动收益率快速下行。

总量上看,相较去年同样也是11月底的机构抢跑而言,本轮抢跑由于“学习效应”存在行情启动更早、基金上量斜率更快、理财及委外配置更加积极等特点,大行由于久期指标考核限制进行换仓,整体净买入量不及去年。

(二)分机构:大行调仓,农商行止盈后再入场,保险、基金拉久期,理财积极配置

大行:久期指标约束下,进行“买短卖长”操作。大行前期承接不少置换债,临近季末受到“银行账簿最大经济价值变动比例”等久期指标考核约束,大行需要在二级市场上抛售长债(20-30y地方债)、买入短债(3y以内品种),或是近期30-10y利差难以压缩,短券收益率快速下行的主要原因。大行抛售地方债腾挪出的空间先后配置了3y以内国债→同业存单→1-3y政金债、5-7y地方债、10y以内国债。与去年抢跑后相比,大行也呈现短债多配、长债少配的特点。

农商行:抢跑→止盈→再配置。第一周抢跑配置同业存单和7-10y地方债;第二周-第三周收益率下行过程中不断止盈,抛售主要利率品种,长期限占比较多;第四周再次加仓7-10y国债和7-10y政金债。与去年抢跑后相比,农商行10y以上利率债仓位下降,10y以内利率债超配,整体配债量已经超过去年抢跑至年末水平。

保险:积极承接置换债,不断加码力度、拉长久期。保险对15y以上的置换债存在刚性配置需求,始终维持较高配置力度,其他品种配债顺序为同业存单(第一周)→7-10y政金债(第二周)→20-30y国债(第三周),也呈现逐步拉久期的过程。保险抢跑配债规模已经超过去年抢跑至年末的水平,其中地方债配置明显偏积极,对长端二永债和3y以内政金债的参与力度不及去年。

基金:不断拉长久期,从政金债到国债和二永债。配置品种顺序依次是短融、1-3y中票3-5y政金债(第一周)→7-10y政金债(第二周-第三周)→30y国债、7-10y二永债(第四周)。与去年抢跑后相比,基金配债和拉久期速度更快。

银行理财:直投和委外均积极配置,禁止“自建估值”后持有二永债力度下降。包含直投和委外(可以参考其他产品类,包含信托、券商资管、养老金等产品)配债。银行理财直投主要集中配置同业存单,规模明显大于去年同期;委外(其他产品类)配置1-5y中票、7-10y二永债(第一周)→7-10y政金债(第二周-第三周),第四周监管叫停理财“自建估值”,委外配置二永债力度大幅下降、转为配置同业存单和15-20y地方债。与去年抢跑后相比,理财直投和委外配债均更加积极。

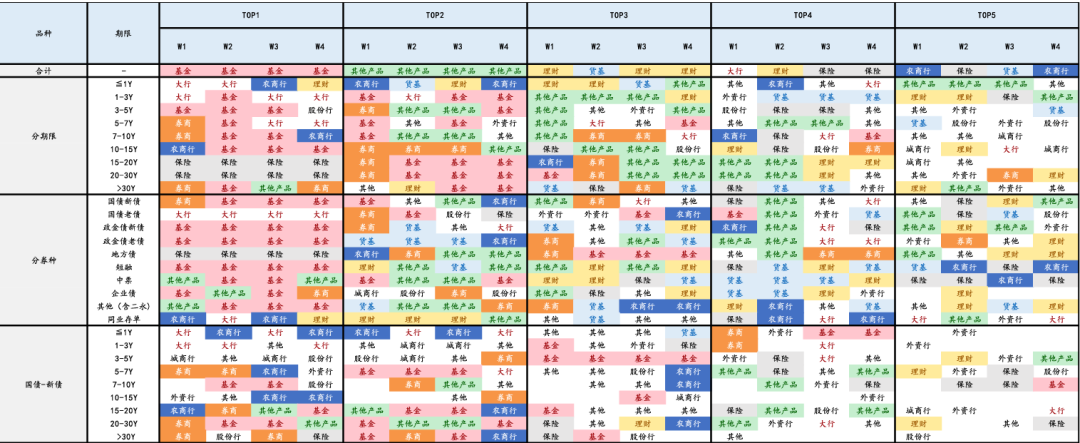

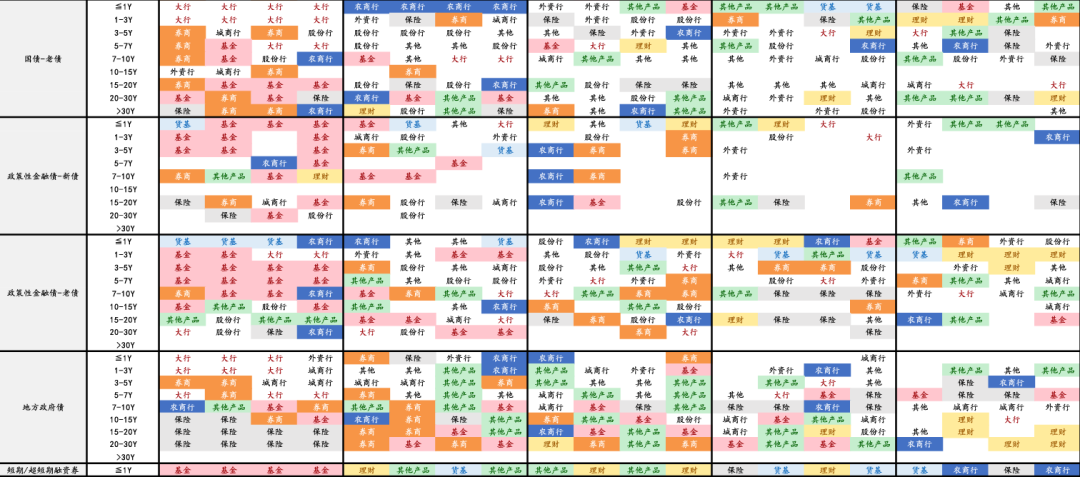

(三)分券种:多数品种定价权由基金逐步切换至其余机构

由于基金抢跑时点前置,其他资管产品以及配置盘进场略晚,多数品种的定价权由基金转移至其他机构。

(1)哪些券种定价权集中在基金维持不变?3-7y政金债以及1-10y二级资本债(原5-15y其他)。

(2)多数国债以及期限两端的政金债,由基金转移至银行定价。例如7-10y国债新券、20-30y政金债新券由基金变为股份行;1-3y政金债老券、5-7y国债老券由基金变为大行;7-10y国债老券和政金债老券由基金变为农商行。

(3)30y国债新券和多数信用债,由基金转移至其他产品类定价。例如3-5y中票、7-10y中票、5-7y企业债、10-15y企业债等。

(4)30y国债老券以及超长期信用债,由资管产品转移至保险定价。例如30y国债老券由基金转移至保险;10-30y的中票,由基金、其他产品类转移至保险。

(5)同业存单:由银行转移至理财。临近季末,为改善指标银行对存单的需求减弱,存单的定价权转移至理财。

三

债市策略:维持中性操作,挖掘凸点配置价值

类似2020年,宽货币预期快速发酵推动本轮10y国债突破OMO+40bp的定价锚下限。历史上通常在经济弱修复背景下10y国债合理的运行区间为OMO+40-70bp(2016年、2019年、2021-2022年),但也出现过特例,例如2020年3月10y国债最低触及OMO+10bp。当前10y国债同样突破政策定价锚下限至OMO+28bp。与2020年相比,相同点在于市场均对货币宽松的预期较为强烈,2020年在疫情影响下降准降息的力度加大,本轮由于年末货币政策基调转为“适度宽松”,市场对后续总量宽松空间也抱有更多期待。但不同之处在于,2020年的资金条件极度宽松,DR007低于OMO接近80bp,但目前DR007仍在OMO上方20bp,反应在“防空转”目标下央行对于资金面的管控明显增强,资金面“紧平衡”与“适度宽松”的基调或并不冲突。

极致宽松的预期下债市处于非稳态,不能用过往常识进行理解,收益率快速大幅下行后市场关注反转风险,但短期似乎没有明显的利空因素。当前债市主要的风险如下:

(1)若总量宽松政策落地则止盈盘显现,但短期降准概率有所下降。9月下旬央行曾表示预计年底前视市场流动性情况,择机进一步下调存款准备金率0.25-0.5个百分点,但目前在收益率快速下行阶段央行总量政策操作或更谨慎,等待合适时点,叠加买卖国债、买断式逆回购等投放长钱的方式也逐步常态化,短期降准落地的概率有所回落。

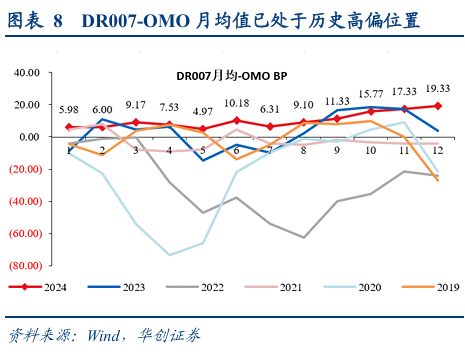

(2)关注资金价格年末的分层波动风险。但现在DR007-政策利率月均值已在20bp附近,处于历史偏高位置,进一步上行的空间有限。

(3)关注风险偏好修复的变化。但是短期处于政策和经济数据的空窗期,提振风险偏好的因素不多,除非有意外政策落地(例如中美贸易摩擦预期有所缓和,2019年12月中美贸易谈判就第一阶段经贸协定文本达成共识,提振风险偏好)。后续关注春节后开工和高频数据修复情况。

(4)关注央行管理长债风险的操作是否落地。2024年4月以来,当长债快速下行时央行频繁发声对长债风险进行提示,乃至“卖长”操作落地。但从8月经验上来看,监管引发的债市调整反而为机构提供了配置机会、吸引资金加仓;因此央行再进行操作的行为或更加谨慎,且风险有限。

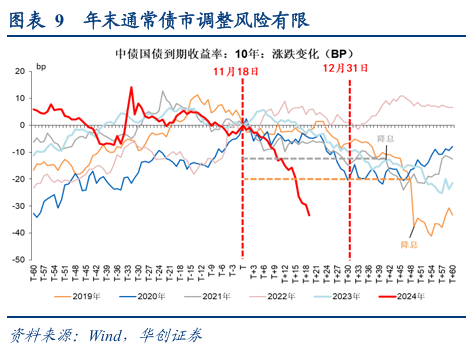

(5)关注超涨后的债市回调风险。11月18日以来债市收益率快速下行33.5bp,达到历史同期最快涨幅,存在超涨后机构止盈的回调风险。但配置盘即将迎来开门红,资金保护下年末时点债市调整幅度通常较为有限。

短期债市缺乏明显导致反转的利空因素,但同时收益率快速下行后大规模加仓的性价比也不高。(1)针对前期已经加仓的账户:建议多看少动,顺势而为;(2)如果账户仍有增量资金:遵循“钱多”下利差挖掘的逻辑,寻找收益率曲线的凸点进行配置。

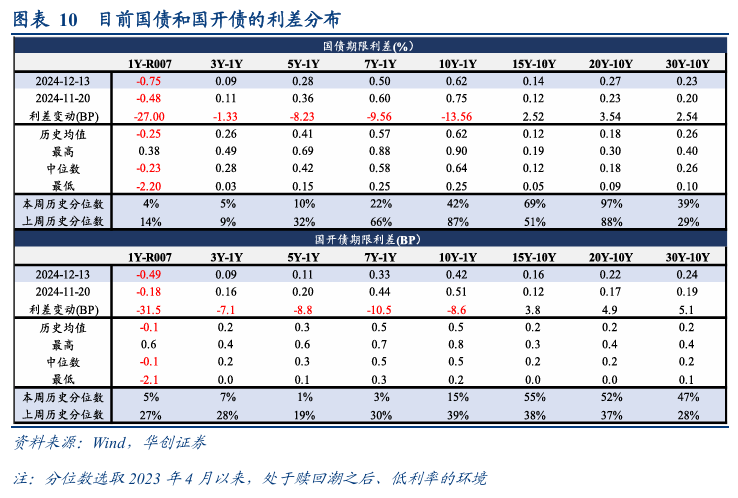

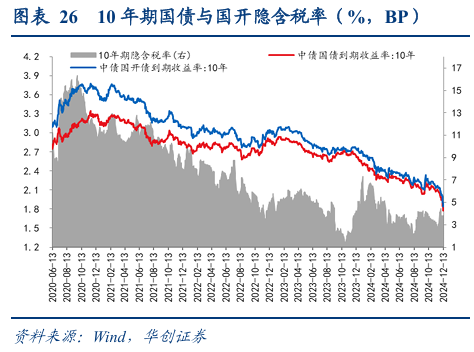

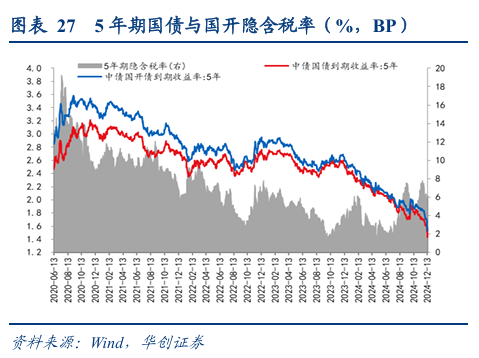

利率债方面,从绝对利差来看,当前10y以内国开债的利差压缩较为极致,20y国债与30y国债倒挂,20-10y国债位于97%分位数(2023年4月以来,下同),15-10y国债位于69%分位数,具备一定配置价值;从骑乘收益来看,6.5y国债、6y国开债和6y农发债持有3个月的骑乘收益分别为0.74%、1.06%和1.1%,关注凸点配置价值。

二永债方面,利率加速下行期间,各期限、等级利差多被动走扩、赔率上升。利差角度看,周内利率下行节奏更快、斜率更陡,各期限二永债利差普遍被动走扩、幅度在5-10bp左右。截至12月13日,5年期AAA-二级资本债与10年国债利差回升至22bp左右,回到今年5月水平;与同期限国开债相比,二永债利差分位数均升至30%以上,AA级以上品种收益率均已突破2021年以来新低。

考虑到短期债市调整风险可控,二永债不轻易下车,当前6y左右二永债凸性最高,提前为明年布局的账户可择机参与。以3个月静态持有收益率来看,AAA-、AA+、AA级二级资本债分别在6年、5.5年、6年期达到年化静态收益最高,以配置为主的机构可择机布局行权剩余期限在这一附近的品种;对于久期受限的账户,可选4年期左右、凸性也较好。对于交易盘,考虑到前期利率下行偏快、年底前止盈诉求等,继续博弈资本利得需更注重流动性,优先选择成交活跃度高的国股行主体。

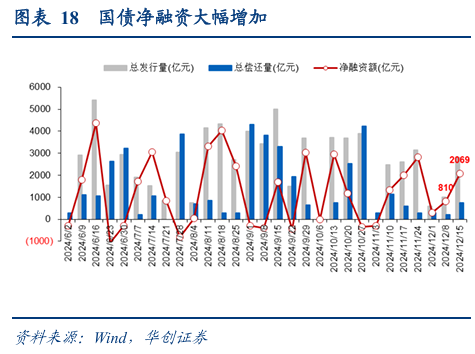

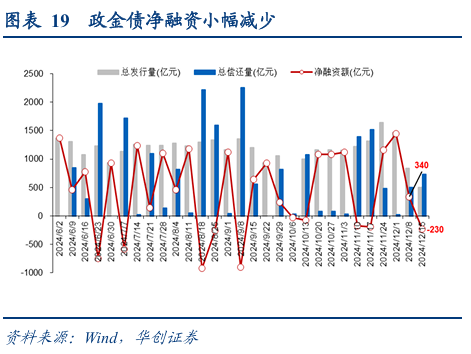

本周关注:资金、经济数据、海外超级央行周。资金方面,本周政府债券净缴款规模在-1295亿元,缴款高峰过去,不过收益率下行至低位,央行依然关注长端点位,资金或维持紧平衡状态,关注MLF到期及税期央行具体操作情况。经济数据方面,预计11月工业增速或在5.5%附近的偏高水平,“以旧换新”效应与低基数加持,预计社零增速或进一步抬升至5%以上,淡季基建增速或有放缓,固投增速或基本持平。海外方面,美、日、英将公布年内最后一次议息会议,关注利率决议以及对2025年降息周期的前瞻指引。

四

利率债市场复盘:货币政策定调转向适度宽松,收益率续创新低

12月9日,盘初11月CPI数据不及预期,宽松预期博弈,债市做多情绪偏强,10y国债活跃券收益率下行至1.952%附近。早盘央行开展471亿元7天期逆回购操作,实现净投放138亿元。上午,银行间隔夜、7D资金价格小幅上行,资金面均衡偏紧,权益市场低开高走、临近午盘跳水,国债期货先下后上,10y国债活跃券收益率继续下行至1.941%附近。午后,资金面延续偏紧,A股窄幅震荡,国债期货冲高后跳水、尾盘小幅上行,15:20左右政治局会议通稿发布,定调将实施更加积极的财政政策和适度宽松的货币政策,宽松预期升温,10y国债活跃券收益率加速下行最低至1.9050%附近,30y下行至2.11%附近,5y以上国债收益率多下行3-5BP。全天来看,央行OMO转为小幅净投放,但资金面均衡偏紧,11月CPI数据不及预期,政治局会议通稿发布,表示将实施更加积极的财政政策和适度宽松的货币政策,权益市场先强后弱,债市续创新低,10y触及1.9050%,30y触及2.11%,5y以上国债收益率多下行3-5BP。多数国股行1y存单发行价提价至1.75%附近,7y国债收益率下行4.25BP至1.76%,10年国债活跃券收益率下行5BP至1.9050%,30年下行4.8BP至2.11%。

12月10日,政治局会议定调适度宽松的货币政策,继续支撑债市做多情绪,10y国债活跃券收益率下行至1.87%附近。早盘央行开展1416亿元7天期逆回购操作,实现净投放903亿元。上午,银行间隔夜资金价格小幅下行、7D小幅上行,资金面均衡偏紧,11月出口韧性延续、但进口明显弱于预期,政治局会议对地产、消费、外需等表态更加积极,三大股市高开高走,国债期货高开后震荡上涨,10y国债活跃券收益率继续下行至1.8550%附近。午后,资金面延续偏紧,权益市场涨势收窄,国债期货涨势扩大,10y国债活跃券收益率最低下行至1.8225%后受止盈盘扰动,小幅回升至1.8415%,全天主要期限国债收益率下行5-7BP。全天来看,央行OMO延续净投放,资金面均衡偏紧,11月出口韧性延续、进口偏弱,政治局会议定调提振股债双牛,10y国债活跃券收益率最低下行至1.8225%,30y最低下行至2.0350%。多数国股行1y存单发行价提价至1.71%附近,7y国债收益率下行5.25BP至1.7075%,10年国债活跃券收益率下行6.5BP至1.84%,30年下行5.20BP至2.0580%。

12月11日,债市经历前两日大涨后,盘初受止盈扰动,收益率上行至1.8550%。早盘央行开展786亿元7天期逆回购操作,净投放373亿元,资金情绪指数在52-53附近,资金面均衡偏紧,三大股市低开高走,国债期货低开低走,10y国债活跃券收益率维持在1.85%附近。午后,资金情绪指数升至56附近,资金面延续偏紧,权益市场红盘震荡,国债期货涨势扩大,路透社报道称明年或允许人民币适度走弱,美元兑离岸人民币短线突破7.28,10年国债活跃券在1.85%附近开始震荡下行,最低触及1.8250%。全天来看,央行OMO延续小规模净投放,资金面均衡偏紧,权益市场表现偏强,盘初债市止盈情绪升温,其后受货币宽松预期影响,10y国债收益率继续下行突破1.82%。全天看,人民币汇率跌破7.28,利率债震荡走强,信用债延续调整,其中二永债回调幅度较大,多在2-5BP。多数国股行1y存单发行价回落至1.68%附近,7y国债收益率下行1.5BP至1.6950%,10年国债活跃券收益率下行1.65BP至1.8250%,30年下行0.4BP至2.0550%。

12月12日,盘初债市表现延续偏强,10y国债活跃券收益率下行至1.816%附近。早盘央行开展661亿元7天期逆回购操作,实现净投放288亿元,资金情绪指数在60附近,银行间隔夜回购利率在接近1.5%的位置,7天回购利率1.70%,资金面均衡偏紧,权益市场低开震荡,临近午盘,权益市场开始拉升,国债期货先上后下,10y国债活跃券收益率波动下行至1.805%后上行至1.8125%附近。午后,资金情绪指数回落至51附近,权益市场高位震荡,国债期货先下后上,10y国债活跃券收益率上行至1.8175%后下行至1.81%附近波动,虽有回调,但银行、保险等配置盘进场带动债市整体偏强,尾盘中央经济工作会议通稿发布,稳增长内容增量有限,10y国债继续下行至1.8080%附近。全天主要期限国债收益率下行2-5BP,大行大幅买入短债,2-3y国债下行尤为显著。全天来看,央行OMO延续小规模净投放,资金面边际转松,权益市场震荡走强,银行、保险等配置盘进场带动债市情绪延续偏强,中短端受大行积极买入下行接近5BP。多数国股行1y存单发行价提价至1.7%附近,7y国债收益率下行3.5BP至1.66%,10年国债活跃券收益率下行1.7BP至1.8080%,30年下行1.5BP至2.04%。

12月13日,受隔夜经济工作会议提及“适时降准降息”影响,盘初10y国债活跃券收益率快速下行至1.77%。央行开展2051亿元7天期逆回购操作,实现净投放142亿元,银行间隔夜资金价格小幅下行、7D小幅上行,资金分层延续,经济工作会议增量偏少,权益市场低开低走,国债期货高开,10y国债活跃券收益率波动下行至1.765%附近,30y国债盘中最低触及1.9950%。午后,资金情绪指数回落至50附近,权益市场弱势震荡,国债期货延续偏强,据21财经,银行投资公募免税以年末为基准、投债额度不得超过2024年底等被证伪,但不改债市下行趋势,10y国债活跃券收益率围绕1.77%附近窄幅波动,30y国债在2%附近盘整。全天来看,央行OMO延续净投放,资金面分层延续,经济工作会议增量内容有限、提及降准降息,权益表现偏弱,债市情绪延续偏强,10y国债活跃券收益率下破1.8%,最低触及1.765%,30y盘中下破2%,最低触及1.995%,创历史新低。多数国股行1y存单发行价提价至1.64%附近,7y国债收益率下行2.5BP至1.6350%,10年国债活跃券收益率下行3.8BP至1.77%,30年下行3.5BP至2.0075%。

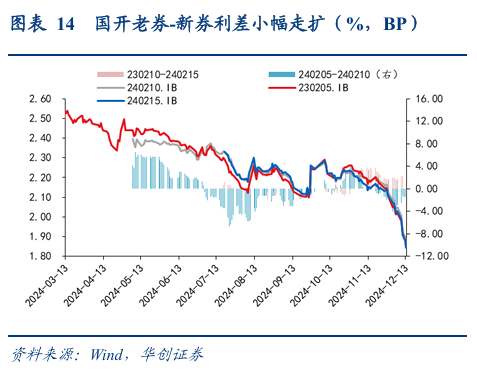

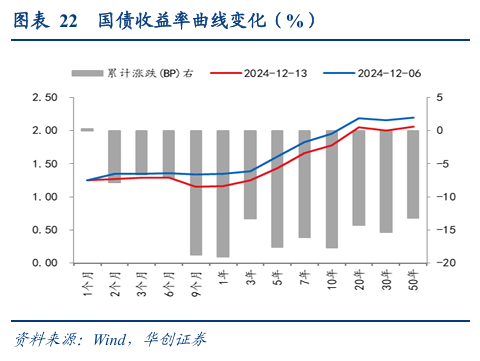

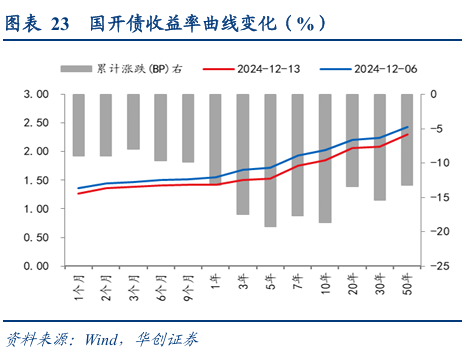

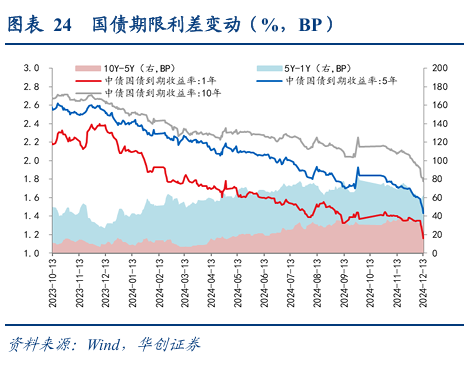

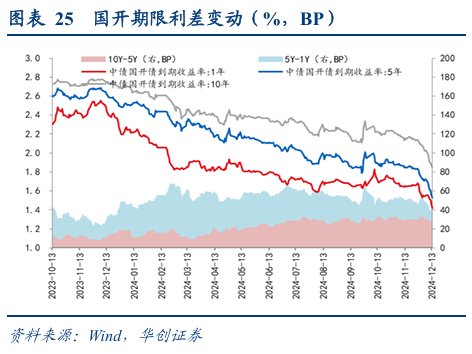

从收益率曲线形态变化来看,国债期限利差走扩,国开期限利差收窄。具体看,国债短端品种收益率下行19.03BP,国开债短端品种收益率下行13.19BP,国债长端品种收益率下行17.68BP,国开债长端品种收益率下行18.65BP,国债短端品种表现好于长端品种,国开长端品种表现好于短端品种。从期限利差的绝对水平来看,国债10Y-1Y利差走扩1.35BP至61.89BP,国开债10Y-1Y利差收窄5.46BP至42.42BP。

(一)资金面:央行OMO净投放,资金面均衡偏紧

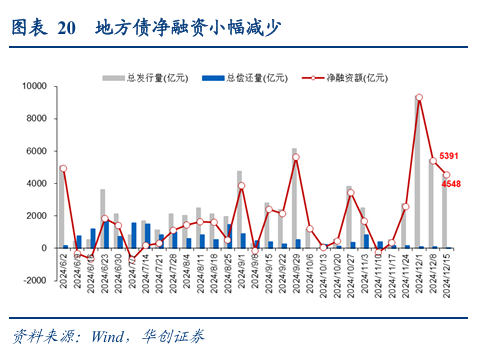

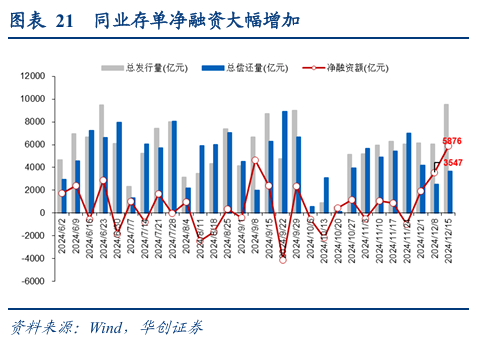

(二)一级发行:国债、同业存单净融资增加,政金债、地方债净融资减少

(三)基准变动:国债期限利差走扩,国开债期限利差收窄

五

风险提示

资金面收紧,“稳增长”效果超预期。

(转自:债文新说)

发表评论