市场回顾与分析

一级市场回顾

上周一级市场国债、地方债和政策性金融债发行规模分别为2819亿、4587亿和500亿,净融资额为2069亿、4548亿和-230亿。金融债(不含政金债)共计发行规模892亿,净融资额-188亿。非金信用债共计发行规模2844亿,净融资额296亿。可转债暂无新券发行。

二级市场回顾

上周债市情绪高涨,收益率快速下行。主要影响因素包括:政治局会议适度宽松货币基调、踏空机构入场等。

流动性跟踪

上周央行净投放流动性,但临近年末资金面边际收敛。最终R001和R007分别较前周下行1.5BP和上行6.9BP。

政策与基本面

上周政治局会议和中央经济工作会议表态积极,货币政策基调调整为适度宽松。11月物价、进出口、金融数据显示经济有效需求仍不足,政策有待持续发力。高频数据来看:高频生产指标回落,房地产边际走弱,猪肉价格回落、油价上升。

海外市场

在全球地缘政治风险上升叠加特朗普政策不确定性偏高背景下,市场开始预期明年1月美联储或暂停降息。10年期美债收盘在4.40%,较前周上行25BP。

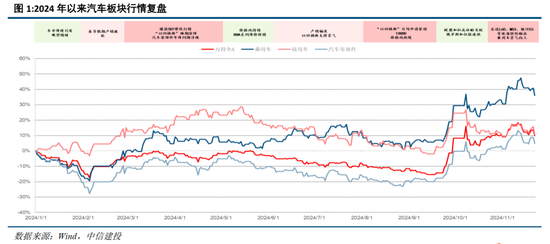

权益市场

上周政治局会议和中央经济工作会议加剧股市波动,A股成交有所放量,全A日均成交1.93万亿,周度日均成交量环比增长0.21万亿。A股指数震荡上行但周五大幅回落,小票风格维持小幅领先,中证1000周内上涨0.08%,沪深300下跌1.01%。

债市策略展望

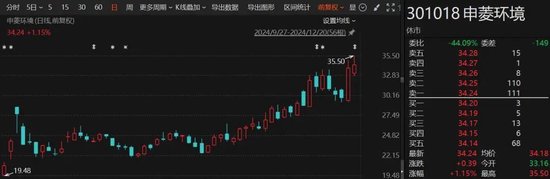

年末债市的跨年行情已进入到加速阶段,近期10年期国债收益率连续下破1.9%、1.8%重要数字关口,建议投资者继续保持持仓定力,顺势而为。在央行宽货币政策已明显预热,而财政政策力度依然需等待明年两会才能最终决定,经济能否持续修复在关税预期下尚待观察的年末时点,债市面临的基本面风险相对有限,在年底配置行情的加持下,债市近期整体处于顺风行情之中。虽然短期内交易情绪已接近极致,但债市潜在的调整带来的是新的配置机会。转债方面,中央经济工作会议落地,强调稳住楼市和股市态度积极,短期内市场情绪面临利好落地的小幅度休整,货币政策条件极度有利,叠加机构机会成本倒逼背景下,转债市场部分行业的结构机会值得关注。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

发表评论