(来源:EB金工)

因子表现跟踪

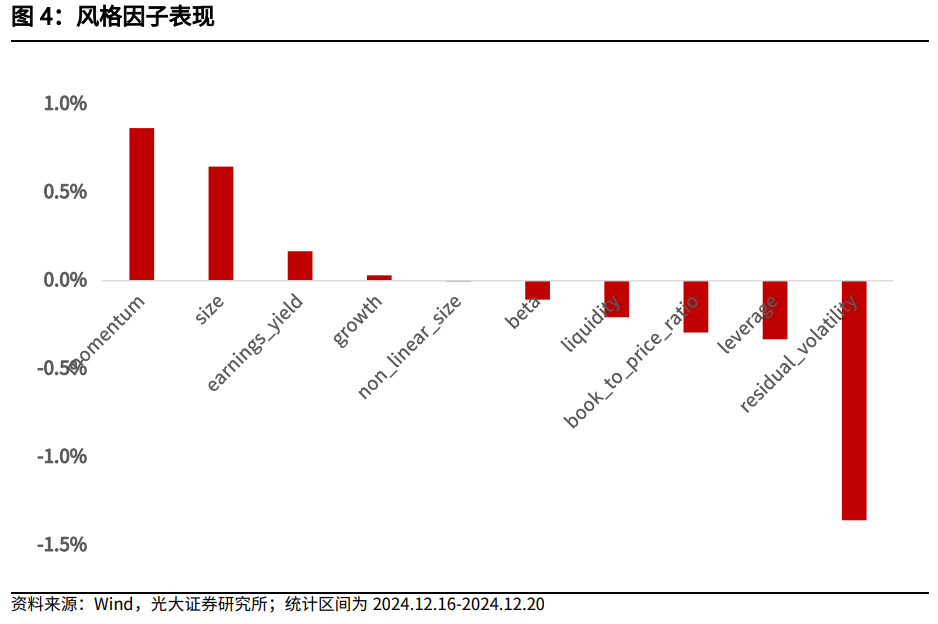

大类因子表现来看,本周全市场股票池中,动量因子和市值因子获取正收益0.87%、0.65%,市场表现为动量效应和大市值风格;残差波动率因子获取负收益-1.36%;其余风格因子表现一般。

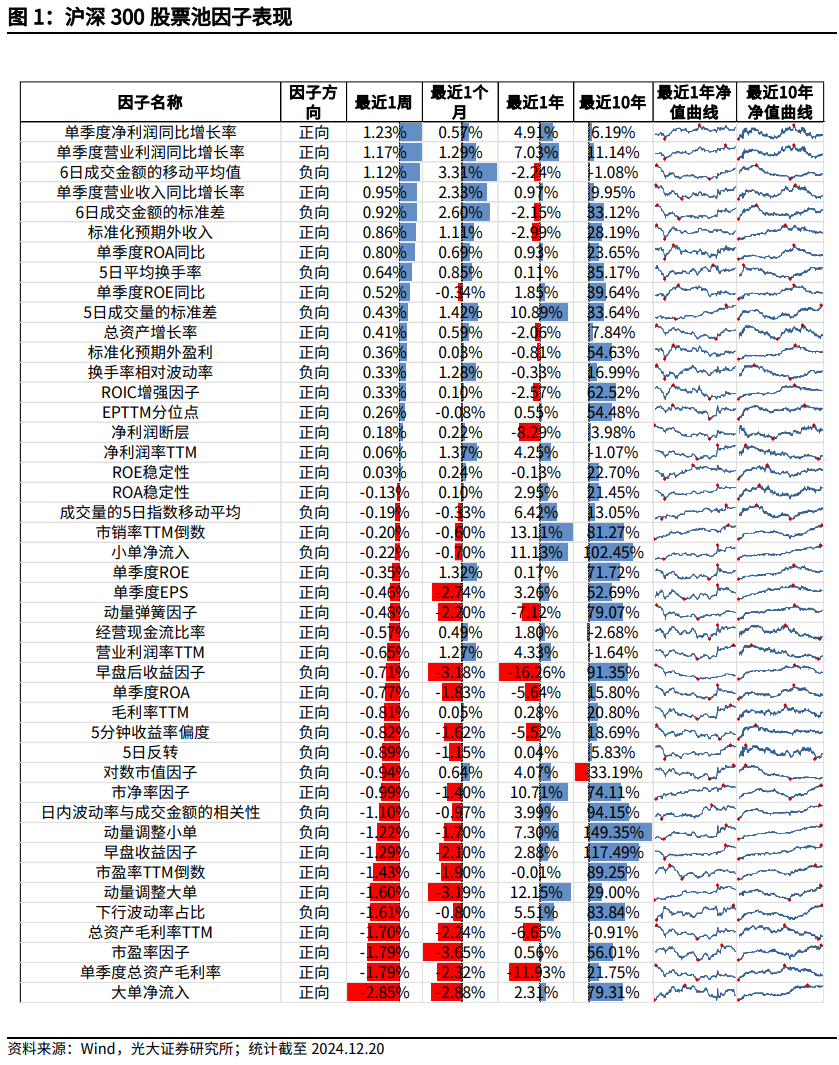

单因子表现来看,沪深300股票池中,本周表现较好的因子有单季度净利润同比增长率(1.23%)、单季度营业利润同比增长率(1.17%)、6日成交金额的移动平均值(1.12%)。表现较差的因子有大单净流入(-2.85%)、单季度总资产毛利率(-1.79%)、市盈率因子(-1.79%)。

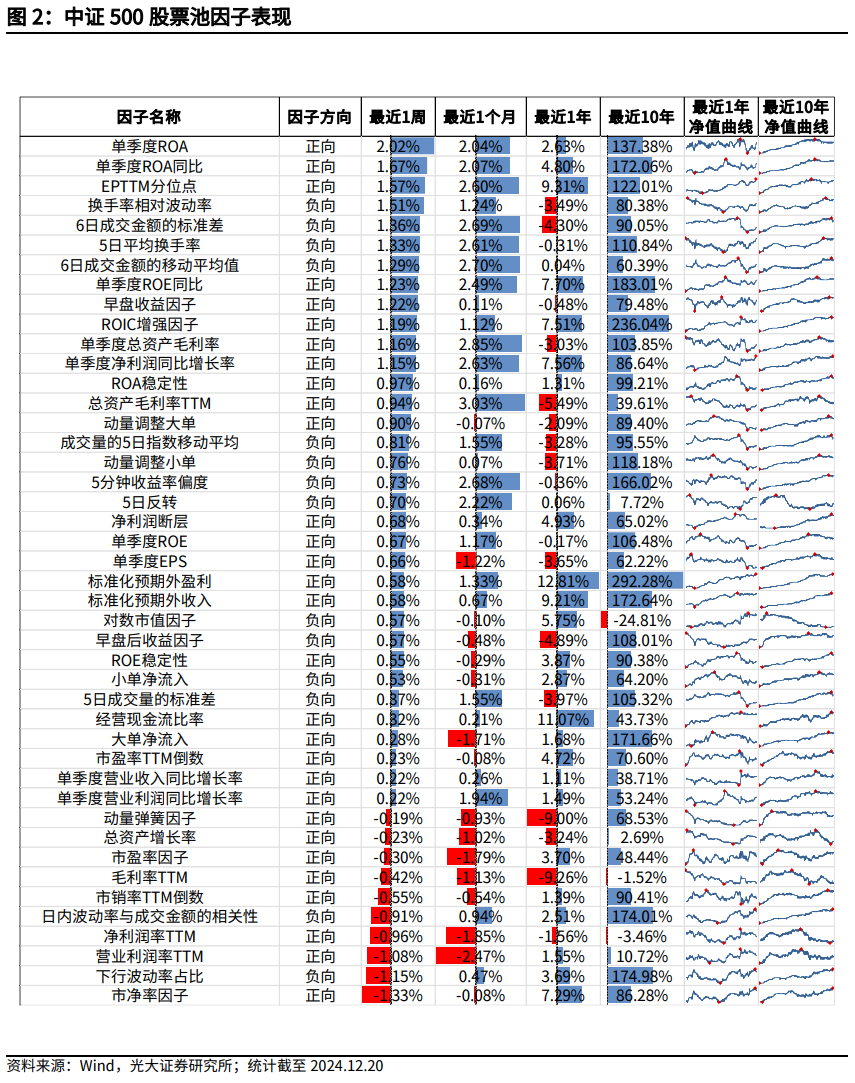

中证500股票池中,本周表现较好的因子有单季度ROA (2.02%)、单季度ROA同比(1.67%)、EPTTM分位点(1.57%)。表现较差的因子有市净率因子(-1.33%)、下行波动率占比(-1.15%)、营业利润率TTM (-1.08%)。

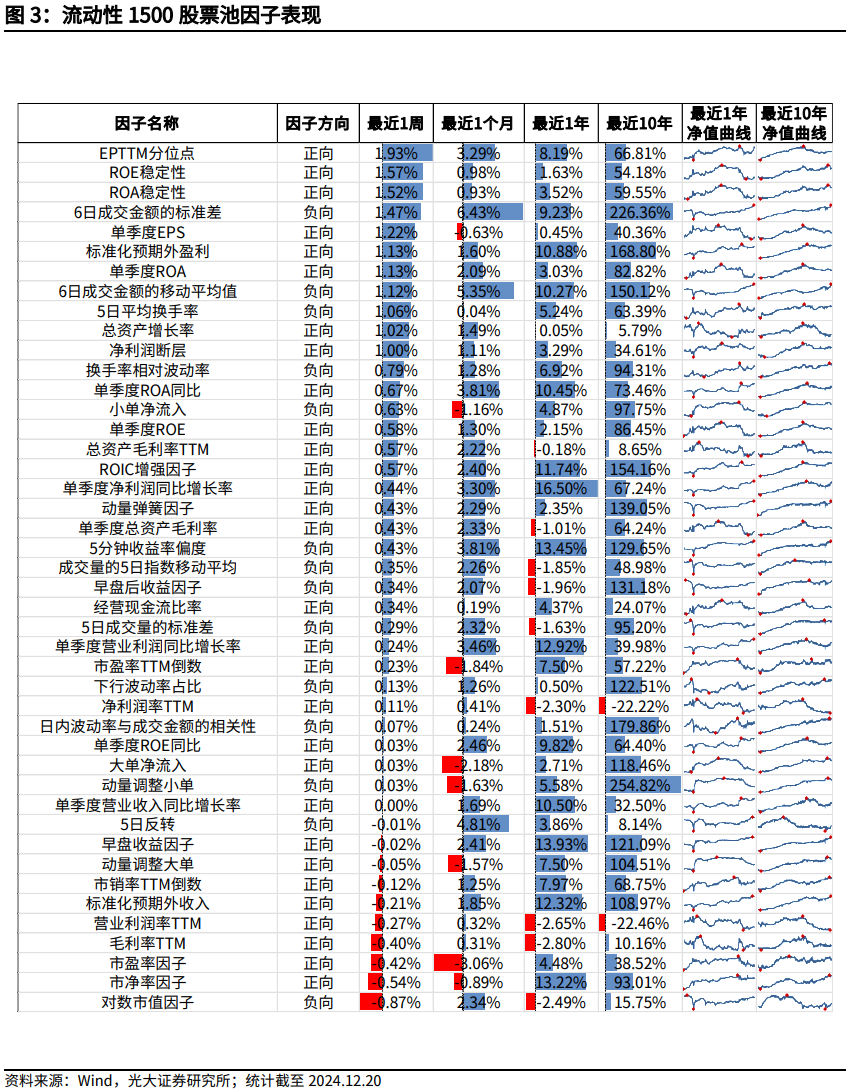

流动性1500股票池中,本周表现较好的因子有EPTTM分位点(1.93%)、ROE稳定性(1.57%)、ROA稳定性(1.52%)。表现较差的因子有对数市值因子(-0.87%)、市净率因子(-0.54%)、市盈率因子(-0.42%)。

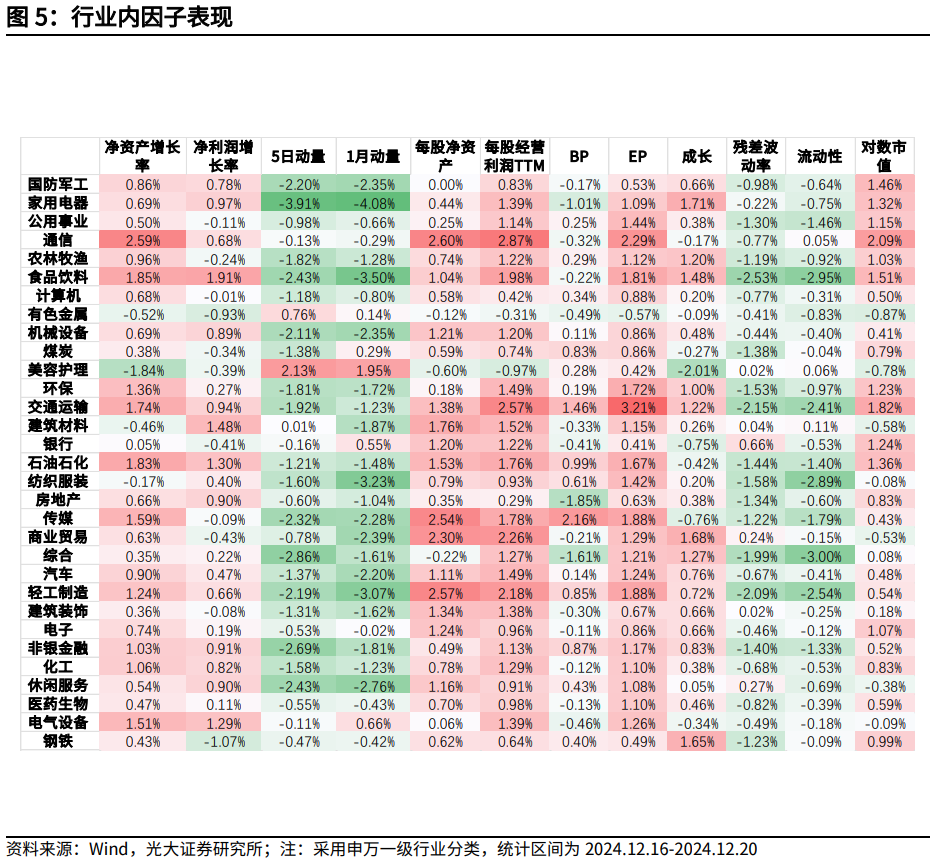

因子行业内表现,本周,基本面因子在各行业表现较为一致,净资产增长率因子、净利润增长率因子、每股净资产因子和每股经营利润TTM因子在多数行业取得正收益。估值类因子中,EP因子表现较好,在多数行业取得正收益。残差波动率因子和流动性因子在多数行业取得负收益。市值风格上,本周多数行业均表现为大市值风格。

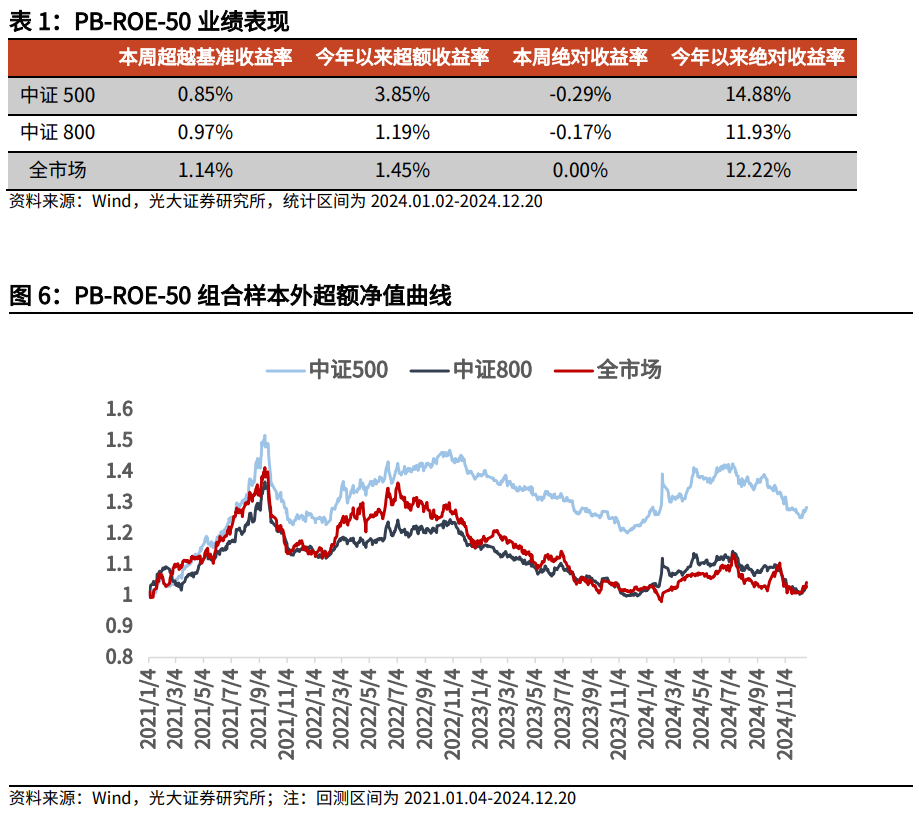

PB-ROE-50组合跟踪

本周PB-ROE-50组合在各股票池中超额收益明显。中证500股票池中获得超额收益0.85%,中证800股票池中获得超额收益0.97%,全市场股票池中获得超额收益1.14%。

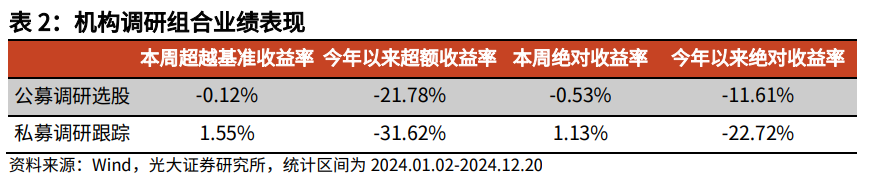

机构调研组合跟踪

本周私募调研跟踪策略获取正超额收益。公募调研选股策略相对中证800获得超额收益-0.12%,私募调研跟踪策略相对中证800获得超额收益1.55%。

大宗交易组合跟踪

本周大宗交易组合相对中证全指获取负超额收益,大宗交易组合相对中证全指获得超额收益-0.89%。

定向增发组合跟踪

本周定向增发组合相对中证全指获取正超额收益,定向增发组合相对中证全指获得超额收益0.41%。

单因子表现

下图展示了本周因子在沪深300、中证500和流动性1500股票池中的表现,收益为剔除行业与市值影响后多头组合相对于基准指数的超额收益。

沪深300股票池中,本周表现较好的因子有单季度净利润同比增长率(1.23%)、单季度营业利润同比增长率(1.17%)、6日成交金额的移动平均值(1.12%)。表现较差的因子有大单净流入(-2.85%)、单季度总资产毛利率(-1.79%)、市盈率因子(-1.79%)。

中证500股票池中,本周表现较好的因子有单季度ROA (2.02%)、单季度ROA同比(1.67%)、EPTTM分位点(1.57%)。表现较差的因子有市净率因子(-1.33%)、下行波动率占比(-1.15%)、营业利润率TTM (-1.08%)。

流动性1500股票池中,本周表现较好的因子有EPTTM分位点(1.93%)、ROE稳定性(1.57%)、ROA稳定性(1.52%)。表现较差的因子有对数市值因子(-0.87%)、市净率因子(-0.54%)、市盈率因子(-0.42%)。

大类因子表现

本周全市场股票池中,动量因子和市值因子获取正收益0.87%、0.65%,市场表现为动量效应和大市值风格;残差波动率因子获取负收益-1.36%;其余风格因子表现一般。

行业内因子表现

本周,基本面因子在各行业表现较为一致,净资产增长率因子、净利润增长率因子、每股净资产因子和每股经营利润TTM因子在多数行业取得正收益。估值类因子中,EP因子表现较好,在多数行业取得正收益。残差波动率因子和流动性因子在多数行业取得负收益。市值风格上,本周多数行业均表现为大市值风格。

PB-ROE-50组合表现

本周PB-ROE-50组合在各股票池中超额收益明显。中证500股票池中获得超额收益0.85%,中证800股票池中获得超额收益0.97%,全市场股票池中获得超额收益1.14%。

机构调研跟踪

本周私募调研跟踪策略获取正超额收益。公募调研选股策略相对中证800获得超额收益-0.12%,私募调研跟踪策略相对中证800获得超额收益1.55%。

大宗交易组合跟踪

大宗交易近年来持续火热,发生大宗交易的股票在市场中的数量占比较高,大宗交易由于其保护隐私的特性,买卖双方进行大宗交易的细节不得而知。但是,我们可以通过统计分析,探究其背后蕴含的信息。

经过测算,“大宗交易成交金额比率”越高、“6 日成交金额波动率”越低的股票,其后续表现更佳。因此,我们根据“高成交、低波动”原则,通过月频调仓方式构造大宗交易组合。(组合构造详情见2023年8月5日报告《提炼大宗交易背后蕴含的超额信息——量化选股系列报告之十一》)

本周大宗交易组合相对中证全指获取负超额收益,大宗交易组合相对中证全指获得超额收益-0.89%。

定向增发组合跟踪

2023年8月,再融资政策自2020年宽松后,再次收紧。定增市场当前的现状也引发众多投资者关注,定向增发事件效应是否还能有效?涉及定向增发股票是否还具备投资价值?带着这些疑问,我们对定向增发的事件效应进行了细致的分析。

我们以股东大会公告日为时间节点,综合考虑市值因素、调仓周期以及对仓位的控制,我们构造了定向增发事件驱动选股组合。(组合构造详情见2023年11月26日报告《多角度解析定向增发中的投资机会——量化选股系列报告之十二》)

本周定向增发组合相对中证全指获取正超额收益,定向增发组合相对中证全指获得超额收益0.41%。

风险提示:报告结果均基于历史数据,历史数据存在不被重复验证的可能。

详见2024年12月21日发布的《市场大市值风格明显,大宗交易组合高位震荡——量化组合跟踪周报20241221》

发表评论