炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信证券研究 文|杨帆 遥远 危思安

当前市场对于特朗普加征关税的总量影响探讨已较为充分,但对加征关税的行业顺序和逻辑讨论较少。我们通过测算和推演,发现行业技术性水平和对华进口依赖度是影响加征关税行业顺序的两大关键变量,而在“特朗普2.0”制造业回流的目标主导下,美方或更关注兼具高技术性和高对华依赖性的行业,如部分机电、化工、光学仪器产品等。不过,对于涉及美企商业利益较多的领域,例如消费电子行业,特朗普或采取先加征、再豁免、并对美国企业单独施压要求加速替代产业链建设的做法;对于部分短期供应链可替代性较低的行业,例如医药、化学品、稀土等,后续若被加征关税也可能在国内商界压力下得到豁免。

▍对华关税是特朗普贸易政策的核心工具,当前金融市场对于特朗普加征关税的宏观总量及出口影响的研究已较为充分,但对于具体行业的加税及豁免优先级的内在逻辑讨论较少,因此我们对于“特朗普2.0”对华关税可能的行业顺序进行了详细的量化测算和逻辑推演:

▍回顾历史,“特朗普1.0”时期,美国对华以清单形式分批加征四轮关税,涉及累计3700亿美元商品,每轮关税所涉及的商品行业类型具有鲜明特征。

从加征关税的核心逻辑来看,我们发现特朗普在前两轮关税的行业选择上优先关注技术性水平较高、进口替代性更强的行业,但后两轮关税的政治制裁以为更浓,经济考量相对较少。从美国的诉求来看,技术竞争是中美博弈的焦点,因此我们选择“行业技术性水平”为变量,衡量中美技术竞争因素是否会影响关税加征的优先级;而从关税的经济成本来看,进口成本的上升将给美国各行业带来相应的经济冲击,因此我们选择“对华进口依赖度”为另一变量,以衡量供应链重塑带来的经济后果。我们通过The Atlas of Economic Complexity给出的各行业生产复杂性指数(PCI),以及各行业在每轮加税前一年美国自中国或自由贸易国家(FTA)进口比重,对两大关键变量进行量化,并观察其如何影响关税决策。整体来看,前两轮加征关税覆盖率较高的行业技术性水平明显较强,且对华进口依赖度整体较低,表明前两轮关税主要以中美战略竞争为核心考量,同时试图减少加税对美国本土带来的经济影响。不过,后两轮关税所涉及的行业并未太多考虑行业技术性水平,与美国对华进口依赖度相关性亦较低,表明后两轮政治制裁的意味更浓,经济考量相对更少。

与此同时,关税豁免也是此前关税加征过程中的重要一环,我们发现技术性较强、对华进口依赖度较高的行业可能获得优先豁免。我们以“最早加征关税的时间”和“最早豁免的时间”计算了HS6位编码下各细分行业从加税到豁免所需时间,并加权得到了对应大类行业的整体豁免所需时间;同时又加总HS6位编码下各受到关税豁免的细分行业整体美国自华进口额,除以对应大类行业被加征关税的进口总额来量化关税豁免的力度。从技术性水平和对华依赖度这两大指标来看,技术性强、对华进口依赖度高的行业会被更快豁免,并且豁免力度更大。我们认为,其背后的主要原因在于加征关税本身是动态博弈的过程,美国本土商界对于稳定供应链的诉求可能会推升相应行业关税豁免的紧迫性,决策层也需要稳定短期内关税带来的经济负面影响。

▍展望后续,“特朗普2.0”时期或更多将关税作为倒逼制造业回流的施压手段,因此在对华潜在关税的加征顺序上,思路或和上一轮相比有所调整。

在对华依赖度这一指标上,“特朗普2.0”贸易政策团队的思路相较于此前有所调整,因此对华依赖度越高的行业,在本轮潜在关税中的加征优先级或更高。“特朗普1.0”时期,对华关税优先加征对华进口依赖度低的行业以及进口替代性强的行业,核心考量是试图减少加税对美国本土带来的经济影响。但从“特朗普2.0”贸易政策团队思路来看,被特朗普提名为商务部长的卢特尼克以及提名为贸易代表的格里尔均认为关税是倒逼制造业回流美国的施压手段,更加关注中美产业结构的再平衡而非简单的削减贸易赤字,因此后续加税思路或更倾向于关注对华进口依赖度较高的行业,因此这一指标对于关税加征优先级的影响或从此前的负相关调整为正相关。

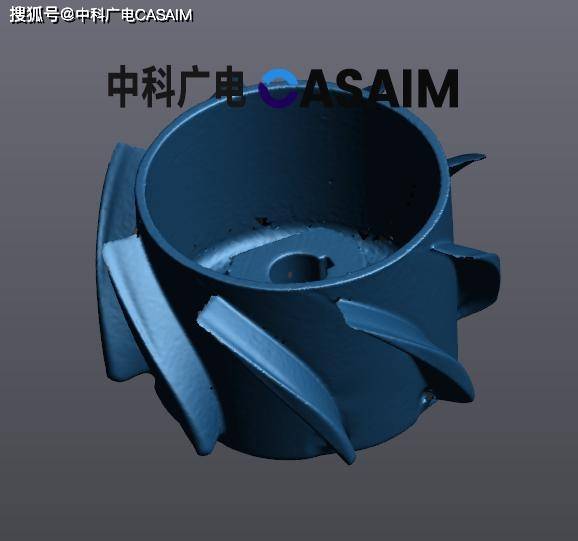

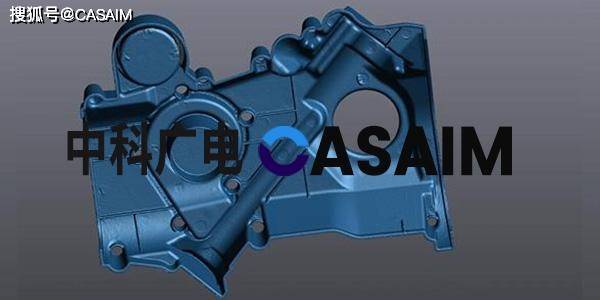

在行业技术性水平这一指标上,对比“特朗普1.0”时期,“特朗普2.0”团队思路并未有明显变化,中美技术竞争仍是中美博弈核心。综合来看,我们认为在“特朗普2.0”时期,美方或短期内优先关注兼具高技术性和高对华依赖性的行业,如部分机电、化工、光学仪器产品等,中期维度上或关注部分皮革制品,纺织制品等。展望后续,中美技术竞争或仍是美方关注重点,特朗普在竞选主张中多次强调要保障美国的技术领先地位,因此我们认为“特朗普2.0”时期“行业技术性水平”对关税优先级的影响逻辑或延续此前思路。综合筛选来看,我们发现部分机电、化工产品、光学仪器等产品同时符合对华依赖度较高、行业技术性水平较高的特征,且根据美国商务部普查局和美国贸易代表办公室数据,这几类行业当前关税覆盖率较低,仍有一定的加税空间。因此,若特朗普对华加征关税,相关行业或短期内优先被纳入清单。此外,对于技术性水平较低的行业,根据美国商务部普查局及美国贸易代表办公室数据,相比2017年,2024年1-10月美国在皮革制品行业对华进口依赖度大幅下降,而杂项制品、鞋帽纺织等行业的对华进口依赖度仍处于高位,相关行业或是中期维度上加征关税的潜在选项。最后,艺术品、武器和零件、植物产品等对华依赖度本就很低,在上一轮加税中对华依赖度也没有明显下降,因此这类关税效果不明显的行业预计难以在后续加征。

此外,在加征关税的同时,部分行业也存在优先豁免的可能。对于涉及美企商业利益较多的领域,例如消费电子行业,特朗普或采取先加征、再豁免、并对美国企业单独施压要求加速替代产业链建设的做法;对于部分短期供应链可替代性较低的行业,例如医药、化学品、稀土等,后续若被加征关税也可能在国内商界压力下得到豁免。与加征关税的政治逻辑相对不同的是,关税豁免的底层动力或更多来自于经济基本面的承受能力以及美国商界的实际诉求,因此上一轮关税豁免的思路,在“特朗普2.0”时期或仍有一定的延续性和参考意义。一方面,对于和美企商业利益紧密相关的行业,例如手机、计算机等消费电子产品,特朗普或对相关企业施压要求其承诺加大在美投资或加速供应链多元化,同时给予一定时间的关税豁免。另一方面,对于部分对华进口依赖度较高、短期供应链可替代性较低的行业,例如医药、化学品、稀土等,即使被加征关税,后续可能也会在美国国内商界压力的推动下被优先豁免。不过,考虑到美国推动制造业回流的战略性定位,我们判断部分行业在被加征关税后或难被豁免,例如具有高度战略竞争意味的的精密仪器、光伏材料等;具备产业转移空间的玩具、家具等;以及和美国本土产业有较强竞争关系的电机设备和车辆设备等。

▍风险因素:

美国经济形势超预期恶化;中美博弈超预期加剧;全球地缘形势超预期恶化;贸易关税风险加剧。

发表评论