市场回顾与分析

一级市场回顾

上周一级市场国债、地方债和政策性金融债发行规模分别为3513亿、0亿和1790亿,净融资额为3513亿、-53亿和-1818亿。非金信用债共计发行规模3357亿,净融资额1594亿。可转债新券发行1只,合计融资规模19亿元。

二级市场回顾

上周利率有所上行。主要影响因素包括:央行公告暂停国债买入、人身险预定利率有望下调、资金收敛、股市下跌等。

流动性跟踪

公开市场净回笼2741亿,资金边际收敛。本周将有309亿逆回购、9950亿MLF到期,将面临缴税、缴准、春节取现等多重压力,预计资金需求会大幅增加。

政策与基本面

央行宣布阶段性暂停公开市场买入国债,离岸人民币央票单期发行规模创历史新高。12月CPI同比增0.1%,PPI同比-2.3%,小幅高于预期。

海外市场

美国12月PMI、非农就业等数据陆续超预期,美元指数逼近110。最终10年美债收盘4.77%,较前周上行17BP。

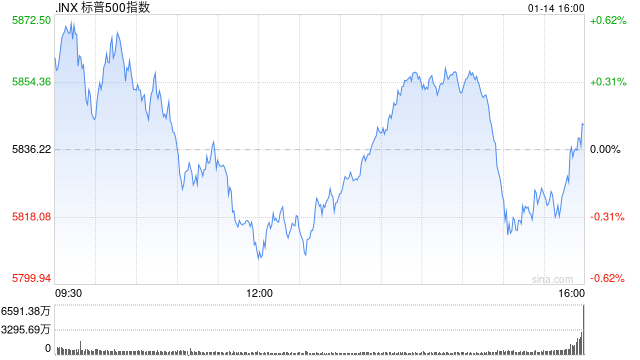

权益市场

上周万得全A小幅下跌0.97%,周线录得五连跌。各宽基指数下跌幅度相近,未见明显分化。A股成交继续缩量,周内日均成交1.14万亿,周度日均成交量环比减少1926亿,风偏继续回落。

债市策略展望

央行加强对债市的关注后,利率短期或将回归震荡状态,短期限国债受到的直接影响更大,需要继续关注监管动作、资金面及特朗普政策动态。但拉长时间看,当前实际利率仍处在偏高水平,在通胀形成确定性企稳回升趋势之前,货币政策预计将保持适度宽松的状态,尤其是年初机构仍存在较强的配置需求,地方债加速发行后货币政策预计也将加强协同配合,利率的短期调整反而会提供不错的介入机会。转债方面,近期微小盘交易情绪降温,压力有所释放,转债表现稳定。短期信用的关注度提高,中期角度当前位置权益市场向下空间相对有限,利率低位+股市震荡的格局有利于转债配置力量保持充裕。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

发表评论