专题:海伟电子赴港IPO:深度绑定比亚迪 核心产品市场规模较小

来源:钛媒体APP

近期,河北海伟电子新材料科技股份有限公司(下称“海伟电子”)提交了招股说明书,拟港股IPO上市。

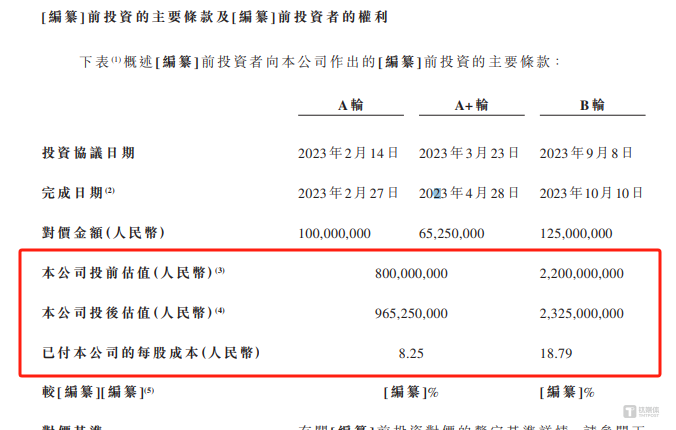

钛媒体APP注意到,海伟电子的估值存在飙升的情况,短短半年,估值暴增了13.6亿元,但公司每股价格的公允性却令人匪夷所思。客户方面,自2023年,比亚迪入股海伟电子之后,其旗下的全资附属公司深圳市比亚迪供应链管理有限公司立马就霸占着海伟电子第一大客户的头衔,需要指出的是,截至招股说明书签署日,比亚迪持有海伟电子4.9%的股权,为海伟电子的第三大股东,但是比亚迪与海伟电子之间的交易却不算关联交易。

估值飙增,每股价格的公允性令人生疑

海伟电子成立于2006年,截至招股说明书签署日,宋文兰通过直接及间接的方式合计控制公司77.12%的表决权,为公司控股股东及实控人。

钛媒体APP注意到,在海伟电子申报港股IPO的前夕,公司进行了多轮融资,估值存在暴增的现象。据悉,2023年2-3月,中金浦成、宜宾绿能、超兴创投、阳光电源、上海鼎伯、创启开盈、比亚迪、广州瀚信均以8.25元/股的价格对海伟电子进行了增资,增资完成后,海伟电子的估值为9.65亿元。

2023年9月,河北战新、宜昌基金、楚天长兴、安徽基金、泰富洪盈、河北衡湖、华民财欣均以18.79元/股的价格海伟电子进行了增资,增资完成后,海伟电子的估值为23.25亿元。那么,为何在短短的半年时间内,海伟电子的估值能暴增13.6亿元?

令人费解的是,在港股IPO申报前夕,海伟电子的股权还在变动。据悉,海伟电子提交的申报稿于2月26日被港交所受理,而2024年12月和2025年1月,上海鼎伯、海伟财务分别将其持有海伟电子的股权转让给了建一投资、泰富汇鑫。这不禁令人疑惑,海伟电子都要IPO了,为何上海鼎伯、海伟财务还要转让股权?

更为令人费解的是,上述俩桩股权转让的价格。2024年12月,上海鼎伯将其持有海伟电子121.28万股股份全部转让予建一投资,对价为1147.07万元,折合每股9.46元。2025年1月,海伟财务将其持有的海伟电子214.43万股股份转让予泰富汇鑫,对价为2600万元,折合每股12.12元。这也意味着,短短1个月的时间,海伟电子每股的价格相差了28.12%。

事实上,若将2023年9月,河北战新、宜昌基金、楚天长兴、安徽基金等均以18.79元/股入股时的价格看,这更加对于海伟电子每股价格的公允性产生了疑虑?以及为何上海鼎伯、海伟财务会以如此低的价格将海伟电子的股权转让出去?

比亚迪是股东也是客户,两者却不是关联交易

海伟电子是一家电容器薄膜制造商,公司的电容器薄膜产品主要包括电容器基膜及、金属化膜。

2022年-2023年和2024年1-9月(下称“报告期”),海伟电子分别实现营业收入32707.6万元、32954.5万元、28190万元,年内利润分别为10200.7万元、6982.6万元、5696.6万元,其中2023年海伟电子在营收同比增长0.75%的情况下,年内利润却同比降低了31.55%。

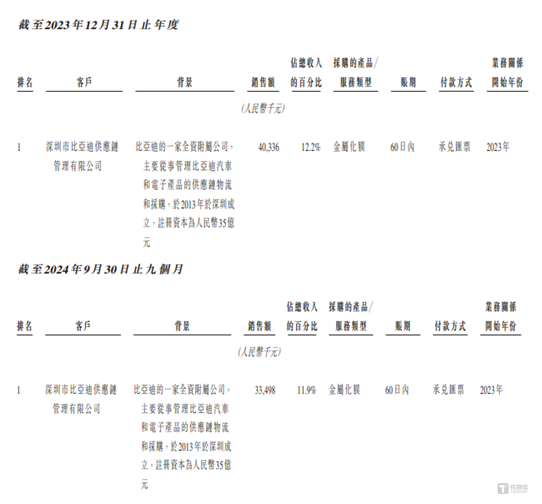

钛媒体APP注意到,2023年海伟电子的业绩还获得了股东的助力。招股说明书显示,2023年-2024年1-9月,海伟电子向深圳市比亚迪供应链管理有限公司产生的销售分别为4033.6万元、3349.8万元,分别占当期营业收入的12.2%、11.9%,而深圳市比亚迪供应链管理有限公司也霸占着海伟电子第一大客户的头衔。

需要说明的是,2022年深圳市比亚迪供应链管理有限公司还未出现在海伟电子的前五大客户名单中,这也意味着,2023年深圳市比亚迪供应链管理有限公司突然开始霸占着海伟电子第一大客户的头衔。

而深圳市比亚迪供应链管理有限公司之所以突然成为海伟电子的第一大客户,这或许要从2023年初说起。2023年3月,比亚迪以8.25元/股的价格对海伟电子进行了增资,截至招股说明书签署日,比亚迪持有海伟电子4.9%的股权,为公司的第三大股东。这不禁令人疑惑,是否是因为比亚迪股东的身份,海伟电子才能从比亚迪获取如此多的订单?

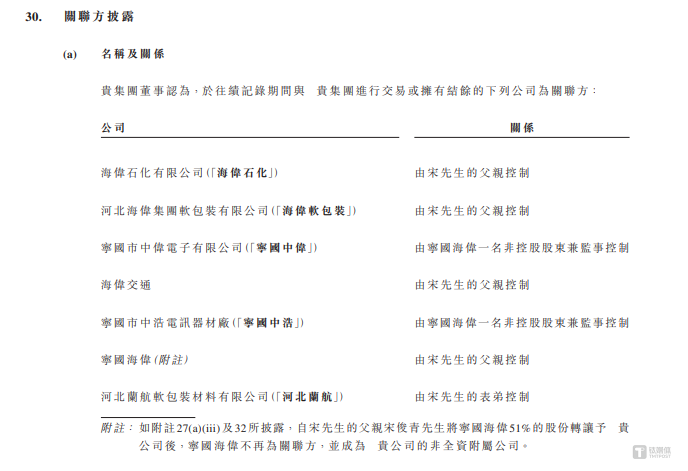

值得注意的是,海伟电子在申报稿中披露公司的关联方情况如下:

这也意味着,海伟电子认为公司与比亚迪之间的交易不算关联交易。那么,作为海伟电子的第三大股东,两者之间的交易到底是否算关联交易?

无论海伟电子与比亚迪之间是否算作关联交易,2023年海伟电子在“引入”比亚迪之后公司的利润暴跌这是不争的事实,而导致利润暴跌的主要因为皆因毛利率大幅下滑所致。报告期内,海伟电子的毛利率分别为44.9%、31.2%、32.4%,其中2023年海伟电子的毛利率同比下滑了13.7个百分点。这不禁令人存疑,为何引入比亚迪之后,海伟电子的毛利率就开始大幅下滑?海伟电子与比亚迪之间的之间的交易是否公允?海伟电子是否存在让利给予比亚迪?(本文首发于钛媒体 APP,作者|邓皓天)

发表评论