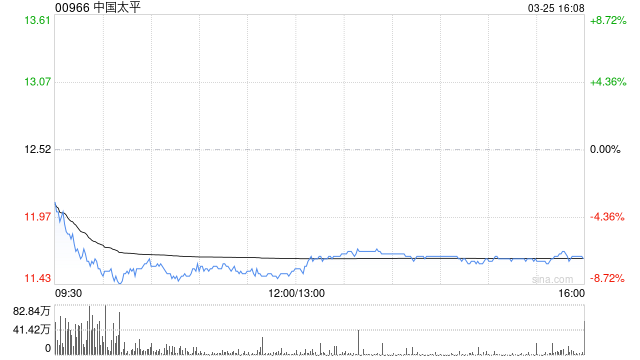

华泰证券发布研报称,提升中国太平(00966)25-27EPS预测至HKD2.34/2.36/2.72,上调目标价至15港元,维持“买入”。中国太平发布2024年业绩,其中EPS HKD2.07,同比增长38%。公司寿险业务强劲增长,寿险新业务价值(NBV)可比口径下同比增90.0%。财险直保业务综合成本率(COR)98.1%,同比改善0.3pct。

华泰证券主要观点如下:

寿险NBV增长强劲

24年公司NBV可比口径同比增长90.0%,受NBV利润率增长驱动,新单保费小幅下跌2.8%。23、24年连续两年下调预定利率,加之监管推动“偿二代”下重疾险销售费用,可比口径下NBV利润率翻番至32.5%(2023:15.9%)。银保渠道NBV可比口径同比高增400%,利润率甚至提升至五倍以上,NBV贡献率从2023年的13.3%上升至34.9%。个险渠道NBV可比口径同比42.0%。公司下调投资收益假设至4.0%(前值4.5%),下调折现率假设至8.5%(前值9.0%),对NBV和EV的影响分别为36%/26%。考虑到NBV利润率或持续提升,预计25年NBV增长12%。

财产险承保改善

大陆财产险保费同比+2.7%(车险/非车险:2.2%/3.6%),承保表现改善,COR98.1%(2023:98.4%);海外产险保费同比增长,承保表现总体稳定,各市场COR均在95%以下,该行估计海外财产险COR为89.7%,较上年89.6%基本持平;再保险保费COR92.7%,较上年改善2.9pcts,表现优秀。受投资收益改善推动,非寿险业务利润增长强劲,24年占公司总利润的17.9%(23年8.4%)。预计25年大陆财产险/海外财产险/再保险COR分别为98.2%/90.1%/94.0%。

投资收益大幅增长

投资收益市场表现较好推动,影响损益表的总投资收益从2023年的336亿港币几乎翻番至2024年的665亿港币,总投资收益率达4.57%(2023:2.66%),为2022年以来的最好水平。该行估计不含FVOCI债券公允价值变动的综合投资收益率为5.0%,亦处于较好水平。在保险业务稳健增长(2024年同比+18.8%)的情况下,投资业绩占税前利润的比例大幅提升至26%中国太平2024年的ROE为11.2%,较上年同比提升3.2pcts。

发表评论