来源:华尔街见闻

摩根大通认为海外市场不仅能为比亚迪提供更强劲的增长机会,还将助其保持出色的利润率。公司在全球轻型汽车市场的份额将从2023年的3%扩大至2026年的7%,同期在新能源汽车市场的份额(不包括油电混动)将维持在22%左右。

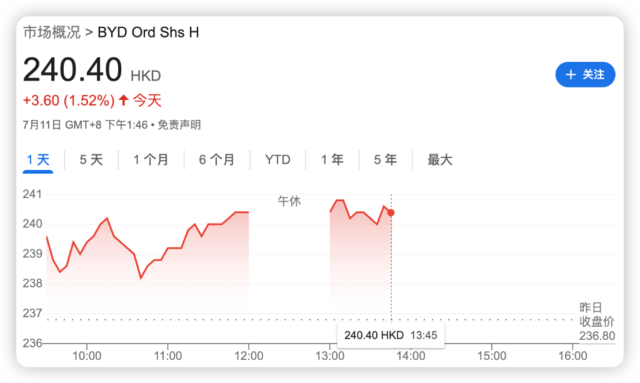

比亚迪的出海征程,正为公司创造全新的机遇。摩根大通认为,在未来1-2年内,比亚迪的全球扩张以及潜在的插混产品的增长机会将推动其股价的重估。

本周,中国电动车巨头比亚迪宣布将斥资10亿美元在土耳其建设年产15万辆电动车的工厂,预计2026年底投产。除了土耳其工厂,比亚迪的四个海外生产基地或整车产线(泰国、印尼、巴西和匈牙利)也将在2026年建成并逐步提升产量,其中,泰国工厂将于2025年上半年率先投产。

摩根大通分析师赖以哲等在周二发布的报告中指出,看好比亚迪在东南亚、拉美和欧盟等市场的扩张,相信海外市场不仅能提供更强劲的增长机会,还将使公司保持较高的利润率。该行将比亚迪AH股未来12个月目标价双双上调逾80%至475港元/440元人民币,并上调其销量预估。

分析师在报告中写道,预计比亚迪的全球交付量(包括中国)到2026年将达到600万辆,其中海外市场交付约150万辆,其余在国内。这意味着公司在全球轻型汽车市场的份额(包括燃油车)将从2023年的3%扩大至2026年的7%,同期在新能源汽车市场的份额(不包括油电混动)将维持在22%左右。

摩根大通认为,比亚迪的新能源汽车产品在成本和配置方面出色,可以和大多数大众市场海外同类车型抗衡。分析师相信,比亚迪在部分海外市场存在进一步的商机。虽然欧盟将提高关税,但比亚迪将致力于通过配置或产品,而非价格在海外开展竞争。

对于比亚迪的插电式混动产品,分析师指出:

我们预计在2030年之前插电式混动汽车需求将保持旺盛,我们的预测是到2030年插混及增程式电动汽车合计将占中国新能源汽车总需求的60%,较2023年的31%几乎翻番。作为龙头插混车企,比亚迪将受益于这一趋势,我们预计公司2023-2026财年销量年均复合增长率将高达26%。

对公司未来的扩张路径,分析师指出,虽然基数大多较低,但东南亚、拉美和欧盟市场前景较好。巴西和印尼的国内市场也有巨大的潜力(分别为230万辆和100万辆)。

摩根大通认为,已经有强大供应网络的泰国和匈牙利将成为比亚迪主要生产中心,海外市场不仅能提供更强劲的增长机会,还将保持出色的利润率。

短期来看,比亚迪今年二季度销量为98.7万辆对应的环比/同比增长率为58%/40%。摩根大通预计当季净利润将超过80-84亿元。由于新推出的秦L和海豹06获得大量订单,再加上2024年下半年的新车型将采用DMI5.0平台,摩根大通将2024财年销量预期上调至400万辆,2025/2026年预期为500万辆/600万辆。

基于以上分析,摩根大通将比亚迪2024-2026财年销量和盈利预测分别上调8-32%和10-16%,将未来12个月目标价定为475港元/440元人民币。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

发表评论