炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源|翠鸟资本

2023年刚刚宣告扭亏的美年健康(002044.SZ),又重新给投资者浇了一盆冷水。

近期,美年健康公布今年上半年业绩预告,业绩突然由盈转亏。不仅如此,这份中报成绩单还藏着美年健康诸多隐忧,比如高达40多亿的商誉,以及巨额的销售费用是否得到了解决。

这柄“达摩克利斯之剑”什么时候会落下来?美年健康扩张之路还能走多远?

01

业绩突然由盈转亏

7月10日,美年健康公布2024年半年度业绩预告。财报显示,美年健康虽然预计2024年上半年营业收入为40.6亿元至43.5亿元,而上年同期为44.51亿元,但归母净利润为-1.77亿元至-2.57亿元,同比盈转亏。

而此前在2023年,美年健康营收突破了百亿元,净利润刚实现扭亏为盈。

谈及业绩变动的主要原因,美年健康表示,一方面主要系去年一季度同期因外部环境影响营业收入基数较高,各个企业年度会议比过去两年明显增加,节假日期间出游人次明显提升,影响已签单客户延迟到检,导致一季度收入同比下滑。

另一方面,参转控门店数量增加后在淡季营收未有充分释放,而淡季的房租、人员工资等为固定支出;加之公司实施的员工持股计划计提与股份支付相关的费用较上年同期增加约3000万元所致。

然而,二级市场上,投资者对于公司的解释并不买账,而是选择用脚投票。

7月12日,美年健康收涨1.12%,报收3.62元/股,总市值为141.7亿元。值得一提的是,特别是2024年以来,美年健康股价自3月下旬以来长期处于下降的通道上,截至2024年7月26日,美年健康总市值仅为135亿元,公司总市值“脚踝斩”。最近一周公司市值稍微回升了一些,在145亿元附近徘徊。

02

增收不增利

据智研咨询统计,2012-2021年,中国体检市场规模从468亿元提升到1890亿元,复合年增速16.78%,在2025年有望达到3900亿元。

显然,体检大健康赛道算得上是一门“很赚钱”的生意。

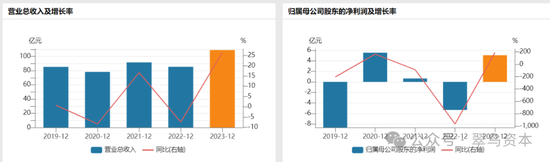

但美年健康的历年财报数据显示,公司的净利润总是跟不上营收的增长。2019-2023年,美年健康分别实现营业收入85.25亿元、78.48亿元、92.16亿元、86.16亿元、108.94亿元;而同期净利润分别为-8.66亿元、5.51亿元、0.62亿元、-5.59亿元、5.06亿元。

因此,相比半年报预告业绩由盈转亏,如果拉长周期来看,实际上,美年健康并没有外界认知那样那么“赚钱”。

那么,造成美年健康增收不增利的原因主要来自哪里呢?

一方面,公司这些年进行了持续不断的商誉减值。

2019年,美年健康对包括慈铭健康在内的并购资产进行了商誉减值,一次性计提了10.35亿元商誉减值,这也导致美年健康净利润亏损8.66亿元。2022年,美年健康计提了13.55亿商誉减值准备,当年美年健康净利润亏损5.59亿元。

另一方面,公司常年存在的巨额销售费用支出。2020-2023年,美年健康销售费用分别为18.99亿元、21.02亿元、20.13亿元以及25.63亿元,逐步攀升。

此前,深交所曾特别针对美年健康的销售费用进行问询。2022年美年健康的销售费用为20.13亿元,其中超七成为人力成本,而销售人员数量在公司职工人数中的占比仅为2成。出现这种情况,通常要么就是公司销售人员的平均薪酬特别高,要么就是存在销售人员薪酬之外的“人力成本”,因此交易所要求公司说明原因。

在回复函中,美年健康列举了几家同类公司的销售费用作为对比,以说明公司的销售人员平均薪酬并不算高,但也可以看出,美年健康是几家可比公司中,销售人力成本占销售费用比例最高的,销售人员人数也是最多的,达8693人。而从2022年营收来看,金域医学、迪安诊断、爱尔眼科与美年健康分别为154.76亿、202.82亿、161.1亿、85.33亿。不难看出,美年健康用最多的销售人员数量,却只取得了最低的营收。

事实上,不仅是商业贿赂的嫌疑问题,很明显,美年健康长期存在靠营销拉动增长的依赖,以至于出现销售费用增长速度远高于营收和净利增速的问题。

03

商誉越滚越大

截至目前,商誉问题依然是困扰美年健康发展的一道“坎”。

美年健康成立于2004年,创业初期美年健康的发展并不顺利,经历了5年的发展时间,美年健康的自建门店也只有13家。直到2011年11月,美年健康与辽宁区域体检龙头-沈阳大健康合并,体检中心数量从13家上升至31家。

规模快速扩张之后,公司实控人俞熔开启了疯狂的“买买买”模式。从2015年以来,美年健康通过相继收购慈铭体检、德阳美年、西宁美年等多家公司,终于一跃成为“体检第一股”。

然而,与此同时,美年健康也正是因为收购过程疯狂的业绩对赌,从而积累了大量商誉。

2015年美年健康商誉只有4.17亿元,而截止2023年,公司商誉账面价值为45.94亿元,8年时间美年健康商誉规模增长超过10倍。

这期间,美年健康进行了多次大额计提,但公司的商誉预警风险并没有解除。数据显示,2020-2024年一季度,公司商誉分别为40.08亿元、40.51亿元、43.5亿元、45.94亿元、46.99亿元,始终维持在高位,且逐年增高。

究其原因,翠鸟资本发现,美年健康目前至今仍没有停止外延并购战略,就在2023年10月,公司发布公告称,拟3.73亿元收购13家标的公司股权。其中10家公司做出了业绩承诺,其中,2023年、2024年、2025年分别为3802万元、4753万元、5704万元,共计8555万元。

美年健康频频打出“收购牌”的背后,是包括天亿资产、美因基因、普洱美年大健康在内的多家公司业绩未完成承诺的情况,业绩承诺不达标引发公司商誉减值的风险,因此循环往复,使得美年健康不断进入一个商誉的恶性循环。

或许,当下如何降低销售费用对利润的侵蚀反而显得没那么紧迫,而商誉才是摆在美年健康眼前的巨大挑战。

发表评论