期权投资的风险与收益管理

期权投资作为一种金融衍生工具,为投资者提供了多样化的投资策略和风险管理手段。然而,期权交易的高杠杆特性也意味着潜在的高风险。因此,有效地管理期权投资的风险与收益是每位投资者必须掌握的关键技能。

风险管理策略

1. 多样化投资组合:通过投资不同类型的期权合约,如看涨期权和看跌期权,可以分散风险,减少单一市场变动对投资组合的冲击。

2. 设定止损点:在进入交易前设定明确的止损点,一旦市场走势不利,及时平仓以限制损失。

3. 使用期权组合策略:例如,通过买入看涨期权和卖出看跌期权构建保护性看涨策略,可以在保护投资组合的同时,降低成本。

收益优化策略

1. 选择合适的行权价:选择接近当前市场价格的行权价,可以提高期权被行权的可能性,从而增加收益。

2. 利用波动率:在市场波动率较高时,买入期权可以获得更高的潜在收益,因为期权价格对波动率的变化更为敏感。

3. 定期复评投资策略:根据市场变化和投资目标的调整,定期复评和调整期权投资策略,以确保策略的有效性。

风险与收益的平衡

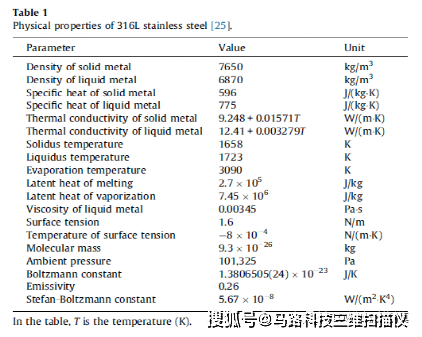

期权投资的核心在于平衡风险与收益。投资者需要根据自身的风险承受能力和投资目标,选择合适的期权策略。以下是一个简单的表格,展示了不同期权策略的风险与收益特点:

期权策略 风险 收益 买入看涨期权 有限(期权费) 潜在高收益 卖出看跌期权 潜在高风险 有限(期权费) 保护性看涨策略 中等 中等通过上述策略的合理运用,投资者可以在期权市场中实现风险与收益的有效管理,从而在复杂多变的金融市场中稳健前行。

发表评论