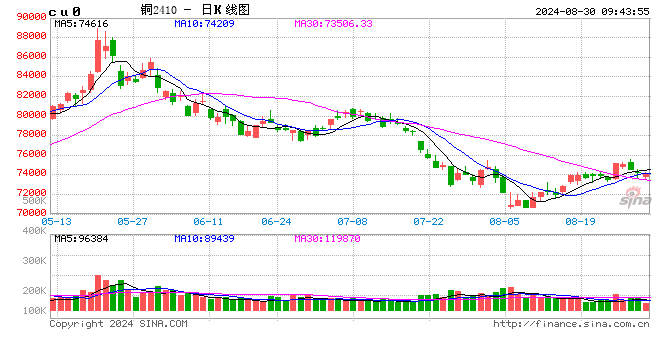

铜:

隔夜LME铜先抑后扬,上涨0.36%至9272美元/吨;国内沪铜主力下跌0.09%至74110元/吨;现货进口窗口打开。宏观方面,美国7月成屋签约销售指数环比下跌5.5%,跌至70.2,为2001年有数据记录以来的最低水平,市场预期为上涨0.2%,6月前值为上涨4.8%,成屋签约销售依然低迷,作为经济重要观察指标,意味着经济面临的压力,这也一定程度上更支持美联储9月采取动作。国内方面,股市表现偏弱,稳增长政策期待性在增强。基本面方面,随着铜价回升,下游新增订单受到抑制,采购需求减弱,部分再生铜杆企业开始复产,精废替代效应减弱;LME昨日库存增加8700吨至322950吨,库存再次大量增加一度给市场较大压力,但从昨晚走势来看对市场利空仅限在短线。此前提到,美股走势影响到铜市场情绪,美股调整走势给了铜市场较大压力,当前位置下铜向上信心略显不足,谨慎偏强看待。

镍&不锈钢:

隔夜LME镍跌0.03%报16990美元/吨,沪镍涨0.3%报131960元/吨。库存方面,昨日 LME 镍库存增加732吨至117348吨;国内 SHFE 仓单增加284吨至18577吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水维持-150元/吨。不锈钢方面,库存端,本周全国主流市场不锈钢89仓库口径社会总库存108.65万吨,周环比下降0.21%,供应端有所恢复,成本端有一定支撑,关注旺季需求情况。新能源方面,需求端正极排产方面上调预期产量,上游挺价格意愿较强,但下游对硫酸镍较高的价格接受程度有限。镍矿批复量小幅增加,但实际供应仍偏紧,升水维持较高水平,关注实际供应情况,关注宏观情绪影响。

氧化铝&电解铝:

氧化铝震荡偏强,隔夜AO2410收于3968元/吨,涨幅0.61%,持仓增仓4784手至9.9万手。沪铝震荡偏弱,隔夜AL2410收于19655元/吨,跌幅0.56%。持仓减仓727手至18.3万手。现货方面,SMM氧化铝价格涨至3921元/吨。铝锭现货贴水收至90元/吨,佛山A00报价涨至19450元/吨,对无锡A00贴水100元/吨,下游铝棒加工费河南临沂持稳,新疆包头南昌广东无锡上调80-120元/吨;铝杆1A60加工费持稳,6/8系加工费下调294元/吨。几内亚雨季矿石紧张对氧化铝提产形成较大限制,川蒙仍有电解铝增量,氧化铝高位运行支撑力相对比较强。铝锭去库开始边际走弱,行业消费暂未呈现大面积回升,在市场已经提前计价旺季基础上、后续需求能否兑现将具体引导盘面冲高或修正回调、短期谨慎追涨。

锡:

沪锡主力跌0.17%,报263160元/吨,锡期货仓单9864吨,较前一日增加4吨。LME锡跌0.52%,报32250美元/吨,锡库存4600吨,增加30吨。现货市场,对2409云锡升水700-900元/吨,交割升水500-700元/吨,小牌无报价,进口平水。价差方面,09-10价差-410元/吨,10-11价差-170元/吨,沪伦比8.16。锡业股份上周公布年检消息,冶炼年度检修将导致国内锡锭供应环比走低,而需求目前稳中上行,国内锡供需或出现缺口,社会库存或将重回去库。LME库存上周小幅累库,海外需求依然恢复缓慢。随着国内需求的逐步好转,国内将从前几个月的净出口转回净进口,而8月印尼出口量环比增加较多,比价或将在免税进口上下波动,趋势性不强。上周五,全球央行年会偏鸽,市场风偏回升,若库存能验证需求韧性,价格仍存上涨空间。

锌:

截至本周四(8月29日),SMM七地锌锭库存总量为12.71万吨,较8月22日减少0.39万吨,较8月26日减少0.16万吨。沪锌主力涨0.15%,报24050元/吨,锌期货仓单32843吨,较前一日减少552吨。LME锌涨0.45%,报2885.5美元/吨,锌库存246325吨,减少3300吨。现货市场,上海0#锌对2409合约贴水0-5元/吨,对均价贴水0-5元/吨;广东0#锌对沪锌2410合贴升水0-10元/吨,粤市较沪市贴水30元/吨;天津0#锌对沪锌2409合约贴水0-20元/吨,津市较沪市贴水10元/吨。价差方面,09-10价差+30元/吨,10-11价差+175元/吨,沪伦比8.33。14家主要冶炼企业联合减产落地,虽然实际影响仍有待评估,但也能从中看出当前的冶炼长时间亏损以使得大部分冶炼厂商难以承受,后续即使主动减产规模不及预期,也将会有被动减产出现。从操作上来说,联合减产消息以大部分price in,价格上涨需要更强刺激才能推动。上周新加坡海关数据显示7月锌进口量为2.53万吨,海外依然存在锌锭交仓的可能。全年国内锌元素紧缺较为确定,以虚值卖看跌期权与内外反套操作表达盈亏比更高。

工业硅:

29日工业硅震荡偏强,主力2411收于10130元/吨,日内涨幅3.16%,持仓减仓12545手至21.3万手。现货延续企稳,百川参考价11785元/吨,较上一交易日持平。其中#553各地价格区间回落至10800-12100元/吨,#421价格区间回落至11800-12800元/吨。最低交割品为#421价格降至10050元/吨,现货升水收至125元/吨。四川高温限电影响,乐山多地硅厂开始规模减产,此外新疆大厂多品位报价上调200元/吨,下游开始进入少量抄底,盘面出现阶段反弹。

碳酸锂:

昨日碳酸锂期货2411合约涨1.79%至76850元/吨。现货价格方面,电池级碳酸锂平均价维持7.43万元/吨,工业级碳酸锂平均价维持6.98万元/吨,电池级氢氧化锂平均价下跌300元/吨至7.20万元/吨。仓单方面,昨日仓单维持40061吨。消息面,澳大利亚矿产资源公司(Mineral Resources)公布了2025财年锂精矿的生产和销售指南,预计产销量将出现调整:Marion矿山的产销量预计从43.6万吨降至30-34万吨SC6,下降约27%,主要由于矿山正在向地下采矿过渡;Wodqina矿山的产销量预计小幅提升至42-46万吨SC6,上升约10%;Bald Hil矿山的产销量预计将提升至12-14.5万吨SC6,上升约27%。8月29日上午宜春市矿业有限责任公司通过‘宜春矿业锂产品竞价系统”成功竞拍 39吨碳酸锂,最终以74700元/吨价格成交。基本面上来看,供减需增,过剩量小幅收窄。供应端,从海外发运量和国内产量来看均呈现出不同程度降幅,同时上游有一定惜售挺价意愿,但是目前国内产量降幅不明显,且海外矿山未出现减产动作。需求端,正极材料排产好于预期,据悉部分厂家客供有所降低,下游采购的活跃度或将小幅增加,后续仍有旺季预期和节日备货需求预期,但是需要注意的是,目前来看下游备货意愿一般,仍以逢低采购为主。短期多方利多因素出现或有偏强表现,但仍需关注供应端减产行为和9月需求排产情况。

发表评论