来源:活报告

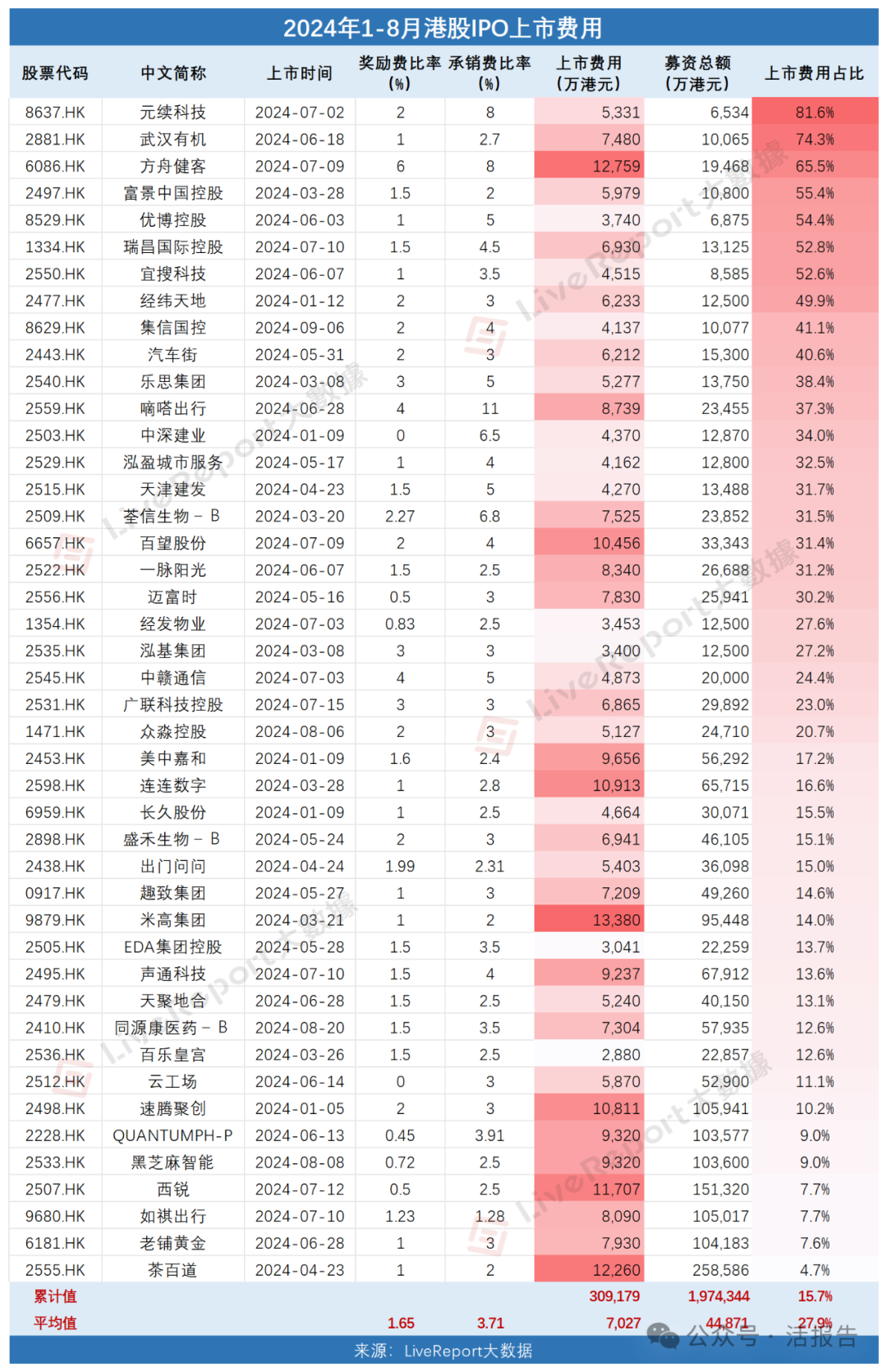

据LiveReport大数据,截至2024年9月6日,今年港股共上市了43只新股,包括已经暗盘交易、即将挂牌的的集信国控,则共有44只新股,累计募资总额约197.4亿港元。

据LiveReport大数据,截至2024年9月6日,这44只新股的IPO上市费用总计约30.92亿港元,占募资总额15.66%。

平均每家公司的上市费用约7027万港元,平均每家募资总额约4.49亿港元;上市费用居前的公司包括米高集团(1.34亿)、方舟健客(1.28亿)、茶百道(1.23亿)、西锐(1.12亿)。

从上市费用占比看,上市费用占募资总额比例的平均值为27.9%;

上市费用占比最高的四家公司分别为元续科技(81.6%)、武汉有机(74.3%)、方舟健客(65.5%)、富景中国控股(55.4%);

上市费用占比最低的四家公司分别为茶百道(4.7%)、老铺黄金(7.6%)、如祺出行(7.7%)、西锐(7.7%)。

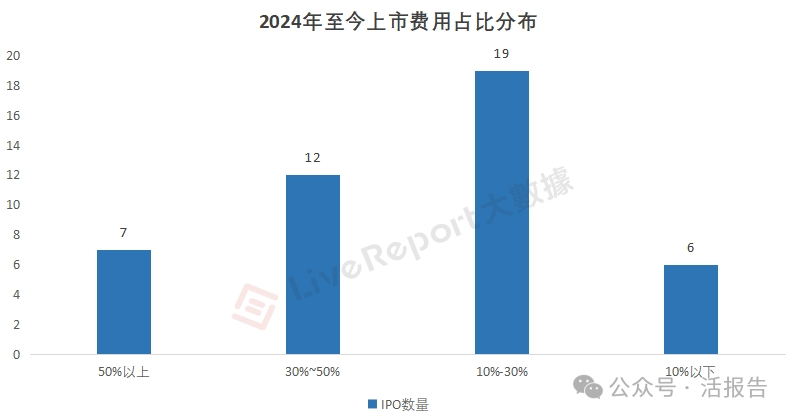

从上市费用占比分布上看,占比超过50%的7家,30%-50%的有12家,10%-30%区间的有19家,低于10%的有6家。

整体来看,今年以来IPO公司的上市费用比例集中在10%-30%的区间,同时上市费用占比在30%-50%的公司也很多。

上市费用占比较高主要因今年港股以小型IPO项目为主,募资额超过10亿港元的仅有7家,超过20亿港元的仅有1家。

在香港IPO上市,上市费用主要包括:

1、各专业中介提供服务的有关收费,主要有保荐人、申报会计师、法律顾问、估值师、包销商/配售代理、财经印刷商、公关公司等。

主要包含两类形式:

1) 相对固定的收费,如保荐费、审计费、律师费、物业评估费、财经印刷费等,其中,保荐费、审计费和律师费占比较大。

2) 根据募资规模的一定比例确定,如包销商的包销佣金以及全球协调人的酌情奖金。一般包销佣金在1.5%-4%之间,全球协调人的奖金在0.5%-1%之间。

2、港交所的首次上市费及上市年费;

3、各类杂费及不可预计费用等。

上述三项费用中,支付给各专业中介机构的费用占比最大,其余两项费用在整个上市成本中比例很小。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。

发表评论