期货市场与美国市场的关联性一直是全球投资者关注的焦点。美国作为全球最大的经济体,其市场动态对全球金融市场具有深远的影响。期货市场,尤其是商品期货和金融期货,与美国市场的关联性尤为紧密,这种关联性对全球投资者的投资决策和风险管理策略产生了重要影响。

首先,美国市场的经济数据和政策变动对全球期货市场具有直接的传导效应。例如,美国的非农就业数据、GDP增长率、美联储的货币政策等,都会直接影响美元汇率,进而影响以美元计价的大宗商品价格,如黄金、原油等。这些商品的期货价格因此会随之波动,全球投资者需要密切关注这些数据和政策动向,以便及时调整投资策略。

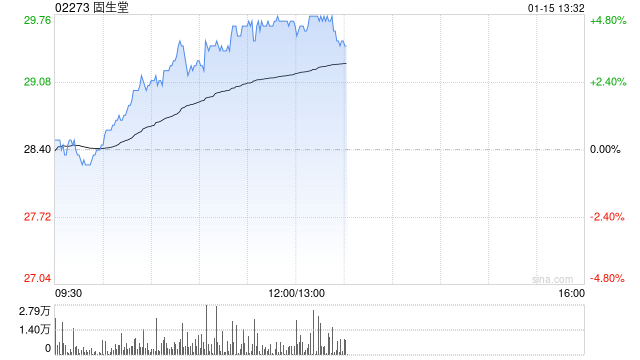

其次,美国股市的表现也对期货市场产生影响。美国股市的三大指数――道琼斯工业平均指数、纳斯达克综合指数和标准普尔500指数,是全球投资者情绪的重要风向标。当美国股市表现强劲时,通常会带动全球股市和期货市场的乐观情绪,反之亦然。这种情绪传导机制使得全球投资者在制定期货投资策略时,不得不考虑美国股市的动态。

此外,美国市场的创新和监管政策也对全球期货市场产生示范效应。美国期货市场的产品创新、交易机制和监管规则往往引领全球趋势。例如,美国商品期货交易委员会(CFTC)的监管政策变化,可能会影响全球期货市场的交易规则和风险管理要求。全球投资者需要适应这些变化,以确保合规经营和风险控制。

为了更直观地展示美国市场与全球期货市场的关联性,以下表格列举了一些关键指标及其对期货市场的影响:

关键指标 对期货市场的影响 美国非农就业数据 影响美元汇率,进而影响大宗商品期货价格 美联储货币政策 影响全球资金流动性,进而影响金融期货价格 美国股市表现 影响全球投资者情绪,进而影响期货市场波动 美国期货市场监管政策 影响全球期货市场的交易规则和风险管理综上所述,美国市场与全球期货市场的关联性是多方面的,涉及经济数据、股市表现、政策监管等多个层面。全球投资者在制定期货投资策略时,必须全面考虑这些因素,以实现投资组合的优化和风险的有效管理。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com

发表评论