炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:财富独角兽

文|天峰

今年来券商基金新闻不断,除了头部券商相继被罚外,今年5月21日,诺德基金及高级管理人员因“内控管理不完善”,被中国证监会上海监管局出具警示函。不过,有基民表示,之所以被监管处罚,核心因素还是与基金产品大幅亏损有关。

据2024年中报数据显示,诺德基金旗下20余只主动权益型基金合计规模约56亿元,上半年累计亏损5.08亿元,贡献管理费3566.56万元。笔者发现,罗世锋旗下基金业绩就不太理想,旗下基金曾三次买进海大集团,其持股动机存在一定的疑问。

高位持有泸州老窖致净值亏损

罗世锋三次买进海大集团动机存疑

据天天基金网显示,罗世锋于2008年6月起一直任职于诺德基金管理有限公司,在投资研究部从事投资管理相关工作,历任研究员及基金经理助理职务,具有3年以上从事投资管理工作的经历,现任诺德价值优势股票型证券投资基金基金经理、周期策略股票型证券投资基金基金经理。2019年3月28日至2020年4月8日担任诺德新生活混合型证券投资基金基金经理。

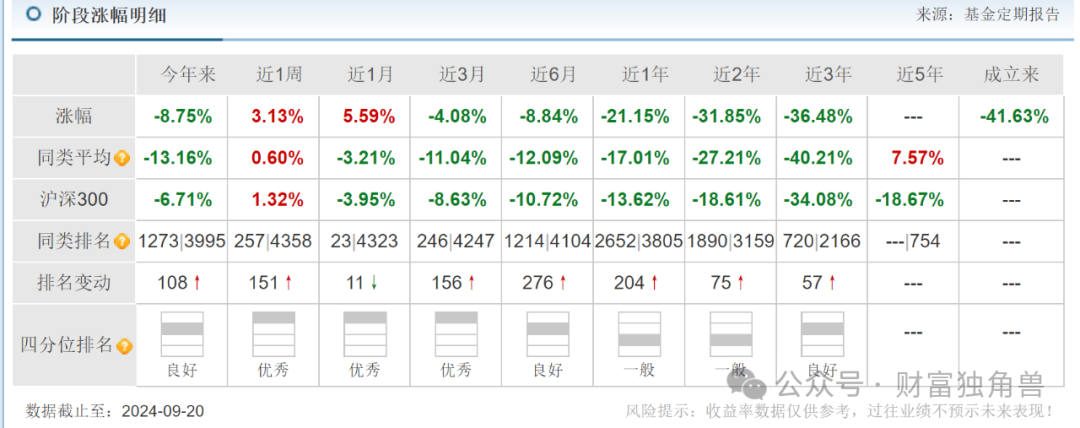

(数据来源于天天基金网 截至9月20日)

罗世锋累计任职9年又302天,目前管理的总规模32.36亿元,在管基金最佳任期回报151.12%。目前在管基金有3只,各周期都出现亏损,今年来3只基金都出现亏损,其中亏损最大的是诺德周期策略混合,其收益率-18.38%。近1年来3只基金也出现亏损,其中亏损最大的还是诺德周期策略混合,其收益率-25.70%;近2年来也有3只基金亏损,其中亏损最大的是诺德价值优势混合基金,其收益率-38.43%。

(数据来源于天天基金网 截至9月20日)

据天天基金网显示,诺德价值发现一年持有混合成立于2021年6月1日,目前基金规模4.11亿元。截至9月20日基金单位净值0.5837,自基金成立来收益率-41.63%,今年来收益率-8.75%,近6月来收益率-8.84%,近1年来收益率-21.15%,近2年来收益率-31.85%,近3年来收益率-36.48%。该基金最初是有罗世峰单独管理,在其管理的100天里,任职回报-9.56%;但自2021年9月10日至今,罗世锋和张昳泓共同管理,任职3年又11天,任职回报-35.74%。

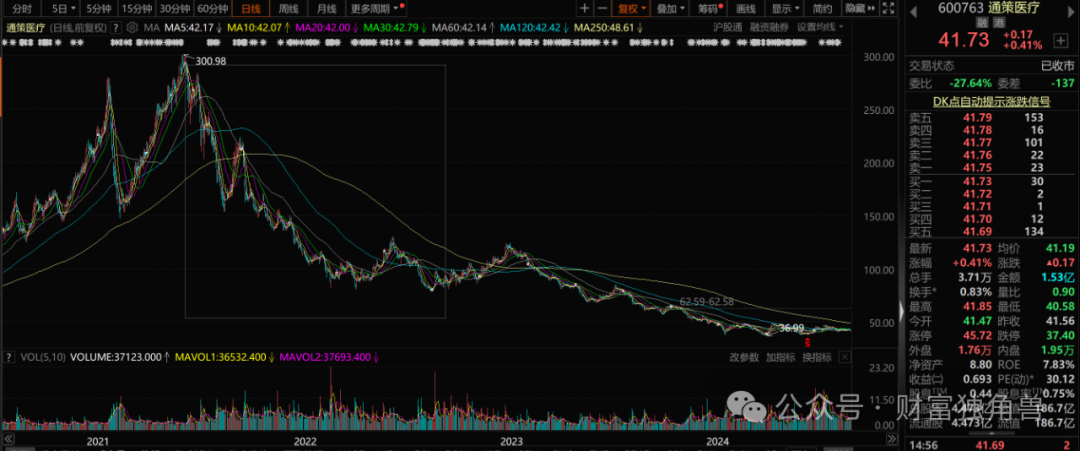

笔者发现,该基金在2021年3季度持有26.70万股的通策医疗(维权)(该基金买入的点位正好是通策医疗股票价格最高的位置),2021年4季度持有35.19万股(股票价格持续下跌)。2022年1季度持有48.87万股,2022年2季度持有30.88万股,到了2022年3季度却没了通策医疗的持仓,在这期间,从2021年7月1日-2022年9月30日股票价格下跌了68.93%。

到了2022年4季度持有11.44万股,到了2023年1季度又没了持仓,在这期间通策医疗股票价格上涨了1%。还好2023年没有继续持有,不然基金净值亏损会更大,这还只是该基金在通策医疗这只股票上面的亏损,我们再看看该基金在迈瑞医疗方面的持仓情况。

笔者发现,该基金在2021年3季度持有21.30万股的迈瑞医疗,2021年4季度持有18.44万股。2022年1季度持有10.74万股,2022年2季度持有7.54万股,2022年3季度持有13.91万股,2022年4季度持有8.20万股。到了2023年1季度已经没了持仓,在整个持股期间,在2021年7月1日-2023年3月31日股票价格下跌了35.66%。到了2023年4季度又买进了5.14万股,2024年1季度又没了持仓,在这期间,2023年10月9日-2024年3月29日股票价格上涨了6%。

笔者还发现,该基金在2021年3季度持有4.37万股的贵州茅台,2021年4季度持有3.65万股。2022年1季度已经没了持仓,在这期间股票价格下跌了17%。到了2022年2季度持有3.25万股,2022年3季度持有2.39万股,2022年4季度持有2.39万股。2023年1季度持有1.33万股,2023年2季度持有0.70万股,到了2023年3季度又没了持仓。在这期间,贵州茅台的股票价格上涨了9.23%。

笔者还发现,该基金一直持有泸州老窖,2021年3季度持有36.14万股的泸州老窖,2021年4季度持有31.59万股。2022年1季度持有30.39万股,2022年2季度持有28.61万股,2022年3季度持有26.90万股,2022年4季度持有31.67万股。2023年1季度持有24.03万股,2023年2季度持有21.76万股,2023年3季度持有20.44万股,2023年4季度持有21.66万股。

2024年1季度持有21.66万股,2024年2季度持有16.56万股。然而,在整个持股期间,从2021年7月1日-2024年9月19日泸州老窖股票价格下跌了53.42%。今年白酒板块持续调整,但是在头部白酒中,泸州老窖是今年股价下跌最多的,尤其是近段时间,更是持续走低。

回顾泸州老窖股票价格,其股价从2021年的高峰327.66元跌至如今的100.82元,已经缩水近70%,流动市值更是从高峰4808亿元一路下滑至1479亿元,直接蒸发3329亿元,蒸发市值为现市值的2.25倍。而这与刘淼在2020年1月提出的“在规模上、效益上、贡献能力上再造一个泸州老窖”的豪言壮语形成鲜明对比。

在2024年一季度的业绩报告中,泸州老窖的营收为91.88亿元,净利润为45.78亿元,这一成绩虽然亮眼,但与汾酒的153.38亿元营收和62.66亿元净利润,以及洋河的162.55亿元营收和60.55亿元净利润相比,差距依然明显。到了2024年上半年,泸州老窖的排名依旧停留在行业第五的位置。

笔者甚至发现,该基金在2021年3季度持有95.50万股的海大集团,2021年4季度持有55.67万股。2022年1季度持有58.79万股,2022年2季度持有43.23万股,到了2022年3季度已经没了持仓,在这期间,从2021年7月1日-2022年9月30日股票价格下跌了26%。

到了2022年4季度持有67.53万股,2023年1季度持有91.52万股,2023年2季度持有88.89万股,2023年3季度持有58.89万股,2023年4季度持有46.26万股。到了2024年1季度已经没了持仓,在这期间,2022年10月10日-2024年3月29日股票价格下跌了26.51%。然而,到了2024年2季度该基金又买进了47.33万股,然后,持有到现在,这期间,2024年4月1日-2024年9月19日股票价格又跌了20%,

(数据来源于天天基金网 截至9月20日)

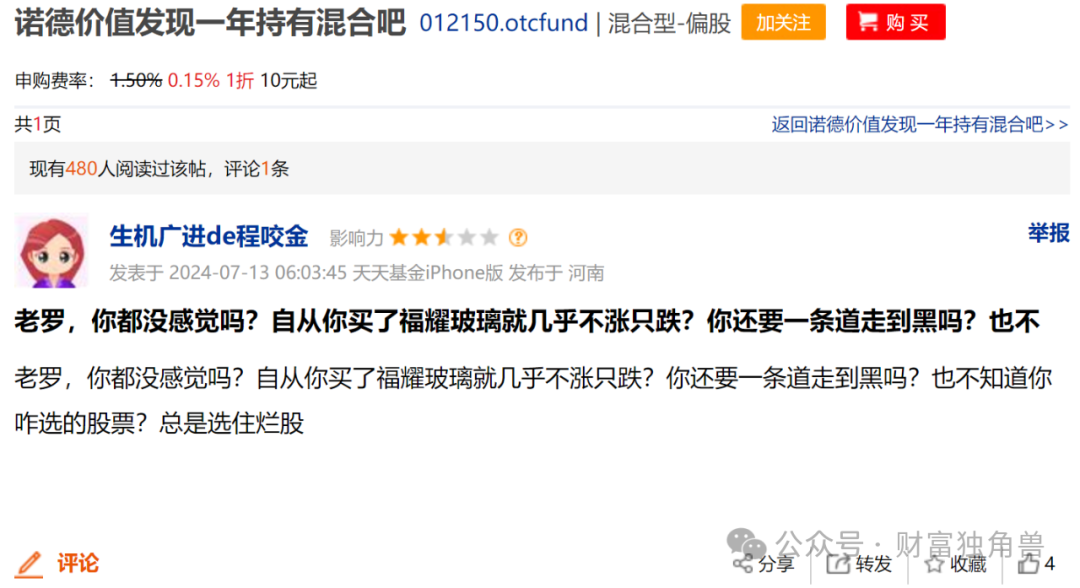

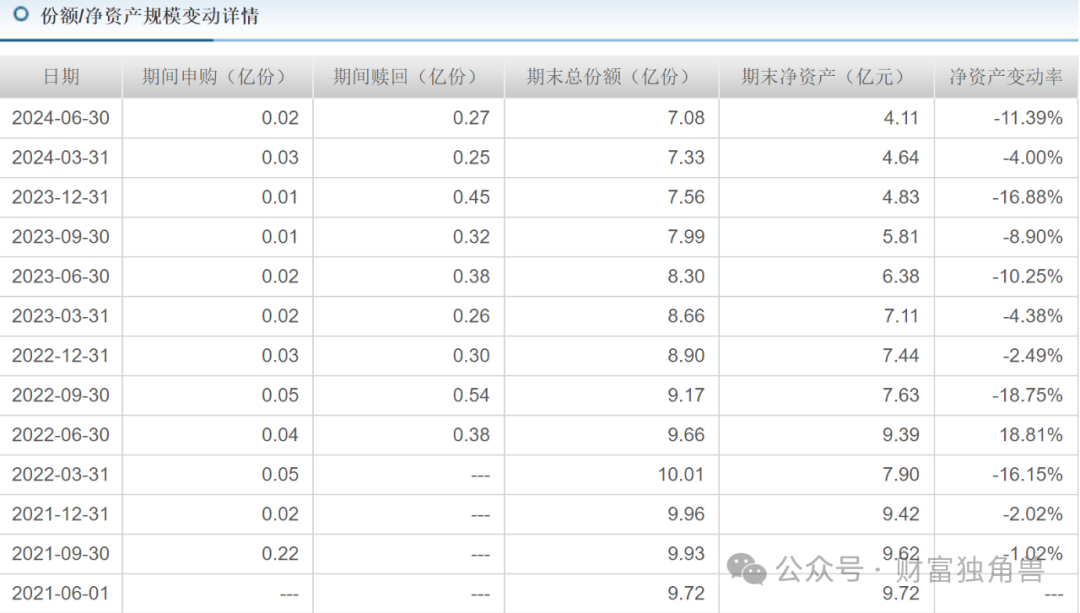

有基民表示,老罗,你都没感觉吗?自从你买了福耀玻璃就几乎不涨只跌?你还要一条道走到黑吗?也不知道你咋选的股票?总是选一些烂股。也有基民表示,3年多亏了45%!再也不买诺德基金了!甚至有基民抱怨,也不知道这基金调了些什么仓!拿我们做实验!他挣着管理费,我们亏着本金!据天天基金网显示,该基金成立之初募集了9.72亿元,但截至2024年6月30日,诺德价值发现一年持有混合,期末净资产4.11亿元,比上期减少11.39%。

基金新手管理致业绩亏损

周建胜换手率曾高达2356.81%

值得关注的是,除了上文的罗世锋,笔者发现,周建胜业绩也很差。作为2022年7月才入行的周建胜,周建胜是绝对黑马,其彪悍的换仓风格,直接把其管理的诺德新生活混合去年的换手率干上2321.84%,不过,现在再回头看其业绩,却是一地鸡毛。

据天天基金网显示,周建胜曾于2009年3月至2010年6月就职于SIMCOM任手机软件工程师,2010年6月至2014年12月就职于华为技术有限公司任软件工程师,2014年12月至2016年6月就职于上海玖石股权投资管理有限公司任行业研究员,现任陆宝投资研究员。

2019年7月加入诺德基金管理有限公司,担任TMT行业高级研究员,具有基金从业资格。2022年7月14日担任诺德新生活混合型证券投资基金基金经理。累计任职时间2年又69天,目前管理的规模6.67亿元,在管基金最佳任期回报-33.30%。

(数据来源于天天基金网 截至9月20日)

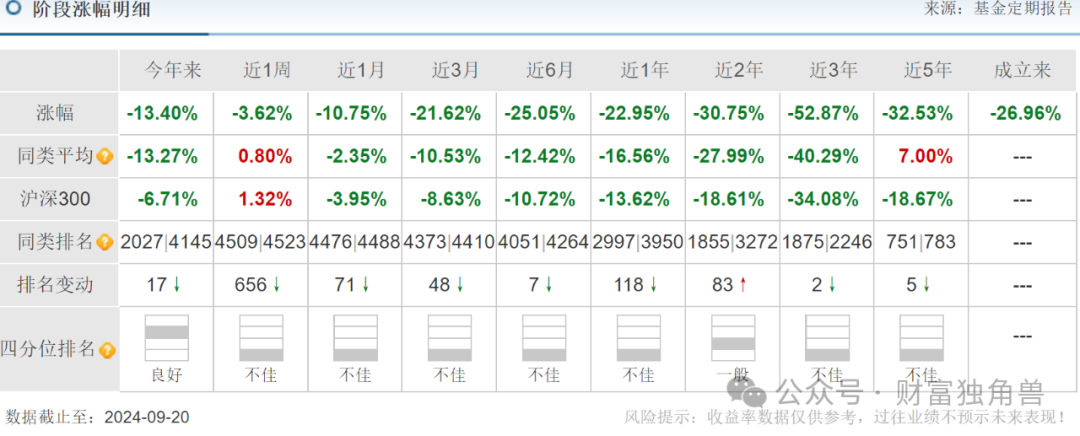

据天天基金网显示,诺德新生活混合A成立于2019年3月28日,截至目前基金规模2.59亿元。截至9月20日,基金单位净值0.7304,自基金成立来收益率-26.96%,今年来收益率-13.40%,近3月来收益率-21.62%,近6月来收益率-25.05%,近1年来收益率-22.95%,近2年来收益率-30.75%,近3年来收益率-52.87%,近5年来收益率-32.53%。

(数据来源于天天基金网 截至9月20日)

笔者发现,该基金最初是由罗世锋单独管理,在其管理的340天里,任职回报18.74%;2020年4月8日后又换成潘永昌单独管理,其任职的2年又96天,任职回报5.74%;到了2022年7月14日-2023年4月20日又换成潘永昌与周建胜共同管理,两人管理了280天,任职回报19.05%;然而,从2023年4月21日换成周建胜单股管理,其任职的1年又153天里,任职回报却是-43.98%。从数据上看,可以看出周建胜的真实水平了。

(数据来源于天天基金网 截至9月20日)

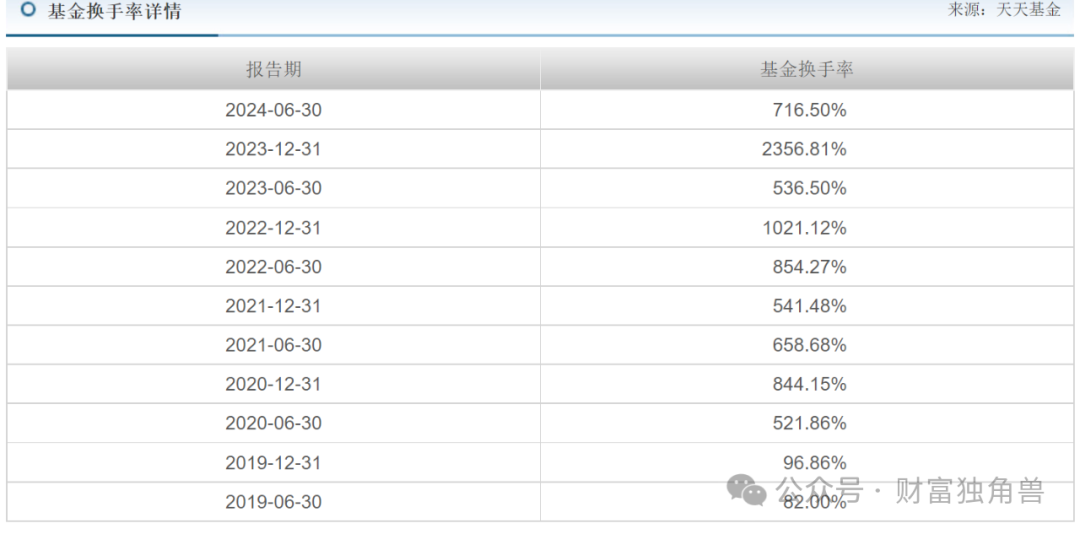

笔者翻看该基金的换手率发现,该基金只有在刚成立的2个季度换手率低于100%,从2020年2季度开始,换手率就一路飙升,相较于其他季度,2020年2季度换手率521.86%算是最低的一次,2020年4季度换手率高达844.15%,2022年4季度高达1021.12%,2023年4季度换手率更加疯狂,单个季度换手率高达2356,81%,一个季度2000多的换手率,究竟是为了什么?

从前二十大重仓股的名单来看,可谓是大换血。相比2023年上半年,前二十大名单里有13只个股是新晋的,分别是同花顺、罗曼股份、新国都、焦点科技、中微公司、万兴科技立讯精密、华力创通、上海电影、深科达、奥飞娱乐、恒为科技和德赛西威。

从该基金业绩来看,基金业绩并不理想,且换手率极高,一般可以认为是基金经理在“追涨杀跌”,无法很好地判断市场的走势,基金业绩持续亏损,但交易成本却大幅增加。从行情表现来看,330只换手率超1000%的基金中,2023年斩获正收益的基金仅45只,占比不足14%。收益率最高的是前海联合润丰A,2023年收益率18.68%。其余收益率超过10%的基金仅7只,多数基金虽然取得收益,但收益率不足5%。

笔者还发现,该基金在2020年4季度持有5.65万股的亿纬锂能(维权),2021年1季度持有3.93万股,2021年2季度持有3.09万股,到了2021年3季度已经没了亿纬锂能的持仓,在这期间,亿纬锂能股票价格,从2020年10月9日-2021年9月30日股票价格上涨了100%。

这波运作的还不错,不过,从周建胜任职时间看,这波盈利明显与周经理无关。到了2022年1季度又买进1.19万股的亿纬锂能,2022年2季度持有1.25万股,到了2022年3季度又没了持仓,在这期间(2022年1月4日-2022年9月30日股票价格下跌了28.48%。)

笔者还发现,该基金在2023年4季度持有11.63万股的德赛西威,2024年1季度持有24.61万股,2024年2季度持有7.20万股。然而,在该基金持有期间,德赛西威股票价格出现下跌,从2023年10月8日-2024年9月20日股票价格下跌了34%。

笔者还发现,该基金在2020年4季度持有1.71万股的泸州老窖,2021年1季度持有1.24万股,到了2021年2季度已经没有了持仓。该基金持有期间股票价格上涨了71%。到了2021年4季度持有0.47万股,2022年1季度又没了持仓,在这期间2021年10月8日-2022年3月31日股票价格下跌了17%。

从回撤率上看,在近1年中,该基金的下行风险为29.5097%,大于同类平均;最大回撤为42.9521%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。在近3年中,该基金的下行风险为25.2552%,大于同类平均;最大回撤为61.9008%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。

(数据来源于天天基金网 截至9月20日)

有基民表示,不知道周经理咋玩的,我一个小学生今年还盈利10%,而且仓位高度分散,也没有重仓一支股。也有基民表示,经过两年的观察,这个基的经理就会一招,追涨杀跌,跟刚入市的散户一样的心态,牛市赚钱厉害,震荡市跟熊市亏钱也是最厉害的,基金经理太年轻了,割肉不跟他玩了,赚钱的事情不能指望别人。

Wind数据显示,截至2024年二季度末,诺德基金在管基金共40只,规模合计为496.14亿元,其中货币市场型基金1只,规模合计115.18亿元,占比为23.22%;债券型基金规模达319.53亿元;权益类基金规模不足60亿元。考察一家基金公司赚钱能力的关键指标之一还是主动权益产品业绩,而主动权益产品中,头部基金经理的业绩表现又决定着该公司当下和未来对投资人的吸引力及潜在规模。从这个维度看的话,诺德基金旗下一些基金的业绩并不理想。

发表评论