转自:金十数据

投资者对美股的热情非常高涨:标普500指数飙升,创下了1997年以来最佳的前九个月表现。

然而,一些消息最灵通的投资者似乎并不持乐观态度。

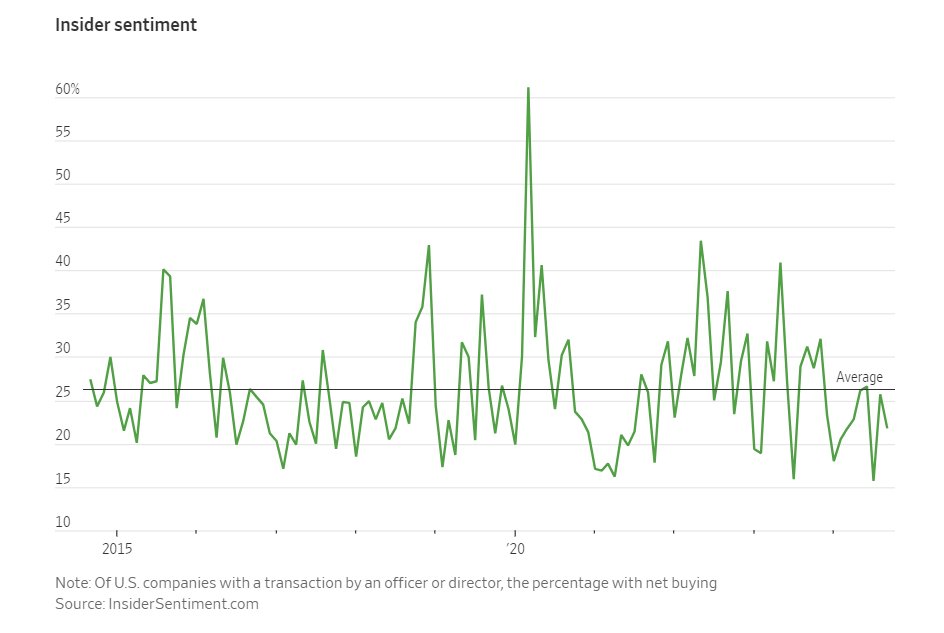

企业内部人士一直不愿意抢购他们公司的股票。根据InsiderSentiment.com的数据,在7月份有高管或董事进行股票交易的所有美国公司中,只有15.7%的公司报告净买入了公司股票。这是过去10年来的最低水平。该数字在8月份升至25.7%,9月份降至21.9%,远低于26.3%的10年平均水平。

购买公司股票的美国企业高管或董事比例远低于10年平均水平

关注企业内部人士情绪的人认为,公司高管和董事的交易应该充分了解自己业务的前景,他们可以共同提供有关整个市场未来表现的信号。然而,近几个月来,这一信号并不乐观。

“内幕交易是未来股票总回报的一个非常有力的预测指标,”密歇根大学罗斯商学院教授内贾特·塞洪(Nejat Seyhun)说,“而其低于平均水平的事实表明,未来的股票回报率也将低于平均水平。”

作为InsiderSentiment.com顾问的塞洪表示,他认为企业内部人士正在担心经济衰退,这通常会导致股价大幅下跌。虽然经济数据总体上看起来不错,通胀降温,消费者信心改善。但今年早些时候失业率上升,低收入消费者有压力的迹象。

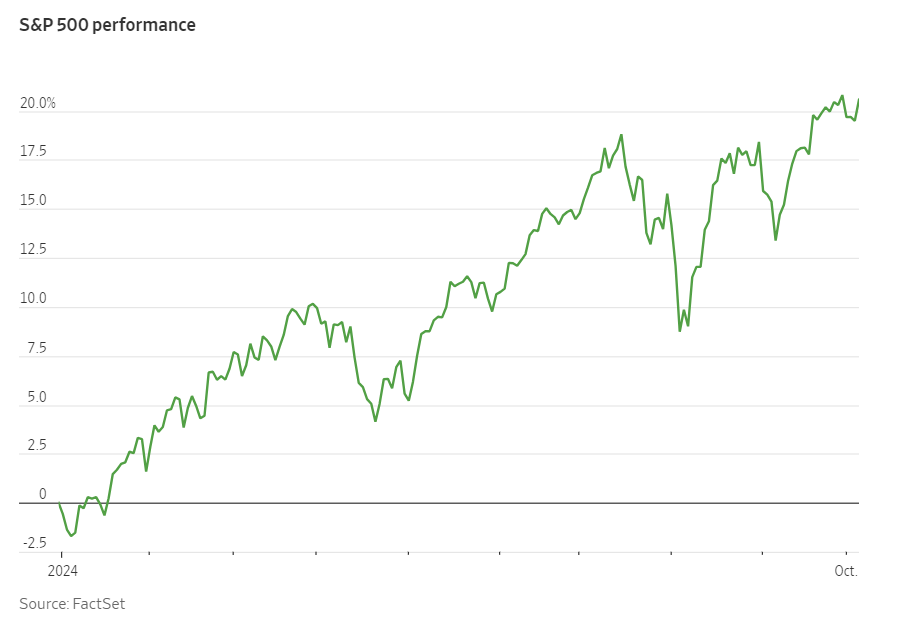

2024年到目前为止,美股大幅走高,并总是能很快从任何回调中恢复过来。随着许多投资者越来越相信美联储已经控制了通胀,而没有造成太大的经济损失,可能从人工智能繁荣中获利的科技股上涨已经演变成更广泛的趋势。标普500指数今年迄今上涨了21%,一路创下了43个收盘纪录。

标普500指数今年迄今的表现

摩根大通董事长兼CEO戴蒙是华尔街知名的高管也曾警告说,未来的经济道路可能比许多投资者认为的要困难得多。今年5月,戴蒙表示,他对全球经济面临的风险持谨慎悲观态度,并认为摩根大通的股价过高。

在本周晚些时候美股新一轮财报季正式拉开帷幕时,投资者将关注银行业高管对经济的看法。摩根大通、富国银行和纽约梅隆银行将于周五率先公布业绩,美国银行和高盛的财报将于10月15日出炉。

一些投资者认为,内部人士抛售公司股票不是一个有效的指标。他们表示,股东抛售股票可能是为了以实现投资组合多元化或释放现金,而不是因为对股票持负面看法。

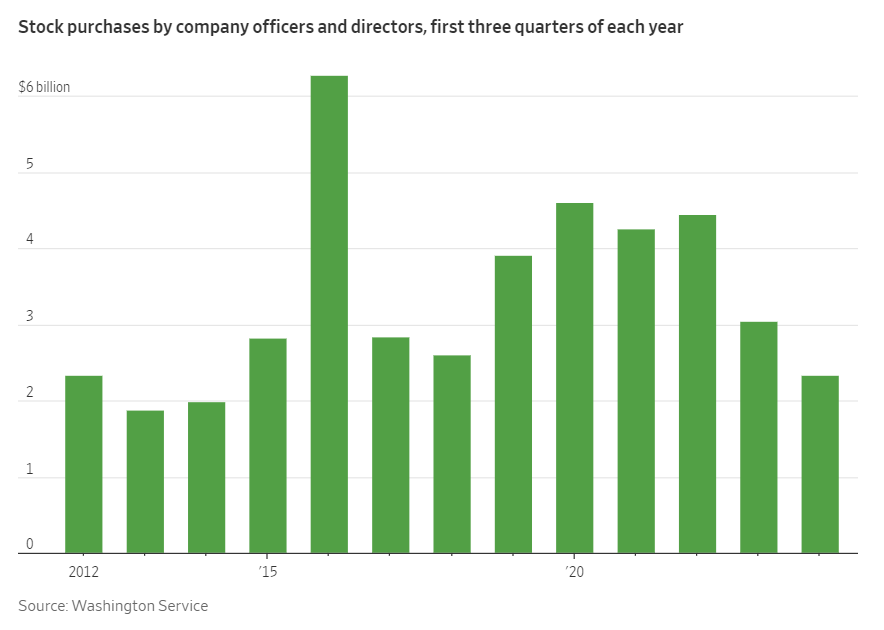

撇开股票抛售不谈,调查显示企业内部人士最近对股票购买似乎也没有出什么热情。根据华盛顿服务的数据,今年截至9月,美国上市公司的高管和董事共计购买了23亿美元的公司股票,这是自2014年以来同期的最低金额。去年,他们在前9个月购买了30亿美元。

企业内部人士的股票购买金额

在2020年初新冠疫情引发的美股抛售期间,企业内部人士竞相抢购股票,仅在3月份就购买了近13亿美元。一些投资者认为这是一个令人放心的信号。

“内部人士的购买让我们有信心在极具挑战性的时期将资金投入股市,”财富联盟总裁兼董事总经理埃里克·迪顿(Eric Diton)说。

而今年,规模最大的内幕交易是大型科技公司高官的抛售。

亚马逊创始人及CEO贝佐斯今年出售了价值约103亿美元的股票,而戴尔科技公司董事长兼首席执行官迈克尔·戴尔已套现56亿美元,Meta平台创始人、董事长、CEO扎克伯格套现21亿美元。这三家公司的股价今年的涨幅都达到两位数百分比。

帕兰提尔科技公司董事长彼得·蒂尔和英伟达公司首席执行官黄仁勋也在抛售股票的科技公司高管之列。这两家公司的股价在2024年都翻了一番多。

另一个让一些观察人士对市场前景感到疑惑的事态发展是:一位著名投资者正在囤积现金。

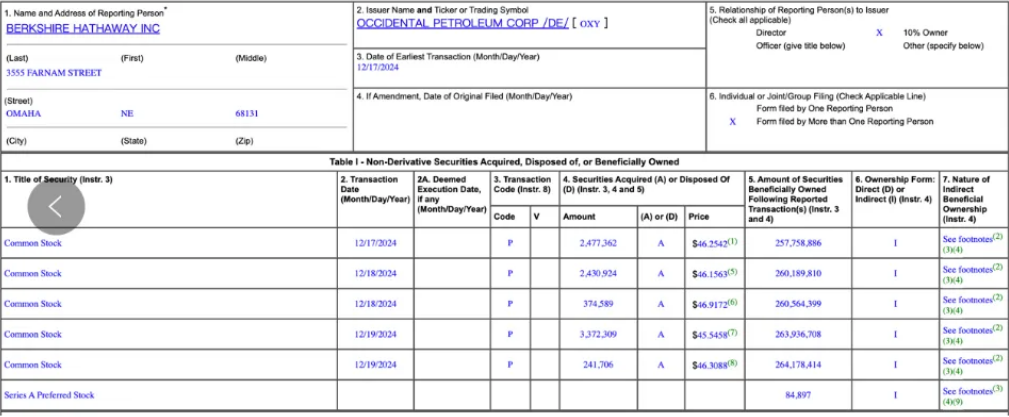

SEC最新披露的文件显示巴菲特执掌的伯克希尔哈撒韦公司最近抛售了股票,大幅削减了其苹果持仓。截至6月底,这家位于内布拉斯加州奥马哈市的公司的现金储备已经增至2769.4亿美元。

Summit Global Investments首席执行官兼首席投资官大卫·哈登(David Harden)表示,“投资者应该注意了。我不认为他是在试图把握市场时机,寻找回调买入的机会,他可能是在说,‘这被高估了,我更看好现金,而不是这项投资。’”

发表评论