数据显示,截至9月30日,在理财公司成立满一年的“固收+权益”混合型(权益仓位≤60%)公募产品,且最新存续规模大于2000万元今年以来的业绩榜单中,6家理财公司产品上榜。中邮理财、光大理财、杭银理财、农银理财、工银理财、招银理财均有产品上榜。

从收益表现看,中邮理财“邮银财富·鸿鑫周期180天型1号(量化对冲)”以8.43%的今年以来年化收益率摘得榜单第一,光大理财“阳光橙增盈稳健1号”和杭银理财“杭银理财幸福99卓越混合类365天持有期理财计划”位列第二第三,今年以来年化收益率分别为8.29%和8.16%。另外,中邮理财“邮银财富·鸿鑫周期90天型1号(量化对冲)”、“邮银财富·鸿元合家欢最短持有520天1号”分别以7.90%、6.45%的今年以来年化收益率位列榜单第五、八位。

本期榜首中邮理财“邮银财富·鸿鑫周期180天型1号(量化对冲)”为一款持有时间为180天周期型“固收+”理财,产品风险等级为PR3(中风险),类别为混合类,权益仓位上限为60%,年化业绩比较基准为3.3%—4.3%。

从运作表现看,该产品单位净值自2023年初起整体呈上行走势,今年以来至9月末净值增长6.33%,年化后达8.43%,2023年初至2024年9月末年化收益率为5.31%。2024年开年以来,债市普涨,受此影响该产品收益表现较好,虽然二季度受权益市场调整影响导致产品净值有所回撤,但在近期的权益市场反弹中该产品净值迅速创新高,最近一个月年化收益为57.73%。

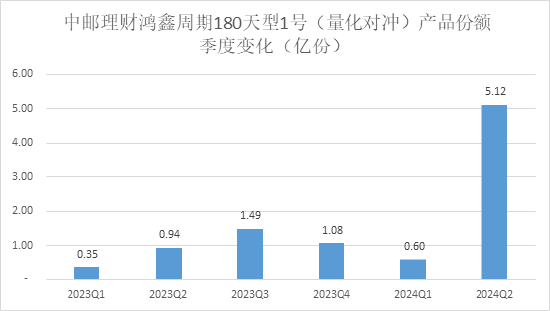

或因2023年后较好的产品业绩表现和最短持有期产品固有优势,该产品总份额自2023年一季度末的0.35亿份,增长至2024年二季度末的5.12亿份,其中,2024年以来份额增长了375%。

运作报告显示,该产品二季度末有60.24%的资金投向债券,14.57%的资金投向了权益资产,整体维持适度杠杆水平,二季度末杠杆水平为117.07%。

前十大持仓资产较为分散,主要为政策性金融债、国股行存单、以及公募基金。第一大持仓为“20农发05”,占理财计划总资金的比例仅为1.63%。值得注意的是,虽然该产品有一定的权益资产持仓,但单一权益资产并未出现在前十大持仓资产中,可见其权益投资极度分散,产品净值受单一资产价格波动影响较小。从数据上来看,该产品最大回撤仅为2.74%,与其他同类型混合型产品相比波动较低,也体现分散投资降低波动的作用。

展望后续市场,二季度运作报告显示,在债市方面,长端利率的波动可能会加剧,利率债将重回震荡区间,但在资产荒和经济处于底部区间的背景下,信用债市场在震荡之后或整体延续偏强走势。权益方面,从结构上看好具备分红能力和意愿,ROE稳定的高股息策略。

发表评论