国庆假期后在政策强预期助推及外盘原油大涨助力下,聚丙烯再次大幅上涨,但节后第二天大宗商品急遽降温,成本支撑减弱下,聚丙烯跟随回落。但地缘因素持续扰动原油市场,成本波动加剧,而2024年四季度聚丙烯投产将再度刷新高峰,在需求增速放缓背景下,供需宽松格局难改,聚丙烯后市怎么看?

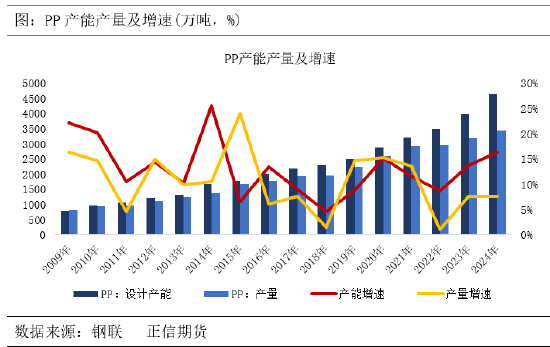

1、新产能投放预期下,供应维持高位

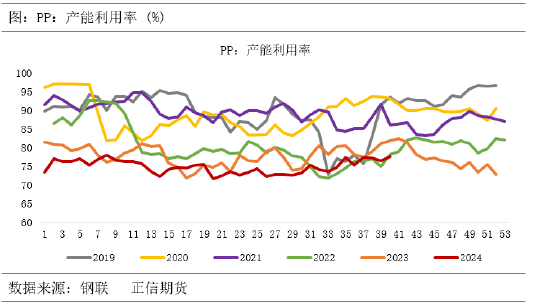

2024年1-9月新增产能275万吨,从工艺来看,PDH制达225万吨/年,占比81.82%左右。由于PDH制聚丙烯成本高企,叠加产品结构相对单一,长期亏损对企业形成巨大压力,PDH制聚丙烯1-9月平均产能利用率降至历史低位69.12%,低点一度降至52.71%。9月份聚丙烯产能利用率为76.84%,环比上升1.75%,聚丙烯产能利用率环比上涨,主要原因是进入季节性需求旺季生产企业大修计划多避开此时。

10月份来看,聚丙烯产量仍保持增长,新产能方面,中石化英力士(天津)石化(35万吨/年)PP装置、内蒙古宝丰(50万吨/年)PP装置将在10月份投放,由于新产能投放时间都在月中旬,且开工多有不足,产量贡献有限。存量装置方面,华东及华南多套装置存大修计划,计划内检修损失量走高,但伴随着油制利润修复,前期重启待定装置或存开车预期,预计10月聚丙烯产能利用率窄幅走高。

2、传统旺季下,需求正反馈短期有支撑

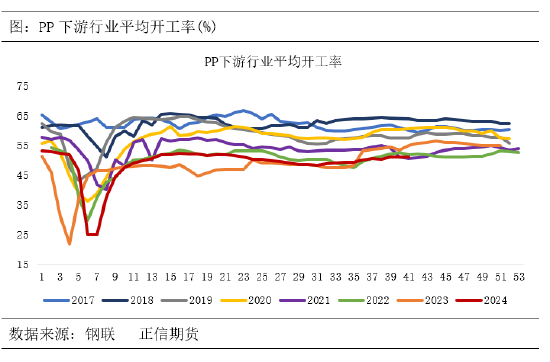

以旧换新政策持续推动,而PP下游贴近终端,目前政策刺激的预期兑现在下游开工上出现了较为滞后的现象,居民消费偏谨慎,修复较为有限。近期来看,部分快消品出现季节性修复,终端需求逐步向旺季转移,包装类订单骤增,其他行业因节前终端大量备货,当前企业累库现象严重,多消耗库存为主。

隆众资讯,聚丙烯下游行业(包括塑编、注塑、BOPP、PP管材、PP无纺布、CPP、PP透明共7个下游行业)平均开工呈现上涨态势。节后国际原油价格下跌,成本支撑减弱,原料聚丙烯价格高位回落。终端需求来看,随着天气转凉,口罩、纸尿裤等需求量增加;国庆佳节提振,大米袋、面粉袋等包装类订单骤增。部分膜企国庆前后停车检修,故负荷小幅下滑,整体来看,PP下游行业平均开工上涨0.17%至51.20%,较去年同期低3.79%。

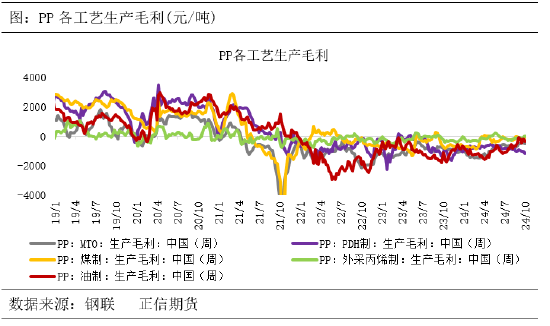

3、供应宽松格局下,聚丙烯利润压缩明显

短期来看,地缘因素影响下油价波动加剧,地缘带来的利多影响明显超过基本面在中长期上的利空,油价未来的走向将取决于以色列的反应。如若地缘局势并未恶化,供需基本面将再次成为主要驱动,地缘溢价或快速回吐,且需求担忧仍在,油制利润或将继续修复。动力煤后期即将计入到冬储旺季,在供应相对稳定的前提下,或将呈现供需两旺格局,预计煤价整体窄幅运行。

4、节后上游或将维持去库,商业库存或存下降预期

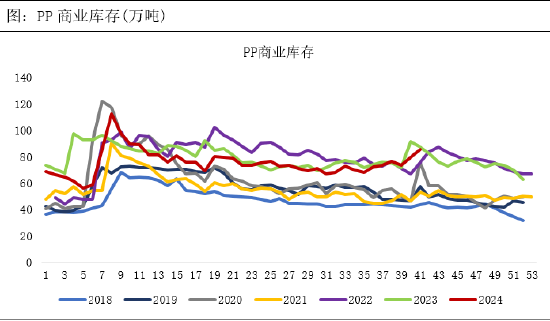

截止10月9日聚丙烯商业库存总量在85.57万吨,较上期上涨12万吨,环比涨16.31%。聚丙烯商业库存细分为生产企业总库存、贸易商样本库存、港口仓库库存,其中生产企业总库存环比+18.62%;样本贸易商库存环比+14.29%;样本港口仓库库存环比+0.91%。国庆期间,上游石化企业部分暂停开单,节后归来石化库存累库明显,生产企业库存环比上涨。节后受宏观面提振,PP价格上涨,中间商适当拿货,样本贸易商库存出现反弹。节日期间原油价格接连上涨,成本面带动市场价格宽幅走强,出口套利收窄明显,出口面受阻,港口库存显现累库,因此本周整体商业库存总量上涨。后市来看,节日期间物流运输受限,库存累积,节后上游企业维持去库思路,预计商业库存下降。

5、总结

四季度聚丙烯进入投产高峰期,预计新增产能达到375万吨/万吨,如果四季度投产全部兑现,2024年总产能4626万吨/年,增速高达16.35%,对供应端形成较强压制,供应增速远超需求增速,供需缺口或将扩大。后市来看,聚丙烯短期供需改善,但多为季节性调整,季节性需求回升的幅度有限,以旧换新等政策也有待观察。聚丙烯大产能基数下供应宽松格局难改,短期涨幅后受限,仍需关注宏观政策及原油波动。

发表评论