来源:华尔街见闻

美股市场正在经历积极的买入和市场上涨,但市场的高估值是一个令人担忧的问题,可能会引发未来的调整。

经过8周的抛售后,美国对冲基金以2021年以来的最快速度买入股票。

10月14日周一,金融博主Tyler Durden发布文章称,近期美国对冲基金和整体股市的交易量都大大上涨,美股市场正在经历积极的买入和市场上涨,但市场的高估值是一个令人担忧的问题,可能会引发未来的调整。

根据高盛Prime Brokerage(主要经纪业务)数据,对冲基金对个股的净买入量为2021年12月以来最大,11个板块中有7个在本周被净买入,按名义金额计算,医疗保健、金融、工业和信息技术板块领跑。基金经理连续第三周净买入美国医疗保健股票,速度创一年多以来最快。

在今年下半年的大部分时间里,尤其是自8月份的套利交易崩溃以来,美国股票似乎克服了重重担忧不断上涨——上周五,标普500指数迎来了今年第45次历史新高、21世纪最佳表现。

美股市场交易量大涨,高估值令人担忧

根据高盛Prime Brokerage数据,经过连续8周的抛售后,对冲基金净买入美股的速度创下4个月以来的最快记录,这主要得益于个股的推动,个股的净买入量创下自2021年12月以来的最高水平,多头买入和空头回补的比例为1.2比1。

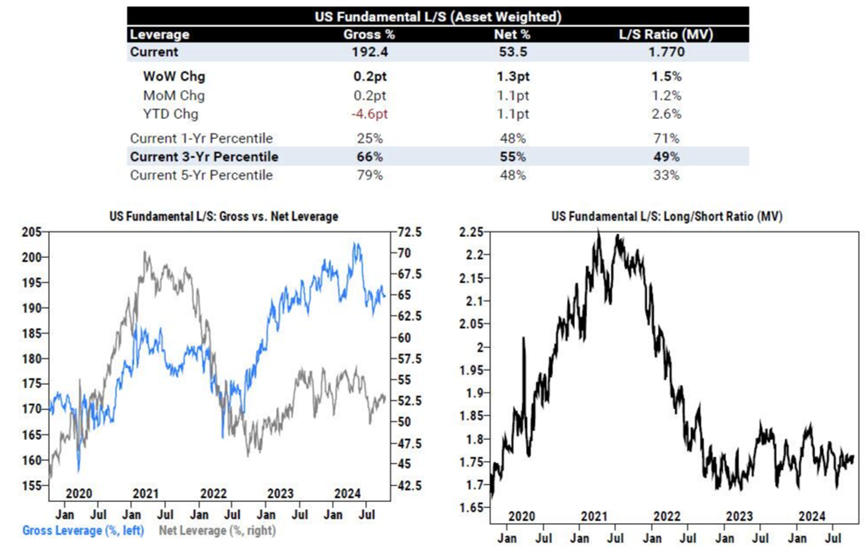

不过,在这疯狂的买入潮下,对冲基金的整体投资水平仍相对较低。美国基本面多空基金的总杠杆率仅上升了0.2个百分点至192.4%;净杠杆率则增加了1.3个百分点,仅为53.5%;而多空比则上升了1.5个百分点,达到1.777。

再来看高盛股票销售交易部门的数据,买入量更加明显。高盛交易员Matt Kaplan指出,得益于温和的PPI数据抵消了CPI的上升的影响,在标普500指数再创新高的上周,市场广泛上升,标普500等权重指数的表现优于加权指数约40个基点,罗素指数则上涨了2%。

在美股市场的大量交易和高估值下,Kaplan表示:

“熊市中唯一持续争论的就是过高的估值。”

Durden认为这可以理解,因为即便是高盛分析师David Kostin也承认美股目前的前瞻市盈率已达22倍的“荒谬”水平!

对冲基金净买入美股的速度创下4个月以来的最快记录

以下是高盛Prime Brokerage关于上周美股市场的详细统计数据:

指数和ETF等宏观产品小幅净卖出,主要由空头销售推动。美国上市的ETF空头头寸增加了1.3%,主要集中在大型股股票和公司债券ETF上。

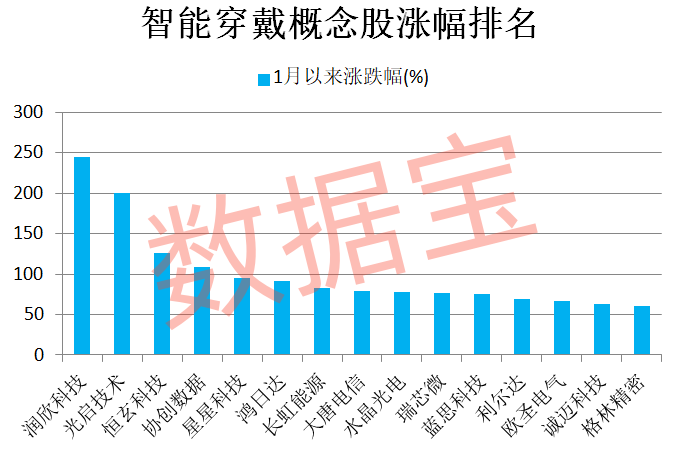

个股的净买入量为2021年12月以来最大,主要由多头买入和空头回补推动。11个板块中有7个在本周被净买入,按名义金额计算,医疗保健、金融、工业和信息技术板块领跑,而房地产、公用事业和消费必需品等高股息收益率板块则均被净卖出。

信息技术板块本周表现最佳,净买入量也位居前列,主要由多头买入推动,空头回补略少。软件行业和科技硬件行业净买入最多,而半导体及其设备行业则净卖出最多。尽管近期买入量增加,美国软件股的净头寸仍然较低。

基金经理连续第三周净买入美国医疗保健股票,速度创一年多以来最快,主要由多头买入和空头回补推动。

本周所有子行业均被净买入,生物技术、制药和医疗服务提供商及服务行业领跑。制药、生物技术和生命科学股票的总多空比现为2.70,创下自5月以来最高水平,尽管在五年回顾中仍处于第12百分位的低位。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

发表评论