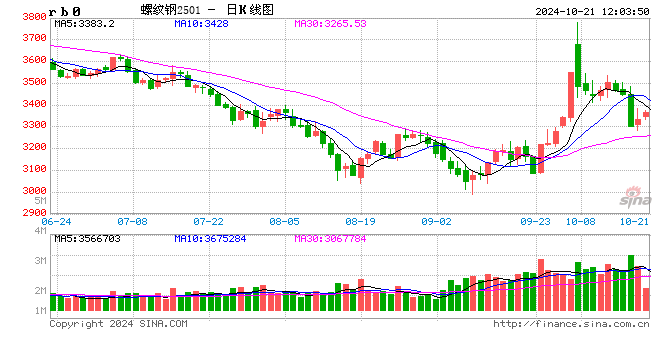

钢材:供应回升担忧加剧,政策仍有宽松预期

螺纹方面,本周全国螺纹产量环比增加7.81万吨至244.07万吨,同比减少12.19万吨;社库环比减少19.37万吨至283.01万吨,同比减少174.65万吨;厂库环比增加5.6万吨至144.01万吨,同比减少47.49万吨。本周螺纹表需环比增加9.34万吨至257.84万吨,同比减少41.99万吨。螺纹周产量连续第八周回升,库存小幅下降,表需回升,数据表现一般。据国家统计局数据,2024年9月房地产投资、销售、新开工、施工、竣工同比分别下降9.38%、下降10.82%、下降20%、下降29.39%和下降31.26%,降幅较8月销售及竣工有所收窄,投资、新开工、施工降幅扩大。9月基建投资(不含电力)同比增长2.22%,较8月增幅加快0.98个百分点。2024年9月我国粗钢、生铁、钢材日均产量分别为256.9万吨、222.53万吨和391.03万吨,环比分别回升2.21%、回升1.25%和回升9.31%。整体看9月地产表现依然低迷,基建增速有所回升,粗钢及生铁日均产量环比回升,钢材市场供需压力依然较大。近日钢厂利润有所回落,但仍处于年内较高水平,钢厂生产积极,螺纹产量持续回升,现货市场供需压力有所加大,部分钢厂库存出现累积。不过目前市场对于宏观政策进一步宽松仍有较强预期,预计短期螺纹盘面震荡整理运行。

热卷方面,本周热卷产量环比回落2.9万吨至305.29万吨,同比减少4.08万吨;社库环比回落10.23万吨至287.9万吨,同比减少11.75万吨;厂库环比回落3.23万吨至81.94万吨,同比减少9.7万吨。本周热卷表观消费量环比回升2.79万吨至318.75万吨,同比增加0.36万吨。热卷产量小幅回落,库存继续下降,表需回升,数据表现偏强。9月份,我国出口钢材1015.3万吨,同比增长25.9%;1-9月,我国出口钢材8071.1万吨,同比增长21.2%。9月中国出口汽车61万辆,同比增长22.7% ;1-9月累计出口470万辆,同比增长26.7%。9月中国出口家电38096万台,同比增长9.5%;1-9月累计出口333379万台,同比增长21.8%。9月中国出口船舶464艘,同比增长16.6%;1-9月累计出口4303艘,同比增长24.6%。9月钢材及主要用钢行业出口处于高位,对缓解国内钢材市场供应压力形成一定提振,预计短期热卷盘面震荡整理运行。

铁矿石:铁矿供需均有回升,港口库存持续累积

供应端,本期进口矿发运量回升,到港量大幅增加。 本期全球铁矿石发运总量3020.9万吨,环比增加39.7万吨。澳洲巴西铁矿发运总量2491.5万吨,环比增加88.9万吨。澳洲发运量1641.4万吨,环比减少124.2万吨。巴西发运量850.1万吨,环比增加213.1万吨。中国47港铁矿石到港总量3042.6万吨,环比增加942.6万吨;中国45港铁矿石到港总量2948.8万吨,环比增加990.1万吨。9月中国进口铁矿砂及其精矿10413.2万吨,较上月增加274.2万吨,环比增长2.7%;1-9月累计进口铁矿砂及其精矿91886.6万吨,同比增长4.9%。当前铁矿石供应整体处于较高水平,预计下期发运量、到港量或将有所回落。

需求端,目前钢厂利润仍处于年内较高水平,钢厂生产继续加快,本周高炉开工率、产能利用率、铁水产量继续回升,本周247家钢厂日均铁水产量234.36万吨,周环比回升1.28万吨,较去年末增加13.08万吨,同比减少8.08万吨。进口矿日耗环比回升0.77万吨至288.92万吨、疏港量环比回升0.9万吨至325.9万吨,港口现货日均成交量环比回落17万吨至84.7万吨。

库存端,本周45港口铁矿石库存环比回升191.6万吨至15297.53万吨,年初以来累计增加3305.8万吨,同比增加4256.02万吨。247家钢厂进口矿总库存环比增加21.43万吨至9006.73万吨,年初以来累计减少520.22万吨,同比减少71.38万吨。在港船舶数减少11船至113船,同比增加26船。

综合来看,本期铁矿石发运量、到港量均出现回升,钢厂铁水产量继续增加,港口及钢厂库存均有所累积,铁矿石供需两端均有所回升。本周钢厂盈利率继续回升,247家钢厂盈利率达到74.46%,预计短期钢厂铁水产量仍将继续回升。不过近期钢材需求表现较弱,钢厂即期利润收缩也较为明显,加之港口铁矿石库存持续处于高位,市场对铁矿石后市整体仍较为谨慎。预计短期铁矿石盘面或将呈现震荡整理走势。

双焦:政策利好有待落地,多空博弈或有所加剧

焦炭方面,本周焦炭第六轮提涨落地,湿熄焦上涨50元/吨,干熄焦上涨55元/吨,六轮提涨落地后,焦炭现货上涨300-330元/吨,发布的房地产政策不及预期,期货价格期货2501合约下跌151元/吨,基差有所走强。供应方面,焦炭现货价格连续六轮提涨落地,焦化企业的生产利润有所修复,本周焦化企业利润继续好转,利润好转20元/吨左右到了50元/吨左右,焦化企业的生产积极性有所提升,全样本独立焦化企业的日产量增加0.66万吨到67.13万吨。需求方面,钢材价格回落叠加原料价格回落,目前螺纹的利润虽然回落到60元/吨左右,但是钢厂的盈利比例却回升到了74%左右,钢厂复产铁水继续回升234.36万吨/日,高铁水产量继续支撑着焦炭的需求。库存方面,本周230家独立焦企库存累库0.65万吨;钢厂焦炭库存增加2.49万吨;焦炭港口库存去库3.93万吨,钢厂焦炭集中补库告一段落,焦炭成交有所转弱。综合来看,政策对于经济以及房地产行业出台了一系列支持政策,但是具体的落地执行仍旧需要时间消化,现阶段对于焦炭的支撑更多还是在于预期端,而现实的改变需要随着后期项目的开工而一步步验证,从而钢材价格继续修复,钢厂利润修复进而给与焦炭一定的空间,预计短期焦炭盘面呈现震荡偏强的运行态势。

焦煤方面,本周国内焦煤价格比较坚挺,价格保持不变,而进口蒙煤价格小幅回落,蒙3精煤价格回落40元/吨,期货价格因政策不及预期有所调整,焦煤2501合约价格回落133元/吨,基差有所走强。供给方面,焦煤现货价格高位运行,煤矿生产积极性维持偏好,523家样本矿山原煤产量增加0.51万吨、精煤产量增加0.74万吨;洗煤厂产能利用率回升1.06%,洗煤厂日均产量增加0.05万吨,蒙煤通关量回升到高位,蒙煤进口有所增加,供应端有些许增量。需求方面,焦化企业的利润继续向上修复,焦企利润环比上周好转20元/吨到了50元/吨左右,焦企利润走扩生产积极性维持偏好,对于焦煤的需求有所增加,但是钢材价格回落影响市场信心,焦企对于焦煤高价货源有所谨慎。库存方面,523家样本矿山原煤库存增加2.36万吨,精煤库存增加5.34万吨,洗煤厂原煤库存减少9.04万吨,精煤库存减少12.5万吨,独立焦企库存增加24.89万吨、钢厂焦煤库存增加1.03万吨,港口焦煤库存增加3万吨,焦煤库存总体累库13.82万吨。综合来看,钢材价格近期有所调整,低价下游买盘有所增加,从下游了解到一些项目仍旧有赶工需求,钢材需求或有维持,从而驱动钢材价格维持偏好运行,钢厂利润走扩驱动高炉复产,进而带动焦煤的需求,但是短期现实仍旧偏弱,预计焦煤盘面短期将呈现震荡偏强的运行态势。

废钢:电炉谷电利润仍旧较好,废钢短期或震荡偏强

本周废钢价格有所回落,除东北地区外均有不同程度下跌;全国废钢价格指数下跌43元/吨至2317.6元/吨。

供给端,本周钢厂废钢日均到货量小幅回落。本周255家钢厂废钢日均到货量53.8万吨,环比减少0.5万吨。废钢破碎料加工企业产能利用率、产量、开工率均有所回升。

需求端,废钢需求继续回升,255家钢厂废钢日耗环比增加3.3万吨至52.7万吨,其中短流程钢厂日耗环比增加1.4万吨,长流程钢厂日耗环比增加1.2万吨,全流程钢厂日耗增加0.6万吨。49家电炉厂产能利用率环比回升2.6%、89家短流程钢厂产能利用率环比回升6.1%。利润方面,短流程钢厂利润有所转差,江苏谷电利润盈利120元/吨左右,平电利润由盈利亏损40元/吨左右。

库存端,短流程钢厂废钢库存环比增加9.1万吨至139万吨,长流程钢厂废钢库存环比增加7.5万吨至178万吨。

综合来看,本周发的房地产政策虽然不及市场预期,但是对于钢材现货仍旧是有支撑预期,短期钢材价格虽然有所回落,江苏短流程钢厂的平电利润转向亏损,但是短流程钢厂的谷电利润仍旧为正值,平电利润亏损的幅度也相对偏小,短期短流程钢厂或保持对于废钢的需求,预计短期废钢呈震荡偏强的运行态势。

铁合金:情绪与现实共振,铁合金承压运行

锰硅:近期市场情绪波动较大,基本面支撑不足,锰硅价格震荡走弱。本周市场预期有所转向,黑色板块跌幅较大,锰硅主力合约跌超3%,后续需持续关注市场情绪变化。基本面来看,当前锰硅供需格局仍略显宽松,供应端,锰硅主产区开机负荷较高,按照即期利润测算主产区基本陷入全面亏损状态,但是部分企业仍在使用较低成本原材料,目前仍有微薄利润,且后续并无较多减停产意愿。截至10月18日,锰硅产量当周值18.14万吨,周环比上涨4.8%。需求端,下游钢招陆续进行,钢厂需求在逐渐增加,但是仍低于往年同期水平。锰矿库存端压力不容忽视,锰硅生产企业库存在持续累积。从成本角度来看,港口锰矿库存也在持续累积,目前已经超过往年同期水平,在此背景下,锰矿价格上涨难度较大,成本端拖累锰硅价格。综合来看, 基本面对锰硅价格支撑较弱,叠加市场情绪影响,预计短期锰硅价格承压运行为主,关注库存及市场情绪变化。

硅铁:近期市场情绪波动较大,硅铁成本支撑略好于锰硅。本周市场情绪有所转向,黑色板块跌幅较大,硅铁主力合约同样跌超3%,市场情绪变化需要持续关注。基本面来看,供需结构略好于锰硅。供应端,硅铁产量当周值也在快速增加中,据了解,内蒙古地区开机负荷尚可,宁夏地区开机负荷相对较低,整体开机负荷在持续增加,预计10月硅铁产量同比会有较大幅度增加。需求端,下游钢招陆续进行中,钢厂需求在逐渐增加,非刚需求表现相对稳定,金属镁产量位于近年来同期高位水平,环比基本持平。硅铁库存端的压力要明显小于锰硅,样本企业库存中性,仓单数量折约4万吨,库存压力不大,供需目前处于相对平衡状态,但需警惕产量持续增加后打破现有平衡。成本端,兰炭小料价格在经历持续上行之后,本周小幅回落,但价格仍相对偏高,成本端的支撑要明显好于锰硅,综合来看,硅铁产需双增、库存压力不大,基本面驱动有限,预计短期跟随黑色板块波动为主,价格易跌难涨,关注钢招及市场情绪变化。

发表评论