重要信息点评

1、央行发布数据显示, 9月末M2余额同比增长6.8%,M1余额同比下降7.4%。前三季度,人民币贷款增加16.02万亿元;社会融资规模增量累计为25.66万亿元,比上年同期少3.68万亿元。9月末,社会融资规模存量为402.19万亿元,同比增长8%。

2、海关总署发布数据显示,2024年前三季度,中国货物贸易进出口总值32.33万亿元,历史同期首破32万亿元,同比增长5.3%。其中出口18.62万亿元,增长6.2%;进口13.71万亿元,增长4.1%。

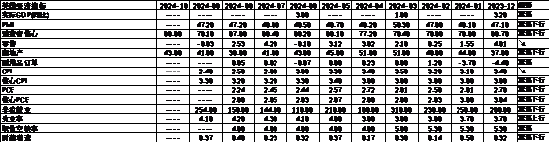

3、国家统计局公布数据显示,初步核算,前三季度国内生产总值(GDP)949746亿元,按不变价格计算,同比增长4.8%。其中,一季度增长5.3%,二季度增长4.7%,三季度增长4.6%。从环比看,三季度增长0.9%。前三季度,全国规模以上工业增加值同比增长5.8%,社会消费品零售总额增长3.3%,全国固定资产投资增长3.4%,全国城镇调查失业率平均值为5.1%,比上年同期下降0.2个百分点。

4、17日周四,美国人口调查局公布数据显示:美国9月零售销售环比增加0.4%,高于预期值0.3%,前值为0.1%。

5、央行行长潘功胜在2024金融街论坛年会上对货币政策即将采取的措施进行了“预告”。潘功胜表示,预计年底前视市场流动性情况,择机进一步下调存款准备金率0.25-0.5个百分点;下调公开市场7天期逆回购操作利率0.2个百分点;中期借贷便利利率下降0.3个百分点;下周一(10月21日)公布的贷款市场报价利率(LPR)也会下行0.2-0.25个百分点。

6、支持资本市场稳定发展两项金融工具发布实施。10月18日,央行联合证监会下发通知,即日起正式启动证券、基金、保险公司互换便利(SFISF)操作。目前有20家证券、基金公司获批参与工具操作,合计申请额度已超2000亿元。同日,央行联合金融监管总局、证监会发布通知,设立股票回购增持再贷款,激励引导金融机构向符合条件的上市公司和主要股东提供贷款,支持其回购和增持上市公司股票。再贷款首期额度3000亿元,年利率1.75%,期限1年,可视情况展期。

7、国新办举行新闻发布会,介绍促进房地产市场平稳健康发展有关情况。会上,央行副行长陶玲表示,央行会同有关部门正在抓紧研究,允许政策性银行、商业银行向有条件的企业发放贷款,收购房企存量土地,央行提供必要的专项再贷款支持。

8、10月18日起多个国家大行将再度下调人民币存款挂牌利率,此次下调存款利率涉及活期和定期等多种类。这是继7月后,时隔不到3个月大行再度下调存款利率,也将是自2022年9月以来大行第六次主动下调存款利率。其中,三个月期、半年、一年期、二年期、三年期、五年期定期存款挂牌利率均下调25BP至0.80%、1.00%、1.10%、1.20%、1.50%、1.55%。

市场影响因素

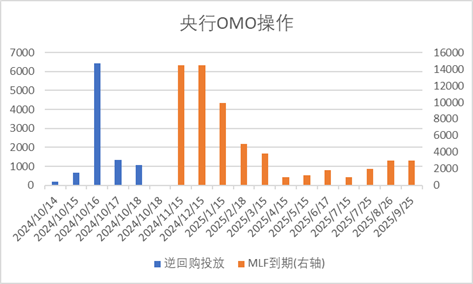

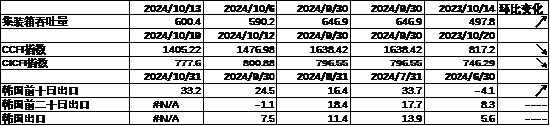

上周央行OMO投放9712亿,同时到期3469亿,共计净投放6243亿。此外,10月MLF到期量为7890亿。

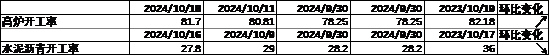

生产数据方面,上周高炉开工率上行,同时水泥沥青开工有所回落。

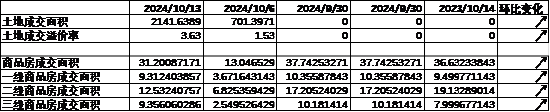

地产数据方面,土拍溢价率有所上行,同时商品房成交面积有所回升,地产数据有所回暖。

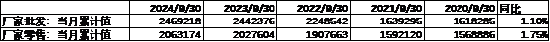

汽车销量方面,24年9月汽车批发及零售销量同比增速分别为1.10%及1.75%,汽车销量数据有所回升。

进出口数据方面,上周出口运价有所下行,同时韩国出口数据高位回升。

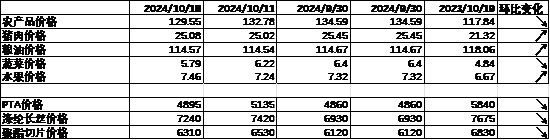

价格数据方面,农产品价格上周有所回落。其中,蔬菜价格有所下行,同时猪肉价格升至25.08元。纤维方面价格均有所下行。此前猪肉价格持续回落,对CPI形成一定压制。

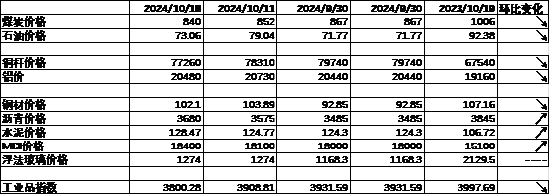

PPI影响因素方面,工业品指数上周有所下行,其中沥青价格、水泥价格及MDI价格有所上升,其余有所回落。

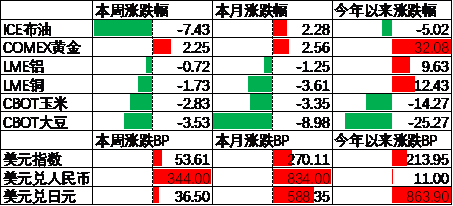

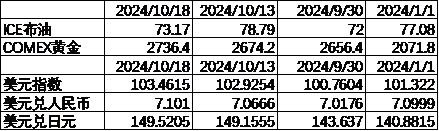

期货价格方面,上周各类期货价格大体下行,其中石油跌幅最大,黄金涨幅最大。ICE布油收于73.17美元,跌7.43%,COMEX黄金收于2736.4元,涨2.25%。

上周美元指数上行53.61BP,美国零售数据超预期带动美元走强。在此背景下人民币上周贬值344个基点,日元贬值36.5个基点。

市场回顾

一、基金市场

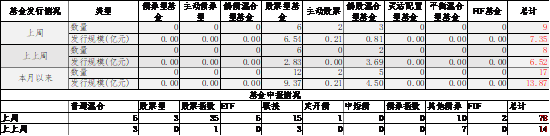

基金申报与发行方面,上周共计申报基金78支,其中普通混合型基金6支,债券类基金(11支)少于股票类基金(59支),FOF基金申报2支。发行一边,上周基金共计发行7.35亿,其中股票型基金发行规模小幅增加。

二、股票市场

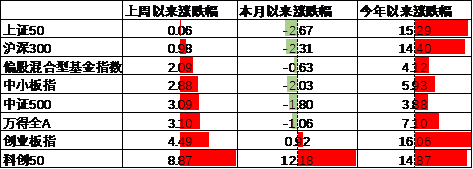

A股表现来看,上周主要板块有所上行,其中上证50涨0.06%,涨幅最小;科创50涨8.87%,涨幅最大。央行表示下周LPR将大幅调降20-25BP,在此背景下A股出现了一定程度的上行。偏股基金指数涨2.09%。

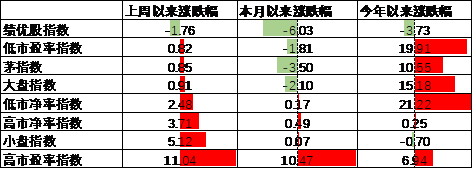

A股各风格指数中,高PE指数涨11.04%,表现最好;绩优股指数跌1.76%,表现最差。市场风格小盘成长占优。

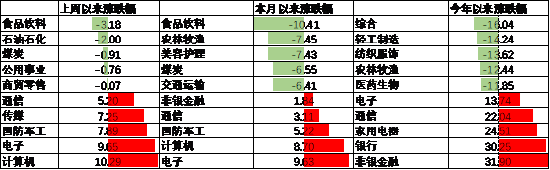

行业方面,上周31个申万一级行业中26个上涨,5个下跌。其中,市场风险偏好回升背景下红利价值板块有所回落,其中石油石化、煤炭及公用事业分别跌2.0%、0.91%及0.76%,跌幅居前。另一方面,成长板块表现相对较好,计算机、电子、国防军工、传媒及通信行业涨10.29%至5.20%不等,涨幅最大。

港股方面,恒生指数跌2.11%,恒生科技指数跌2.86%。国内基本面数据表现一般背景下港股有所回落。

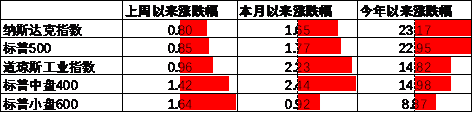

美股方面,上周有所上行,其中纳斯达克指数涨0.80%,表现最差;小盘600指数涨1.64%,表现最好。零售数据走强带动软着陆预期上行,在此背景下美股继续回升。需要注意的是,此前LEI、铜油比、2Y-10Y美债利差等指标均显示24年美国经济将面临衰退风险,随着财报恶化,市场定价已经开始由降息转为衰退。

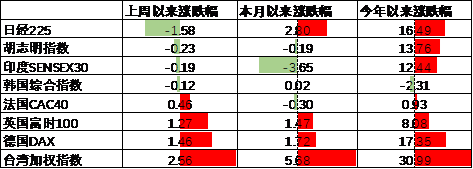

其他海外市场方面,日本市场跌1.58%,表现最差;台湾市场涨2.56%,表现最好。发达市场较新兴市场表现占优。

二、债券市场

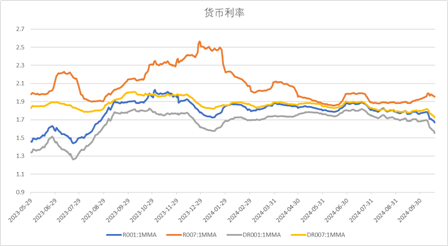

上周货币市场利率有所下行,DR007一月均值降至1.72。资金面较上上周更为宽松。

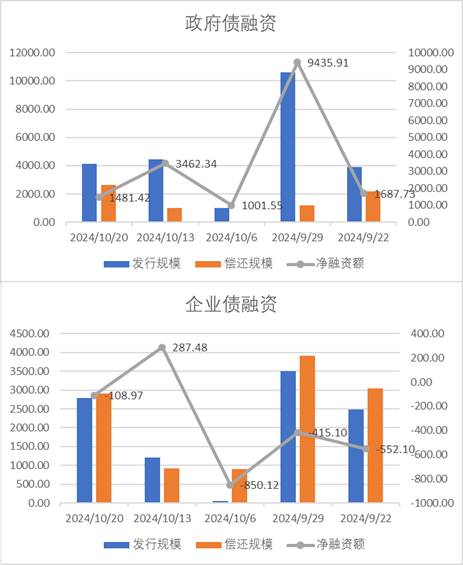

债券融资方面,上周政府债净融资额1481.42亿,维持大额净发行;企业债净融资额-108.97亿,较此前有所回落。10月政府债维持大额净发行,预计对社融中债券分项提供一定支撑。

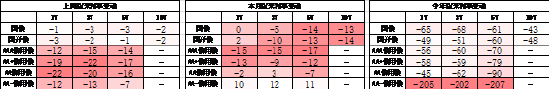

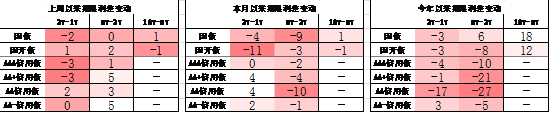

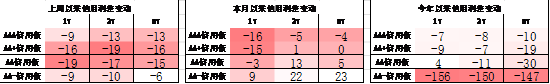

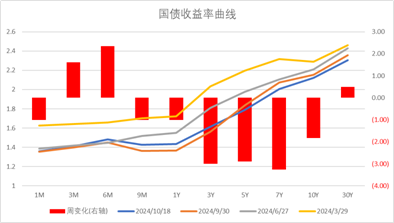

债券市场方面,上周主要债券中,信用债大体下行,其中3YAA+及1YAA下行22BP,下行幅度最大。同时利率债小幅下行,不同期限下行幅度均在3BP以内。一方面国有大行降息存款利率,同时央行表示年内仍将降准降息,带动债市收益率下行。往后看,随着政策出现了一定程度的转向,市场开始定价经济复苏,后续债市走势取决于政策实际效果。

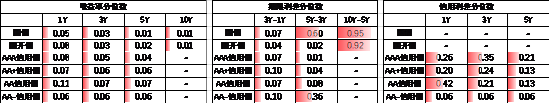

期限利差方面,上周利差大体走阔,30年国债利率维持2.3,各个券种期限利差维持较低分位数区间。

信用利差方面,上周信用债下行幅度更大使得信用利差收窄。历史来看,大部分信用债利差分位数进入中性偏低区间。

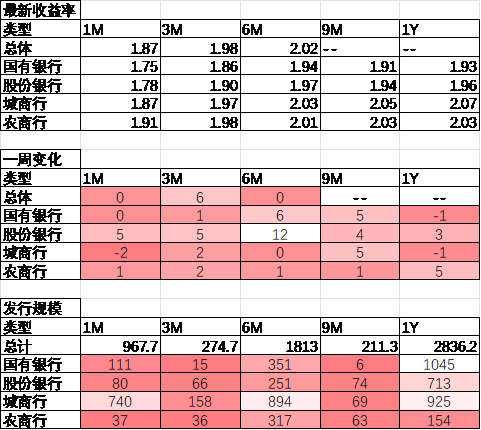

同业存单方面,上周发行利率大体上行,其中发行规模最多的1Y国有银行下行1BP,为1.93%;1Y城商行下行1BP,为2.07%。

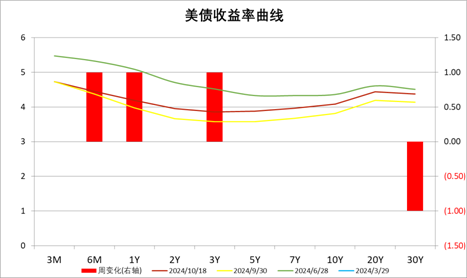

美债方面,上周利率基本走平,各个期限的变化幅度均在1BP以内。虽然零售数据超预期带动软着陆预期上行,但11月降息25BP的预期变化不大,使得美债波动降低。同时,随着美联储正式开启降息,后续关注国际政治环境扰动下美国经济能否平稳落地。

资产配置观点

三季度经济数据出炉,海外降息预期继续回落

近期国内政策接连出台,一方面存量房贷利率调整落地,同时LPR降息及重定价机制调整带动居民利率进一步下行,预期好转使得三季度经济数据出现了一定的好转。其中,虽然金融数据及通胀数据仍然低于预期,但地产投资、消费及生产均高于预期,后续关注复苏的持续时间及斜率。海外方面,9月零售数据再次超出市场预期,经济软着陆预期继续上行。往后看,市场预期美联储将于11月降息25BP的概率为90.4%,而降息0BP的概率为9.6%,同时中性预期24年进行1.7次降息操作,较上周减少0.1次。

股票市场观点

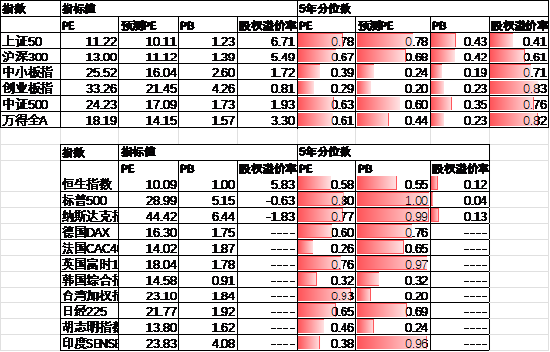

五年分位数角度,目前A股估值处于偏低水平。

近期万得全A预测PE14.15倍,处于44%分位水平,股权溢价率3.30%,处于82%分位水平。A股大幅回升后估值重新回到中性区间。

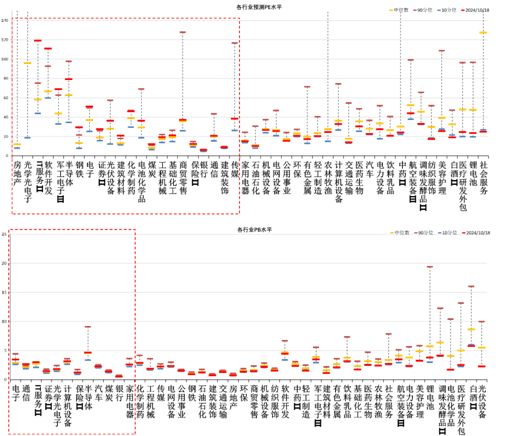

分行业看,预测PE约半数行业高于过去5年估值中位数,PB方面约四分之一行业高于过去5年估值中位数,电子、计算机、煤炭估值相对较高。

往后看,随着政策密集出台,顺周期板块相对占优,配置方向上关注:

1、市场风险偏好回升带动TMT、军工等成长板块反弹的机会。

2、海外软着陆叠加国内经济复苏背景下利好上游资源品。

债券市场观点

中短期看,政策密集出台后市场风险偏好回暖,资金流出债市。虽然政策实际效果有待观察但由于汇率压力缓解政策空间加大,现阶段复苏逻辑无法证伪,债市仍面临一定波动,建议短期以风险规避策略为主。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

发表评论