来源:北京商报

A股半导体领域并购持续升温,又迎来一例重组。10月21日晚间,晶丰明源(688368)宣布拟购买四川易冲科技有限公司(以下简称“四川易冲”)控制权。北京商报记者注意到,重组消息披露前,上市公司股价提前大涨,两个交易日累计涨幅32.87%。另外,此次重组标的四川易冲曾有意冲击科创板上市也受到市场关注。此番四川易冲曲线上市,背后资本将有望解套。筹划重组背后,晶丰明源自2022年起净利连亏,2024年前三季度,公司仍未扭亏。

股价提前大涨

据晶丰明源公告,公司正在筹划以发行股份、发行定向可转换公司债券及支付现金方式购买四川易冲控制权,同时拟募集配套资金。公司股票于2024年10月22日开市起停牌,预计停牌时间不超过5个交易日。

据了解,晶丰明源主营业务为电源管理芯片及控制驱动芯片的研发与销售,公司此次重组的交易对方主要为广州市玮峻思投资企业(有限合伙)、上海锦聚礼合企业管理中心(有限合伙)、成都市智合聚信企业管理中心(有限合伙)、成都市智合聚成企业管理中心(有限合伙)、智合聚德有限公司等四川易冲股东。经初步测算,本次交易预计构成重大资产重组,且初步预计本次交易构成关联交易。

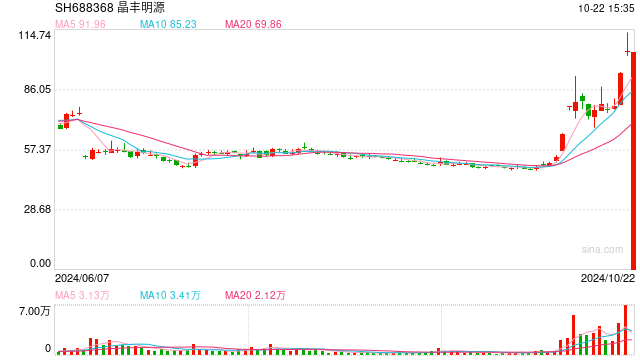

值得一提的是,在重组公告披露前,晶丰明源股价连续大涨。

交易行情显示,10月17日—21日的3个交易日内,晶丰明源股价区间累计涨幅达36.84%,同期大盘涨幅为2.03%。其中,公司股价在10月18日“20cm”涨停,之后又在10月21日大涨10.72%,盘中一度触及113.6元/股的年内最高点,当日收于104.82元/股。

萨摩耶云科技集团首席经济学家郑磊告诉北京商报记者,在公司公布重组消息前股价就出现大涨,可能是因为一些投资者提前买入股票,以待股价上涨,可能是一种投机行为。需要强调的是,若存在这种行为,可能会影响市场的公平性和透明性,监管机构应该加强对这类行为的监管和打击。

标的曾有意冲击科创板

北京商报记者注意到,晶丰明源此次重组标的公司曾有意冲击科创板上市。

据四川天府新区管理委员会官方账号“天府发布”2023年3月披露的消息,彼时,四川易冲正筹划科创板上市。

关于标的公司的成色,公告显示,四川易冲注册资本约为2.15亿元,公司成立于2016年2月17日,公司经营范围为半导体集成电路芯片、计算机软硬件研发、设计、销售、技术咨询、技术服务;智能电子产品研发、销售;手机研发、设计、销售;贸易代理;企业管理咨询。

另外,四川易冲的实际控制人潘思铭颇受市场关注。据媒体报道,潘思铭系“80后”,其本科毕业于清华大学电机系,博士毕业于美国密苏里科技大学,毕业后进入美国思科网络科技公司,任企业硅谷总部创新技术研发中心科学家,后任美国苹果公司iPhone系统设计架构工程师等。

公开资料显示,四川易冲是国内头部无线充电芯片和解决方案服务商,无线充电解决方案曾被丰田汽车、谷歌、微软、索尼、泽宝、海尔等采用。天眼查显示,四川易冲成立至今已完成15轮融资,知名股东包含深创投、川创投、清华控股、信维通信、海尔智家、顺络电子、大众交通、中金资本、上汽集团、吉利控股、蔚来等。不难发现,四川易冲属于一级市场的明星项目。

与此同时,四川易冲去年才完成数亿元战略融资,该轮融资由上汽集团战略直投基金、尚颀资本在管基金联合领投,中金资本、蔚来产投、赛富高鹏等机构跟投。据介绍,融资资金将用于车规级电源管理芯片及新型车规芯片研发的持续投入。

晶丰明源连亏

北京商报记者注意到,筹划重组背后,晶丰明源净利连亏。财务数据显示,2022年、2023年及2024年前三季度,公司实现归属净利润分别约为-2.06亿元、-9126万元、-5430.11万元。

晶丰明源2019年10月14日在科创板上市,是国内领先的电源管理芯片及控制驱动芯片设计企业之一,业务聚焦电源管理芯片与控制驱动芯片板块。

而在此次重组之前,晶丰明源早已进行过重组的尝试。2021年,公司拟向南京凌鸥创芯电子有限公司(以下简称“凌鸥创芯”)李鹏等14名股东以发行股份及支付现金购买其持有的凌鸥创芯95.75%股权,但最终告败。不过,2023年,公司以自有资金收购凌鸥创芯38.87%股权,成为其控股股东。

值得注意的是,晶丰明源在实施上述收购计划时,因未能及时、充分披露交易双方的特殊利益安排,导致公司实控人胡黎强、刘洁茜及时任董秘汪星辰遭到交易所监管警示。

据了解,凌鸥创芯专注于电机控制领域,核心产品为MCU,终端市场面向电动车、家用电器、工业控制等。通过对凌鸥创芯的并购,晶丰明源扩展了在电机控制芯片领域的技术能力并扩大产品组合。

针对相关问题,北京商报记者向晶丰明源方面发去采访函进行采访,但截至记者发稿,未收到回复。

北京商报记者 冉黎黎

发表评论