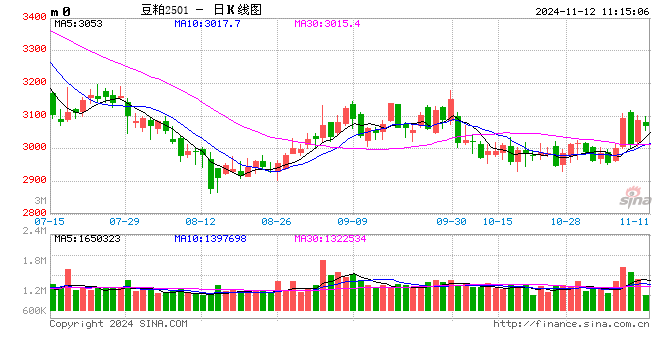

蛋白粕:

周一,CBOT大豆下跌,受累于获利了结及原油疲软。周一原油价格下挫超过2%,也给市场带来外溢压力。巴西大豆播种面积达到预期的67%,超过去年同期的61%。阿根廷农业核心地区周末出现降雨,使得农民播种步伐加快。目前播种进度大概8%,超过去年同期水平,播种面积1860万公顷。国内方面,豆粕期货和现货跟随外盘上涨。钢联数据显示,豆粕库存大幅下降,因大豆单周压榨量在190万吨以内,供应减少,但提货速度加快,导致库存下降。现货供需改善有望持续,对盘面和期货合约均有提振。操作上,多单参与。

油脂:

周一,BMD棕榈油上涨,受助于新兴买盘和空头回补。MPOB报告利多,10月库存188万吨,环比减少6.32%,同比亦下降,低于市场预期的192万吨。其中产量基本符合市场预期,为180万吨,但出口表现较好,环比增加111.07%至173万吨。船运数据显示11月前10日出口环比下滑14.6%-17.1%,因印度节日备货采购需求减少。产量高频数据显示,马棕油11月1-10日产量环比减少3.49%-14.6%。国内方面,油脂延续走强态势,进口成本不断攀新高的棕榈油,及加拿大港口罢工的菜籽油等涨幅居前。相对来说,豆油表现平淡。数据显示,上周棕榈油库存攀升,豆油库存下降,其中豆油表观消费继续放量。我们依然看好豆油市场。操作上,买豆油卖菜油持有。

生猪:

周一,生猪期价延续震荡表现。生猪主连 2501 合约受制于 40 日均线压制,期价震荡收小阳。生猪远期 3 月和 5 月合约报价更为疲软,期货市场近强远弱反映出大家对春节后的猪价表现更为悲观。现货市场,河南生猪市场出栏均价为 16.59元/公斤,较上周五波动不大,但较昨日下调 0.16 元/公斤。当地大场 120-135公斤良种猪主流出栏价格 16.65-16.80 元/公斤;中小场 120-135 公斤良种标猪主流价格 16.30-16.40 元/公斤,高价 16.60 元/公斤,150 公斤大猪主流出栏价格16.30-16.60 元/公斤。屠宰企业社会场良种标猪主流收购价格 16.30-16.40 元/公斤,均重 120-130 公斤。技术上,生猪近、远月合约震荡局面,主要是受到现货市场持续疲软的拖累。11 月至春节前,天气转凉或带来需求转好,但是还需注意的是,目前全国温度普遍偏高,暂不事宜南方腊肉制作,行业预期消费疲软限制猪价反弹,预计生猪期价延续偏弱表现。

鸡蛋:

周一,鸡蛋主力2501低开后震荡向上,日收跌0.85%,报收3644元/500千克。现货环比持平,卓创数据显示,昨日全国鸡蛋价格4.48元/斤,环比持平,其中,宁津粉壳蛋4.4元/斤,黑山市场褐壳蛋4.2元/斤,环比持平;销区中,浦西褐壳蛋4.65元/斤,广州市场褐壳蛋4.78元/斤,环比持平。目前多数地区货源供应相对稳定,市场走货正常,业者多顺势购销,维持低位库存,谨慎观望,鸡蛋现货价格基本稳定。10月在产蛋鸡存栏环比小幅下降,短期供给对蛋价的利空作用减弱。7~9月,育雏鸡补栏量持续回升,由此推断,春节前,在产蛋鸡存栏增加预期不变。基本面多空交织,近期主力2501合约利空兑现后,呈现底部抬升态势,短期暂时观望,等待后市操作机会。关注养殖端补栏及淘汰意愿变化对未来供给的影响,期货盘面关注周边商品及市场情绪变化。

玉米:

周一,玉米、淀粉承压下行,玉米领跌,淀粉跟跌。当日,玉米主力 2501 合约下跌 1.04%,1 月合约期价在 2250 元整数关口遇阻回落,期价承压下行。近期,伴随现货市场运费上涨,产区玉米收购报价下跌,玉米期价跟随回落。周末华北地区玉米价格偏弱运行。深加工早间门前剩余车辆维持在 1000 台以上,深加工企业压价收购,价格普遍下调。基层潮粮购销为主,贸易商不做过多的库存。下游企业按需采购,当前市场供应情况相对宽松。销区玉米市场价格弱势运行,期价及北港价格下跌,市场整体心态偏弱,下游观望情绪较强,且港口到船较为集中,饲料企业合同提货为主,继续采购意愿不高。技术上,近期玉米期价整体表现反弹承压,来自现货端的供应压力与宏观预期偏强的博弈仍在继续,这样表现在价格走势上,玉米远期合约弱势反弹,虽然底部区间抬升,但期价表现整体偏弱。

发表评论