上周A股市场继续调整,全周日均成交额17064亿元,成交额大幅收缩。风格上,整体价值跑赢成长,小盘跑赢大盘,但市场成长价值、大小盘的差距开始收窄;行业上,综合、商贸零售、纺织服饰等表现靠前;非银金融、通信、社会服务等表现靠后。

长城基金高级宏观策略研究员汪立认为,市场已进入缩量回调的冷静期,新的上涨契机需等待宏观政策或经济短期改善预期再起;短期内市场或延续调整,但下方支撑仍较强,后续可关注基本面分化和低位补涨的机会。

宏观展望:

国内等待政策信号,海外降息概率回落

国内方面,上周诸多风险事件发酵,主要包括地缘政治不确定性提升(如俄乌冲突升温、特朗普人事任命等)、政策预期回落等,一定程度上带动市场缩量回调。汪立指出,以上因素可能导致市场波动加剧,但并非市场快速回调的直接理由,主要原因可能来自市场缺乏进一步上行的动力,当前市场的做多资金或主要为“短线”灵活的游资和散户,成交量缺乏足够的放量支撑,风险事件的发酵又导致市场形成了流动性负反馈。汪立表示,整体而言,市场已进入缩量回调的冷静期,新的上涨契机需等待宏观政策或经济短期改善预期再起。往后展望,市场短期内可能会继续调整,但持续时间可能有限,12月即将进入会议密集期,或再次带动市场上行。

宏观经济上,汪立认为,内需将再度进入淡季,短期各行业的景气度开始收敛,预期后续市场的需求开始逐渐下行。对大宗商品而言,市场或在冬储、宏观预期增强的做多逻辑,以及市场供给过剩、需求下行、库存增加的做空逻辑中来回切换。往后展望,汪立提示,从历史情况来看,淡季需求下行在大多数年份对权益市场较小,市场更可能在年底进入低位行业修复和大盘风格的补涨,此外12月是宏观政策交易的旺季,对大盘风格的带动往往更强。

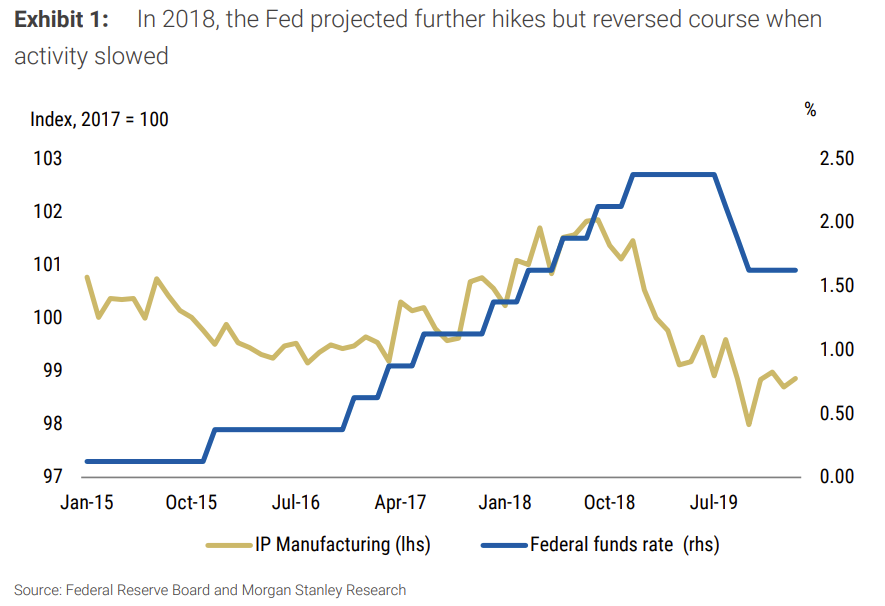

海外方面,汪立指出“特朗普交易”可能暂时告一段落,海外市场在集中交易地缘政治风险,避险需求上升,此外,在强力数据的影响下,12月联储降息的概率有所回落。俄乌冲突升级,避险情绪升温带动美元指数走强,一度突破108数值。美国的消费信心指数达到近7个月的最高水平,意味着美国的消费仍有韧性,同时,美国初请失业金等就业数据表明劳动力市场依然强劲,而通胀水平同样不差,均指向美联储进一步降息的必要性在减弱。

投资策略:

关注报表周期底部行业及政策线、红利线方向

从历史经验看,当大小盘之间的换手率从历史极端水平开始回落,往往意味着大小盘之间的再均衡或将逐步展开,持续性在1至2个月之间。汪立表示,市场或将延续大小盘、成长价值风格再均衡的趋势。此外,即将到来的12月往往是政策驱动的主要月份,市场或在宏观预期的推动下向核心资产等方向集中配置,大盘、价值等方向或有持续性。

往后展望,汪立认为,短期内市场或延续调整,但下方支撑仍较强,后续可关注基本面分化和低位补涨的机会,包括以下方向:

1)报表周期底部的行业:可关注处于报表周期底部+产业生命周期出清末期的行业,例如面板、印制电路板、消费电子零部件、肉制品、化学制剂、原料药、锂电设备、电池化学品、工程机械等。

2)政策线:政策交易上,非银金融仍是市场关注度较高的政策风向标,如果后续有进一步的政策刺激出台,将具备一定的配置价值;另一方面,本轮政策刺激可能带动市场交易明年需求上行,地产和地产后周期行业等或相对收益。

3)红利线:短期内,市场有一定回调需求,红利方向的行业“防御性”较强。此外,央企市值管理细则已在路上,可关注低估值的央国企。

免责声明:

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。市场有风险,投资需谨慎。

发表评论