牛市来临有什么特征?

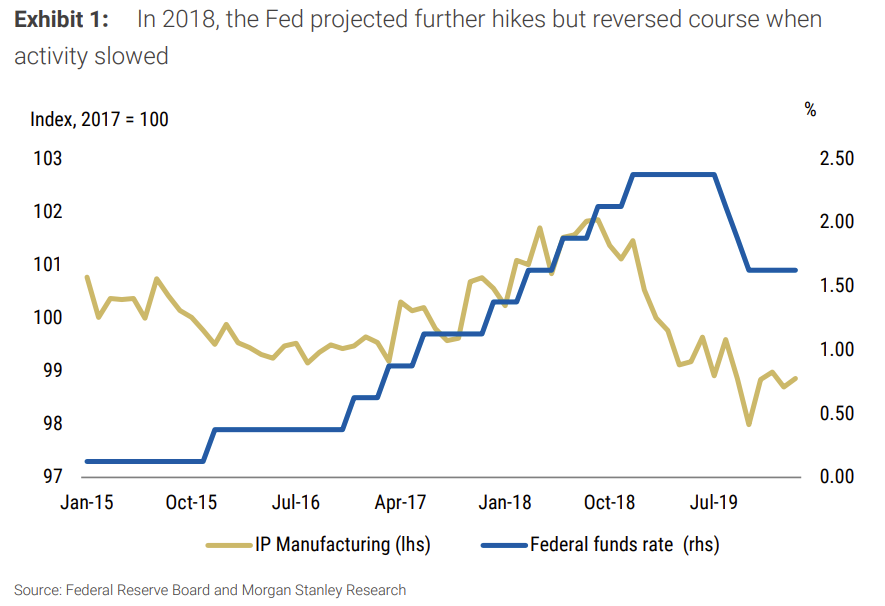

牛市的启动震荡一般是市场热点和市场故事讲的最好,预期最好的板块开始。因为股市底部资金有限。这个热点炒作,一直到场外观望的资金进来就到2020年了。所有牛市出现时间,应该在2019和2020年开始,原因如下:

一,经济低迷,需要热点

目前咱们国家的经济软着路,所以经济处于缓慢下行状态,底部还没形成,股市底部也没有形成。2019年下半年乃至年底,可能形成底部震荡形态。这时候就需要股市上扬,金融刺激经济增长。纵观世界各发达国家的发展,房地产过后都靠金融拉动经济增长,所以金融产品活跃丰富,股市启动牛市是2019年大概率事件。

二,老百姓现金需要新的投资机会

目前老百姓主要资产在房子上,而房子住房不炒,不涨反而跌。那么现金和卖房子的资金都不知道干什么去。进入股市是所有老百姓最直接的选择。

三,智能机器和物联网爆发

股市要想涨先得有热点板块和个股启动,引起所有人注意。智能机器已经开始运用,物联网也开始发展起来了.2019年会大规模的发展,这些题材也会给上市公司带来好看的业绩和财务报表。那么这么板块定然开始热起开,炒作吸引场外资金进入。

四,第四次工业革命开始

股市是经济的晴雨表,而且走到市场的前面。第四次工业革命就是数字时代。数字时代最快还需要三到五年,股市先启动,经济后实现增长,这是规律。

总结:牛市究竟什么时候来,熊市什么时候开启,没有人能预测准确。大概率方向问题看清楚了就好,还有小资金的老百姓,那别猜大事件了,牛市开始三分之一勇敢跟进就行。挣了就跑就行,这都做不到,管不住自己,何谈牛市啊,修炼自己为根本。

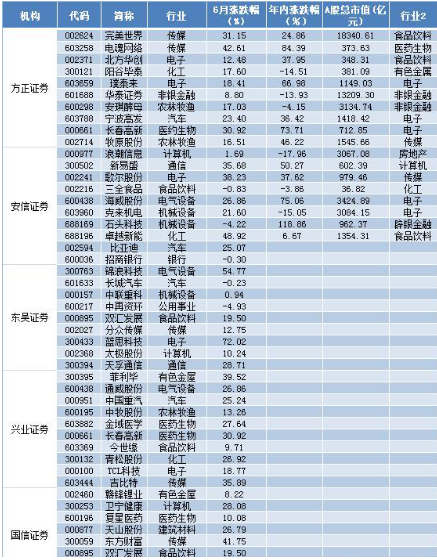

券商7月金股出炉

多数机构认为,7月随着中报季临近,市场仍将处于业绩因子主导的环境中,活跃行情仍将持续,投资上应把握中长核心资产和科技创新龙头。在7月金股中,开源证券、方正证券共同推荐了牧原股份。五粮液、通威股份等也均获得了两家券商的同时推荐。各大机构主推的金股聚集板块是电子、医药生物、汽车等。

以下整理了券商7月金股组合:

"最牛金股"上半年涨幅超190%

2020年上半年十大券商金股的股票池中,表现最为出色的是建材板块的坚朗五金,半年涨幅达190.22%。鸿路钢构的半年度涨幅也超过180%。此外,数据港、赤峰黄金、密尔克卫等股价也在半年内实现翻倍。

国盛证券在年初多次推荐了鸿路钢构。当时,国盛证券认为,鸿路钢构是钢结构制造加工龙头,规模效应突出,成本优势显著,未来几年产能释放,优势望不断扩大,业绩将持续快增长。

从单月表现情况看,券商推荐的最牛金股,有的当月最高收益可达144.15%。安信证券、方正证券等的金股涨幅上榜率居前。今年3月,在市场巨震的行情下,最牛金股的收益也达到了30%以上。

分机构来看,今年以来,粤开证券、安信证券、国盛证券等金股年度收益率排在前列,对整体行情的预判也较为准确。

一个股票质地的好坏怎么去看。F10基本面资料里到底哪些数据是至关重要的

我们在做股票的时候往往把精力更多的放在技术分析上,对基本面的研究并不是很多。虽说短线上技术形态可能对股价影响比较重要,但是放在长远来讲,真正影响股价的核心根本还是要看该股的基本面情况,比如盈利水平啊,发展前景啊,想象空间啊。这些资料我们基本都可以在个股的F10资料里找到。

在分析个股基本面数据的时候,最先让我们想到的往往都是盈利水平。在基本面的资料上主要是通过市盈率来体现。市盈率的算法:现股价÷每股收益(年收益)。比如某股票现在股价为10.00元,该股每股年收益为0.5元,则该股的市盈率就是10÷0.5=20 即20倍市盈率。如果该股每股年收益为1元,则市盈率为10÷1=10 即10倍市盈率。因此通过算法我们可以得出,对于一只股票来讲,市盈率越低越好。市盈率越低说明该股的盈利能力越高。(不能为负数,因为负数则说明该股是处于亏损状态)。

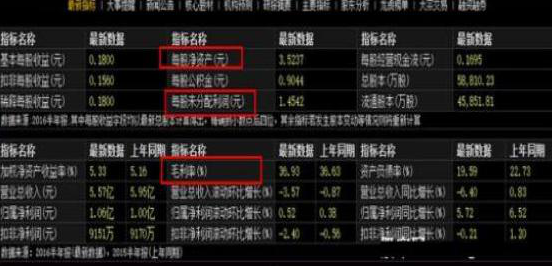

除了较为基础的市盈率之外。接下来的往往是大家容易忽视而又非常重要的一些数据。如下图:

在F10资料里,我们需要关注这么几个比较重要的数据:

1:每股净资产:每股净资产直白的理解就是,如果把公司卖掉(扣除负债),均分到每一股上会有多少钱,根据这个理解自然是每股净资产越高越好。因为一般情况下,股价往往都会高过每股净资产较多。而当股市暴跌,当股票的股价已经跌到每股净资产附近甚至是低于每股净资产的时候,往往就会有很多机构或是个人买入去“捡便宜货”。

2:每股未分配利润:很容易理解,就是公司到目前该分红还未分红的,折到每股上还有多少钱。那自然就是越高越好。(但是要考虑股价,比如10元的股价每股未分配利润1元,和股价5元的每股未分配。自然后面相比之下欠股东们更多的利润。)这个指标的重要在于当一只股票的未分配利润特别高的时候,说明他已经欠了很多利润该分配了,所以一旦年底年报出现高送转的概率比较高。

3:毛利率:这个指标主要的意义是公司产品在市场中的低位,如果毛利率很高并且每年增高则说明该公司的产品在市场中有垄断低位。如此,这个指标越高越好。

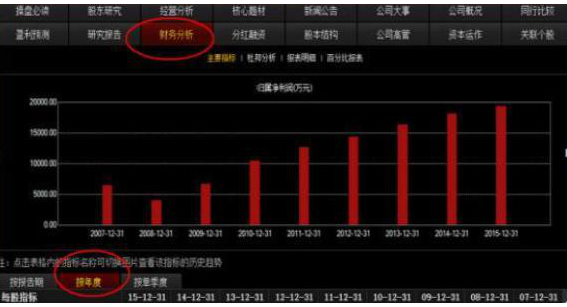

除了以上几个简单的数据之外,我们看公司的成长性也可通过财务数据。如下图:

在财务分析中,我们想了解一直股票近几年的发展情况可从净利润的年报表上看出来。如图,该公司自08年-15年的净利润为逐年增长,而且增幅相对稳定。说明该公司经营良好,业绩可以逐年增长,并且并没有受到大的经济环境所影响。那么该公司从中线角度来讲是非常具有投资价值的公司。再我们选股中,如果选成长性好的公司就可通过这个数据选择。

底部放量是低吸机会还是出货信号?散户必看

底部放量是指个股(或大盘)处于低位时成交量放大。底部是投资者需要非常关注的地方,底部放量通常会被认为是价格结束调整、新资金介入的一个信号,往往预示着个股(或大盘)启动的开始。但在实际的看盘中,伴随着放量,一般会出现上涨、下跌和盘整三种不同的走势,因此,分析和判断大盘和个股是否底部放量,必须从一个较长的时间跨度来看,并且必须结合当时的宏观面、政策面、企业的基本面以及技术面的送配、除权等方面因素进行综合、全面的分析,而不能仅仅根据当前的价格和成交量就做出底部放量的判断。下面分别进行具体的分析。

1、底部放量上涨

价格长期处于底部,市场人气一般非常薄弱,此时出现大成交量的较大可能性就是主力的对倒,而主力在底部对倒放量的意图也是非常明显的,就是为了吸引市场资金的跟进。市场跟单接的是主力的筹码,同时也说明了这个位置肯定不是主力的建仓区,主力早已完成了建仓,甚至有可能是深度被套。既然主力已经开始拉升,投资者就需要进行观察,如果底部的放量并非巨量,后市走强大盘的可能性还是很大的。如果是放出巨量,则主力的目的可能是出货,价格可能会返回原地。

例如,在经过长期的下跌之后,成交量出现极度萎缩,价格也处于低位。2009年1月6日起,该股的成交量逐渐增加,但是并没有出现巨量,后市出现了较大的上涨幅度

2、底部放量下跌

底部放量下跌是突破底部平台以后的持续性下跌,放量的时机是判断是否下跌的要点。如果刚向下突破就放量(跌幅在5%以内),说明有非市场性交易的成分,可能是主力自己的对倒,或者是新老主力的交班。一般来讲,新主力会要求一个比市场更低的价格。这种情况下,价格不会无休止地下跌,通常会在一个跌停板之内,放量以后还是会回升的。

如果开始的时候出现无量向下突破,接着在连续下跌后开始放量,并且其中有不少跟单,这种情况通常是主力认赔出局。

另外,要注意在长期下跌过程中出现的短期底部,极有可能只是价格的短暂反弹,反弹之后有可能会开始新一轮的下跌,此时的放量信号是出货的信号。

例如,价格在下跌的趋势中,2010年12月7日至2010年12月22日期间成交量出现较大的增长,但是价格没有随之上涨反而出现了下跌的趋势,甚至走出了比前期更低的底部,此时的放量就不是好的信号。

(转自:A股荟萃)

发表评论