炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

前言:8月中旬以来,我们已经反复提示了这次中报季的重要性,核心就是利用好其带来的业绩预期修正、风险偏好修复契机。当前中报季尾声,市场已经应声而动。那么,后续9月修复窗口哪些方向值得关注?详见报告。

一、9月市场将进入修复窗口

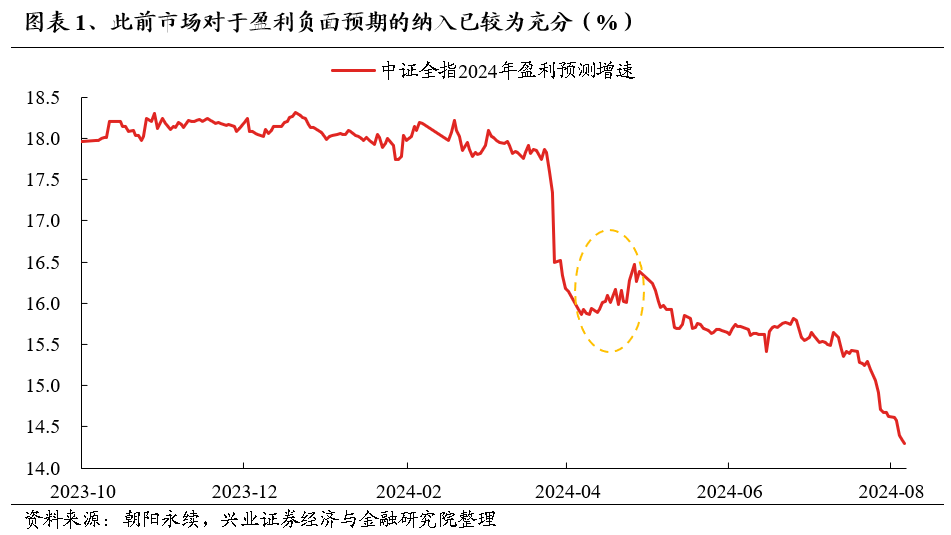

类似4月底,当前市场或迎来财报季后的业绩预期修正、风险偏好修复窗口。往年财报季往往是风险偏好收缩的时段,核心是市场前期盈利预期较高,导致股价在业绩不达预期后出现回调。而今年的不同之处在于,市场本身的风险偏好很低,导致业绩空窗期大家已经纳入较多的负面预期,而财报季风险偏好反而迎来修复。如3-4月业绩空窗期市场较低迷,反而4-5月份年报、一季报公布后,市场风险偏好出现了一波修复、中证全指盈利预测小幅上修。

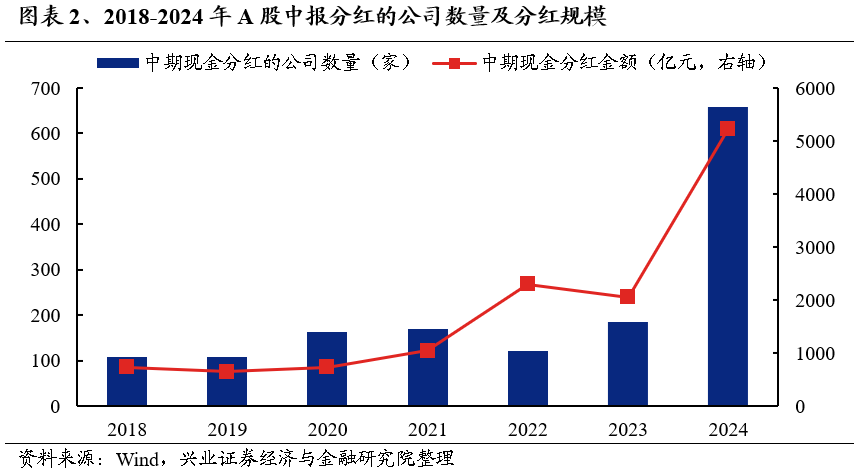

与此同时,上市公司中报密集披露分红,也对市场信心形成提振。随着监管积极引导上市公司加强股东回报,有没有分红已经成为决定个股表现的重要因素。我们看到今年以来,在全部A股和绝大部分行业中,23年报有分红个股普遍跑赢全A/行业中位数和未分红个股。而截至2024年8月30日,共有659家上市公司披露2024年度半年度利润分配预案且预计或已经实施分红,预计分红总规模达5230亿元,较去年同期(2052亿元)实现翻倍增长,创出中报分红规模历史新高,成为市场信心的重要支撑。

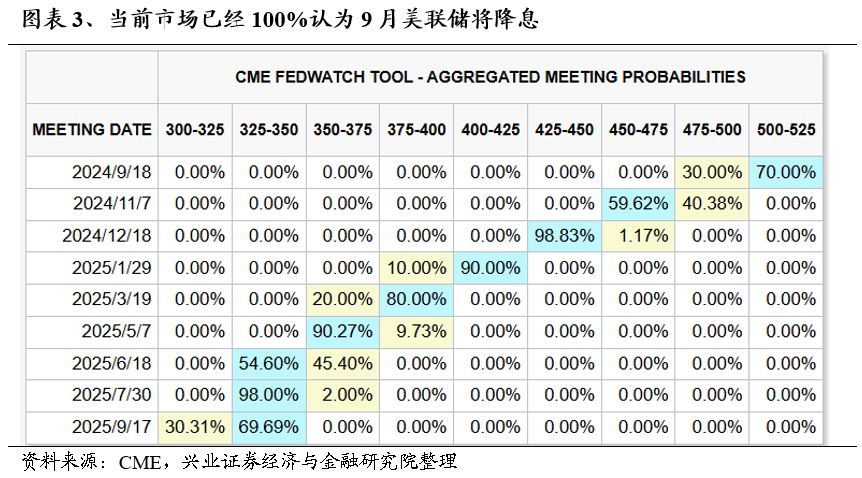

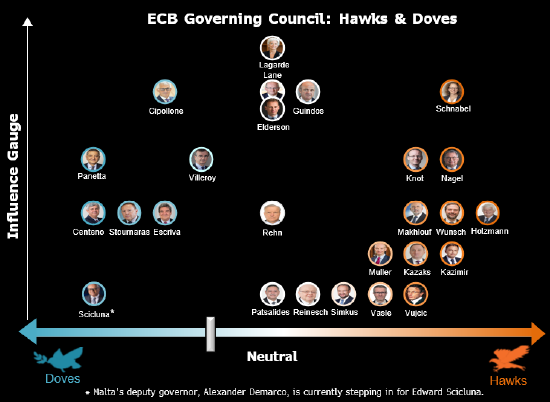

此外,9月美联储大概率重启降息,或为国内政策打开空间,有利于市场风险偏好修复。此前7月FOMC会议纪要显示,绝大多数与会者已经表明支持9月降息,一度带动市场宽松预期大幅升温。而近期美联储主席鲍威尔在Jackson Hole上的发言,几乎提前“官宣”了美联储9月降息。对于国内,今年货币政策整体“以我为主”,前期降准降息等宽松措施陆续落地,但也一度带来汇率贬值、外资流出等压力。而近期海外宽松交易抢跑之下,人民币汇率已大幅升值,中美利差也显著收窄。后续随着美联储降息落地,国内政策宽松的空间有望打开。

二、聚焦三个方向:“15+3”&中报亮点的电子、出口链

2.1、今年景气投资依然有效,关注中报亮点方向:电子、出口链

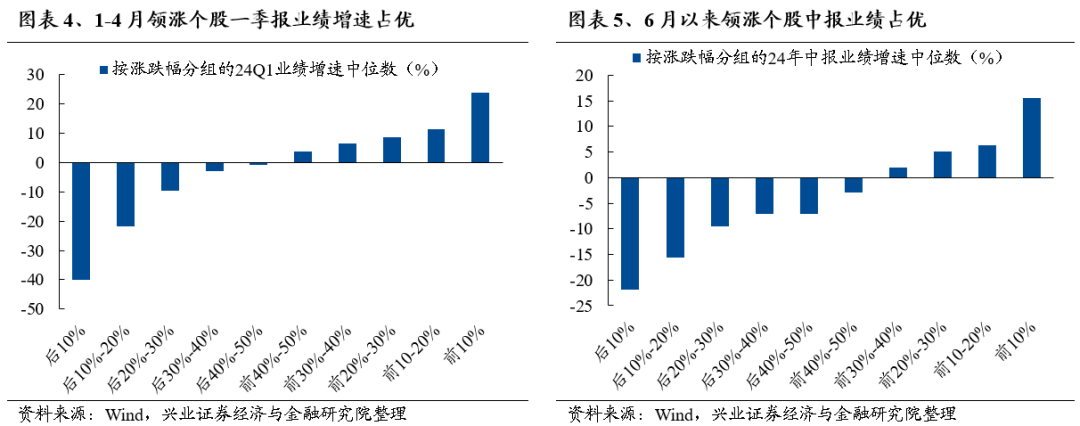

今年景气投资依然有效,财报业绩是重要依据。我们将个股按照1-4月和6月以来涨跌幅分组后,发现1-4月涨幅靠前的个股普遍在24Q1业绩增速上占优,类似的, 6月以来领涨个股也大多具备更高中报业绩增速。

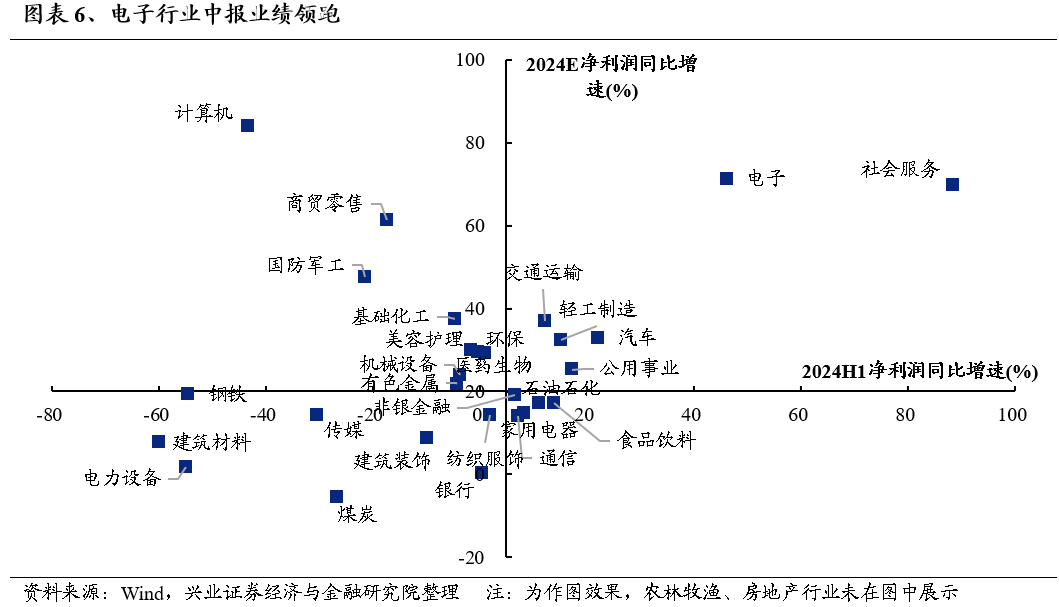

在对中报进行系统性的梳理后,我们看到电子、出口链成为财报业绩靠前的方向。

1、电子:今年市场业绩表现最亮眼的方向之一。从中报业绩来看,电子行业上半年净利润同比增速达到46.18%,在申万全部31个行业中排名靠前。并且,从细分行业来看,其中的光学光电子、元件、消费电子、半导体等方向在内外需共振之下均实现两位数增长。

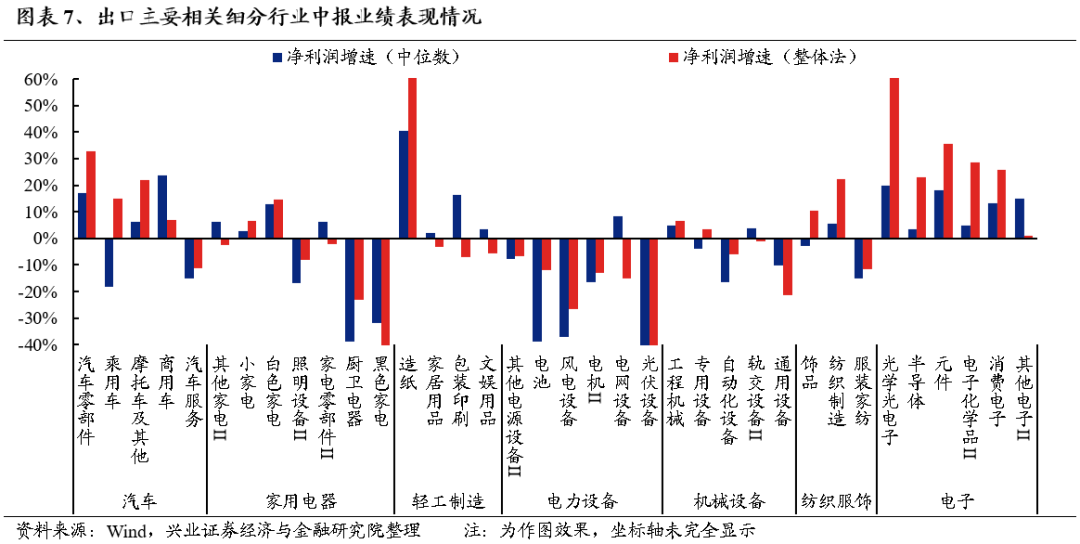

2、出口链:外需韧性支撑高景气。出口主要相关细分行业中,消费电子、纺织服饰(纺织制造)、机械设备(工程机械)、轻工制造(造纸)、家用电器(小家电、白色家电)、汽车(汽车零部件、摩托车、商用车)等方向景气延续。

2.2、中报之外,随着风险偏好修复,风格也将从过度防御转向攻守兼备,“15+3”高度适配

今年以来我们一直强调,市场已进入高胜率投资的时代。2024年中期策略报告《时代的贝塔》中我们进一步提出大盘、龙头是时代的beta。并且,在不同宏观经济、产业趋势和风险偏好下,同样是大盘龙头,结构上对于高景气、高ROE、高股息各有侧重。

对于A股,我们看到年初以来主线同样在三类资产中往复跃迁、轮动,共同构成高胜率时代的“资产光谱”:年初由于市场对于经济的预期过度悲观,风险偏好显著收敛之下,红利资产表现出明显的超额收益。此后随着悲观预期修复、风险偏好抬升,市场跌深反弹,高ROE、高景气方向表现出明显的相对收益。但3月中旬至4月中旬,在前期的跌深反弹行情充分演绎后,叠加两会预期落地,市场风险偏好边际回落,红利方向再度领涨。而进入4月下旬,随着风险偏好修复,市场再度从红利板块向核心资产、出海链、“15+3”等高景气、高ROE方向扩散。但5月下旬开始,随着对于经济的预期再度走弱,市场又再度拥抱红利。

往后看,我们认为当前类似4月下旬,随着风险偏好进入从过度悲观的状态缓慢爬升、修复的窗口,市场风格也将从过度防御转向攻守兼备,从高股息向高景气、高ROE方向扩散。

这其中,“15+3”作为三高资产的交集,大盘风格的增强,有望成为市场共识凝聚的方向。今年兴证策略团队首提“15+3”( 达到或接近15%的净利润增速、3%的股息率)作为新时代核心资产的筛选标准。相比于传统的核心资产,“15+3”兼具高景气、高ROE与高股息,是更顺应这个时代的核心资产。

“15+3”资产提供了简单、明确的筛选标准,筛选条件如下(“15+3”基础上放宽):

1)中证800成分股,市值不低于300亿;

2)2024Q1、2024E、2025E净利润增速不低于10%;

3)2023年股息率不低于2.5%。

“15+3”资产标的池具体名单欢迎联系兴证策略团队获取。

风险提示

经济数据波动,政策超预期收紧,美联储超预期加息等。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《利用9月修复期,聚焦三个方向——A股策略展望》

对外发布时间:2024年9月1日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可(金麒麟分析师)的证券投资咨询业务资格)

本报告分析师 :

张启尧 SAC执业证书编号:S0190521080005

胡思雨(金麒麟分析师) SAC执业证书编号:S0190521110003

张勋(金麒麟分析师) SAC执业证书编号:S0190520070004

吴峰(金麒麟分析师) SAC执业证书编号:S0190510120002

杨震宇(金麒麟分析师) SAC执业证书编号:S0190520120002

发表评论