上市公司掀起的这股分红热,如今被传递到了基金产品上。

作为紧缩的基金行业为数不多的流量密码,基金公司正对红利ETF加速上马。从挑选不同的红利指数进行跟踪,到提供更加低廉的费率,时至今日,部分机构更是将分红的频率视为新一轮差异化竞争的方向。

以万家基金近期发行的万家中证红利ETF为例,其在合同条款当中就明确规定会对产品进行每月评估,一旦超额收益达到0.01%以上时便可以进行分红。嘉实基金成立于2019年的红利低波ETF同样规定了按月对产品进行评估,超额在1%以上时,基金管理人可以进行收益分配。

爱因斯坦说过:“复利的威力比原子弹还可怕。”多数人对月度分红型产品持有怀疑的态度,也是因为每个月分掉一部分现金,约等于站在复利的对立面。

但如今,正是这些击碎复利效应的定期支付型产品开始逐渐成为一种潮流,而这种潮流对投资者而言意味着什么?又反映了当下资管行业一种怎样的配置需求?

高频合理性

月度分红型基金是被成熟市场验证过的产品,最早可以追溯至90年代的日本。

彼时日本的“团块世代”(即在1947-1949年出生的“婴儿潮”人群)即将步入退休年龄,这导致市场上对于能够产生稳定现金流的产品需求急剧增加,而债券无疑是最适合的底层资产之一。

但问题也随之而来,房地产泡沫之后日本的债券利率开始了漫长的下降之旅,低利率环境下日本债券能够提供的稳定的现金流着实有限,因此海外高评级的发达国家主权债券成为了当时的选择之一。

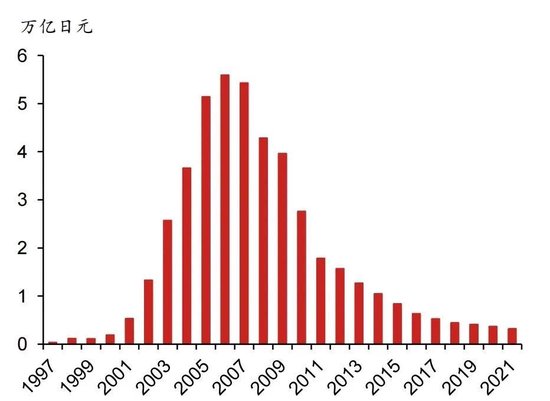

两者的结合下,每月分配型投资信托产品应运而生。1997年1月31日,“安联高收益开放型基金(Allianz High Yield Open)”成立,该基金也被视作为日本第一只每月分配型投资信托产品。同年12月18日,三菱UFJ国际投信发行了“Global Sovereign Open”产品,主要投向高评级的发达国家主权债券。

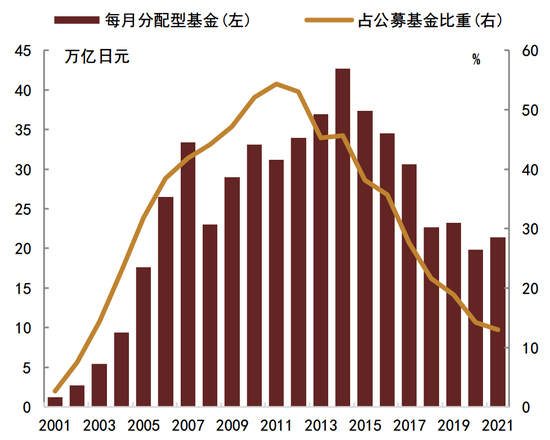

尤其是后者,其凭借着高收益率以及每月分红的产品特征受到了市场的追捧,基金资产净值规模也迅速扩大,直到2006年11月,达到了5.64万亿日元(约折合3,781亿元人民币),是当时全日本净资产规模最大的公募基金产品。

Global Sovereign Open 产品的成功也让每月分配型投资信托产品逐渐成为了日本最受欢迎的公募产品之一,占公募基金整体的比重一度超过了50%。这种盛况一直持续到了2015年日本金融厅对其进行干预之前,而在金融厅的影响下每月分红型基金的存量才开始不断下降,但即便如此,2022年依然占比达到了12%。

如果将时间拉得更近一些,2023年一款名为复华台湾科技优息ETF的产品在中国台湾同样掀起了一股投资热潮。

该产品在2023年6月于中国台湾发行,一经上市便成为了爆款。“高科技+高股息+月月配”,这样的产品设计,客户被一把拿捏。短短三个多月,产品管理规模就超过了910亿新台币(≈206亿人民币),并且跻身台股前十大ETF中。截至2024年5月30日,规模更是达到了惊人的2132亿新台币。

尤其是其首创的月配息机制,不仅受到了当代中国台湾那些热衷于存股的年轻人的追捧,同时也几乎成为了之后成立的ETF产品的标配之一。

但遗憾的是,这一类产品在中国内地的发展却并没有那么顺利。

尴尬的境遇

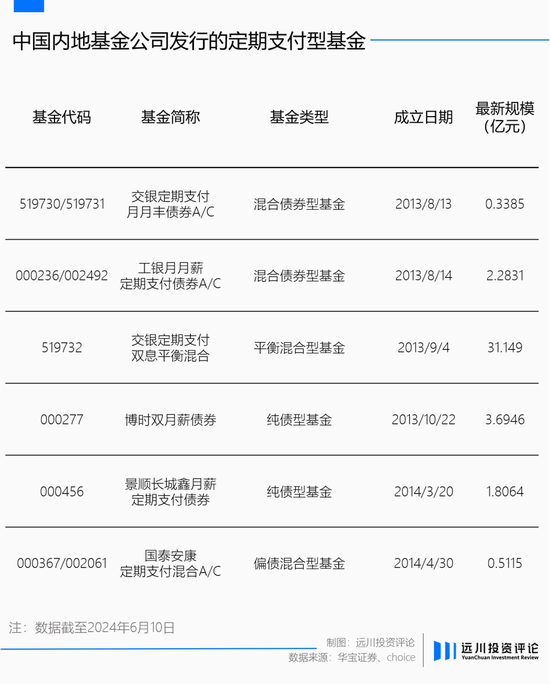

早在2013至2014年期间,公募就曾集中发行了一批定期支付型的基金产品,囊括了纯债型、混合型以及混合债券型等多种不同类型,旨在进军养老投资这一“蓝海”市场。尤其是交银定期支付双息平衡的成立,更是公募基金中少有的定期支付型权益产品。

这里需要明确的一点是,不同市场的每月分配型基金产品虽然都有着类似于分红的机制,但在细节方面却各有不同。

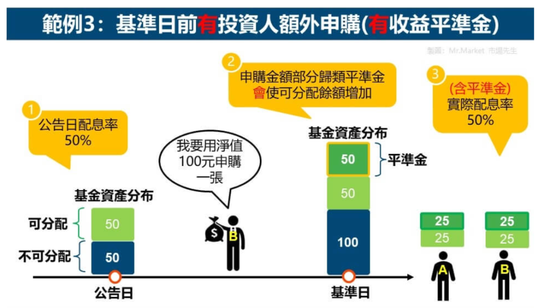

其中中国台湾的月配息ETF的收益分配则是以上市公司的股息为主,其会将积累的现金股息在每个月进行评估后决再进行收益分配。

同时为了防止投资者在分红公告日与基准日之间套利的行为(简称为后期投资人),中国台湾的月配息ETF还设立了收益平准金,即后期投资人申购的净资产中有一部分会以分红的形式返还,最终实现公告和实际配息率的吻合。

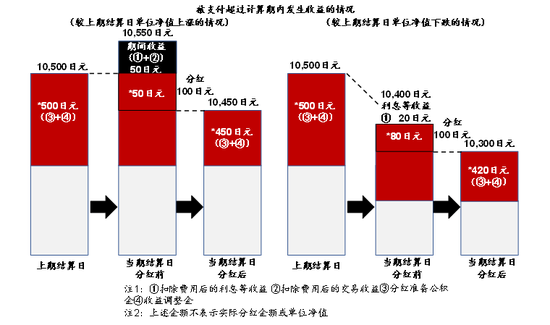

而日本在进行收益分配时会考虑到本金,即当股息收益和交易损益无法满足每个月的分红金额时,会从本金中提取部分来进行支付。这一点和中国内地的定期支付型产品交银定期支付双息平衡的设计极为相似。但略有不同的是,前者的分配方式是扣减基金净值,持有份额不变;后者则是减少基金份额,但净值不变。

因此严格意义上来说,交银定期支付双息平衡只能称呼为定期支付型产品,或类分红型产品。

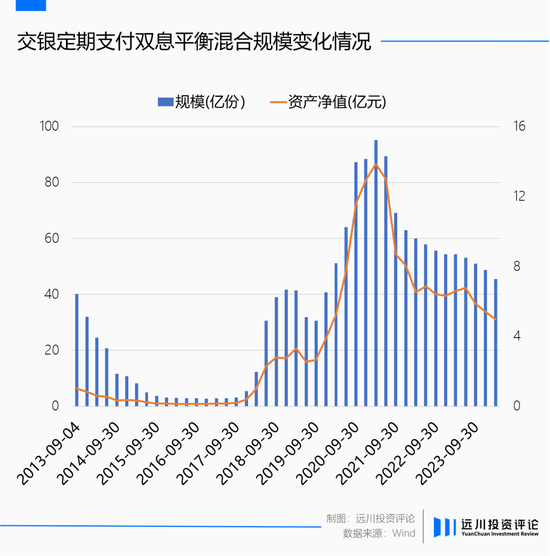

产品设立的初衷虽然美好,但这类定期支付型的产品却并没有受到投资者的大量认可。以含权量较高的混合型产品交银定期支付双息平衡为例,交银定期支付双息平衡产品的规模和份额开局便达到了巅峰,此后开始逐季下滑,直至2017年下半年之后才开始逐渐回暖。

这种现象背后一个很重要的原因在于2014年牛市的开启,让人们都迫切地想要追逐更高的收益,尤其是复利成为了人们迅速积累财富的方式。

除此之外,当时市场上可供投资者选择的产品类型也极为丰富,既有单凭一个季度净值就能大涨275.91%的分级基金;也有在股灾发生时托底的保本基金;更别提兼具着保本和高收益双重属性的信托、P2P等产品。

华宝证券零售业务总部联席总经理王莽在一场关于定期支付基金的路演中总结,与传统基金分红相比,“定期支付”虽然不受基金“可供分配利润”等限制,但在刚兑林立的市场中,此类产品没能找到自己的生态位。

由于天然的规模不友好属性,当时基金渠道营销的积极性并不高,同时频繁进行定期支付的模式阻碍了投资者获取更高收益的速度,略显复杂的产品机制更让渠道端的宣发也一度面临难题。

诸多因素的交织,让内地基金公司发行的定期支付型基金这一类产品创新并不受市场待见,也就此逐渐沦为了比上不足、比下有余的尴尬存在。

踩上了风口

时至今日,市场早已不是刚兑林立的时代,在三年前权益基金大爆发带来的伤疤效应影响下,投资者对于收益的预期正在放低。因此,定期支付型产品会减弱投资的复利效应,这一负面特征正在弱化。而人们对于确定性分红需求的增加,恰恰又是定期支付型产品的强项。

不知不觉,定期支付产品踩上了时代风口,特别在养老场景逐渐被社会讨论的背景下,定期支付产品也找到了自己的受众。

以交银定期支付双息平衡为例,该产品每个月会强制赎回赎回0.5%的份额。简单计算后不难发现,期初买入50w元该产品的客户,每个月都能够稳定获得2000元以上的份额赎回,即便在2016年录下了单月-20%的亏损,但彼时的投资者依然拿到了3500多的“分红”。

这种旱涝保分的机制不仅保证了投资者能够稳定获取现金流,同时也降低了追涨杀跌的情绪,有利于投资者进行预期管理和长期持有。

除此之外,面对剧烈波动的市场,定期支付型产品同样可以平滑市场给产品带来的波动,它既能够及时地将获取的超额以分红的形式回馈投资者,同时在面对亏损的时候,也能够降低进一步亏损的绝对金额,让投资者落袋为安,最终起到了类似于定投的功能。

当然,以股票作为底层的资产结构也注定了这类产品天然就具有着较高的波动性,尤其是在A股,这种波动性也会更加明显,市场环境的差异也导致了它的受众会和日本略有差异。

在日本,根据日本投资信托协会2018年以来的《60岁以上基金投资者调查》结果显示,投资于每月或隔月分红基金的老年投资者占比高达60%左右。

而在笔者看来,中国大陆的这类产品设计更像是一种兼具养老和投资的新型理财工具,更适合于年轻人给长辈购买的产品。在低利率和老龄化的时代背景下,该产品能够将未来的风险和收益留给年轻人,而当下每月的现金流则用以改善老人的生活。

老年人不需要冒着高风险一波暴富,只需要每个月能够支撑自己生活费用与医疗费用的稳定现金流。

发表评论