炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

2024年9月23日,包头市英思特稀磁新材料股份有限公司(以下简称“英思特”)创业板IPO闯进“注册关”,预计发行股数2,898.297万股,占本次发行后公司总股本的 25.00%,拟募集资金总额为6.06亿元。

根据招股说明书,经过三年强势扩张后,2023年英思特营收9.52亿元,净利润1.38亿元,分别同比减少16.04%、30.58%,毛利率也降低1.55%来到26.25%。除了盈利能力下滑,英思特还存在业绩高度依赖苹果公司、废料销售业务真实性存疑等诸多被监管机构重点关注的问题。

高度依赖果链企业 业绩或将持续承压

招股说明书显示,英思特是一家主要从事稀土永磁材料应用器件研发、生产和销售的高新技术企业,专注于磁性器件终端应用技术开发,为客户提供磁路设计、精密加工、表面处理、智能组装等综合性解决方案。主营产品包括单磁体应用器件和磁组件应用器件,应用于笔记本电脑、平板电脑、智能手机、电子配件产品、智能家居产品等。

英思特是果链企业之一,2021至2024年1-3月(下称“报告期各期末”),富士康和立讯精密分别是公司第一大和第二大客户,合计销售占比分别为43.38%、41.13%、45.96%和55.10%;最终应用于苹果终端产品的销售收入分别为4.17亿元、7.18亿元、6.76亿元、1.69亿元,占主营业务收入的比重分别为64.51%、73.61%、71.01%和 71.50%,对苹果公司存在重大依赖。

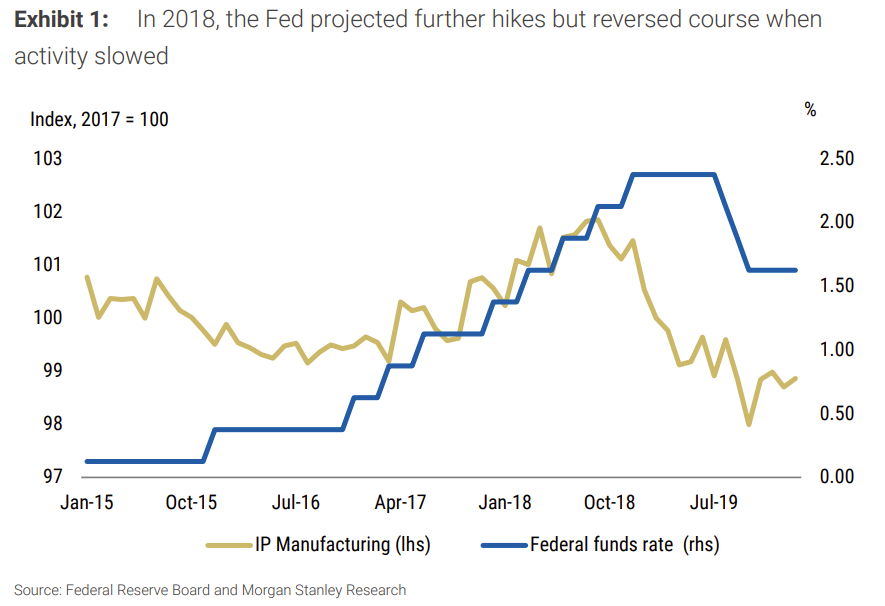

在很长一段时间里,进入苹果产业链曾是企业实力和产品品质的象征。但常年与苹果高度绑定,也让果链企业极易丧失危机意识,患上“苹果依赖症”。近年来,由于市场饱和,技术发展瓶颈,5G推动作用低于预期,性能过剩,消费信心不足等一系列因素,中国消费电子历经过去数年狂奔之后开始陷入到增长停滞阶段,果链企业在相互压价争夺订单的过程中竞争也不断加剧,躺着赚钱的日子一去不复返,在被迫业务转型的同时仍面临着毛利率持续下滑的困境。2023年,歌尔股份电子元器件毛利率首次下滑至个位数仅为8.95%,比上年同期减少2.17%;立讯精密消费性电子业务毛利率为10.60%,比上年同期减少0.87%;,且下滑趋势已持续近六年之久;蓝思科技电子元器件业务毛利率为16.63%,同比下降2.58%,从2020年算起下滑幅度已高达12.81%。

作为果链企业,英思特也不可避免地患上了“苹果依赖症”。2020-2022年,英思特营收、净利润同比增长率维持在50%以上的高水平,2022年收入突破10亿大关达到11.34亿元,较三年前翻了近9倍。令人匪夷所思的是,业绩大幅上升、规模急剧扩张的这三年里,毛利率却一直在走下坡路。而到了2023年不仅毛利率未能回升,收入、净利润也双双下滑,跌幅分别达到16.04%、30.58%。报告期内英思特营收复合增长率19.17%,显著低于同行金力永磁的33.6%、宁波韵升的30.81%;净利润复合增长率更是仅为个位数4.22%,成长性不足。报告期各期末,公司主营业务毛利率分别为 31.73%、31.66%、28.65%和 27.34%,已连续四个报告期下滑。一方面,目前国内大多数稀土永磁材料生产企业规模较小、技术水平低、工艺设备落后,产品为中低端制品,同质化严重,订单竞争激烈,加大了产品让利;另一方面,由于业绩高度依赖苹果,在产业链中缺乏话语权和议价能力,被迫承担消费电子行业去库存带来的降价压力。英思特在招股说明书中解释称,毛利率下滑主要原因系受消费电子行业去库存,上游稀土原材料价格震荡下行,市场竞争加剧等因素的影响,单位售价下降幅度略大于单位成本下降幅度。

果链企业对苹果高度依赖所折射出的业绩脆弱性,没有多元化业务来提高自身的抗风险能力,随时都会引爆业绩“炸弹”。欧菲光“脱链”后市值从最高700亿元跌至现如今的300亿元,已严重缩水57.34%。曾一度拥有苹果Air Pods 30%的代工份额、成为Air Pods全球第二大代工厂的歌尔股份被“砍单”后股价、市值、营业额出现“雪崩”。若新业务扩展不及预期,仅依靠苹果产业链,英思特今年业绩可能难言乐观。

核心产品产能利用率仍募资扩产

招股书显示,2021年英思特开始投资建设英思特产业园,预算5.63亿元,截至2024年3月末累计投入2.36亿元,累计转固1.05亿元,历时三年完工比例却不足50%,且累计转固金额占已投资额比例也低于50%。简单测算可知,该项目年均投入约7,851.81万元,若按照此建设速度初步估算得出该项目预计完工时间为2028年,可谓耗资巨大、耗时巨久。而本次IPO募集资金规划中,英思特又计划投资3.76亿元用于消费类电子及新能源汽车高端磁材及组件扩产项目(下称“扩产项目”),占本次募集资金总额的61.98%。

大量资本投入能否再带来可观的回报还是一个未知数,公司首先需要面对的是巨额资产减值风险。例如被踢出果链的欧菲光,2020年到2022年的资产减值损失合计达到60亿元,其中主要涉及的就是固定资产、存货、无形资产和在建工程的减值;遭苹果砍单的歌尔股份,也在年末计提了17.83亿元的存货和固定资产减值损失,成为当年净利润腰斩的主要原因。

2019-2023年末,英思特的固定资产均值从0.27亿元增至2.92亿元,增长了9倍,远高于A股同行业上市公司同期固定资产1倍的增长幅度。等到产业园和扩产项目全部完工,英思特固定资产还将增加9.39亿元。然而报告期各期末,英思特单磁体年产量分别为475.55吨、645.79吨、602.66吨、177.87吨,产能利用率分别为50.81%、60.00%、42.22%、43.85%,金力永磁高性能钕铁硼永磁材料毛坯全年产能利用率则达90%以上。低产能利用率下大量资产被闲置,恐使英思特面临巨额折旧压力和减值风险。回过头来再看产业园项目,建设速度缓慢、完工比例低、转固金额小,背后或许就有门道了。

此外,英思特流动性指标也拉响警报。招股书显示,报告期各期末,英思特流动比率分别为1.92倍、1.49倍、1.54倍和1.60倍,同行业可比公司的流动比率均值分别为1.84倍、2.08倍、3.00倍和3.24倍;同期末,英思特的速动比率分别为1.42倍、1.09倍、1.16倍和1.21倍,同行业可比公司速动比率均值分别为1.17倍、1.45倍、2.30倍和2.50倍。可见,报告期各期末,英思特的流动比率均低于理论安全值(2倍),不仅显著低于同行业上市公司平均水平,而且背离行业趋势。

时至今日,果链巨头们忙着“自救”,苹果的光环也终会消失,英思特的苹果红利又还能吃多久呢?

发表评论