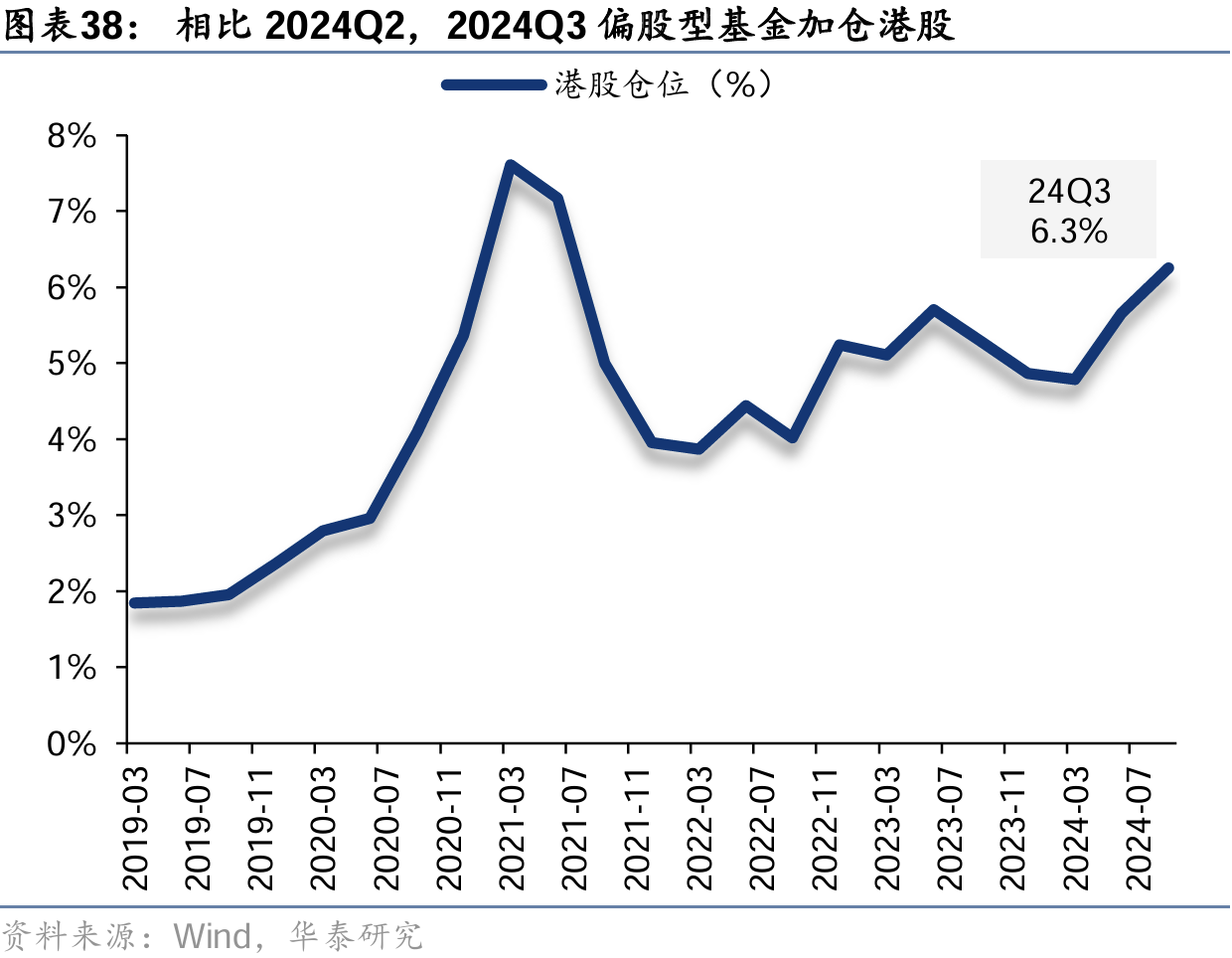

财联社10月29日讯(编辑 胡家荣) 近日多家基金相继完成三季报披露,其中港股仓位已连续回升两个季度。

根据华泰证券的研报,今年三季度的新成立偏股型基金较第二季度进一步回落,但高频数据显示基金新发量已有修复。主动偏股型基金持股市值、仓位均环比回升,但仓位较2023上半年高点相比仍有一点距离。

根据Wind数据,主动偏股型基金持有股票规模为3.18万亿元,占资产总值比重83.61%,较2024第二季度环比上升1%。其中对港股的配置力度上升,环比上升0.6%。

港股消费者服务、银行等行业获加仓

港股中,阿里巴巴-W纳入港股通标的推动公募基金的港股仓位回升。行业角度来看,消费者服务、银行等板块超(低)配比例提升幅度居前,石油石化、电力及公用事业、非银金融等板块超(低)配比例回落幅度居前。

具体来看,消费者服务、银行的比例分别提升2.29%、1.84%,而同期的石油石化、电力的比例分别下跌3.74%、1.31%。

华泰证券称四季度信用周期企稳的能见度在提升

尽管近日港股市场延续震荡走势,但是机构指出,四季度财政支出有望继续提速,有助于四季度信用企稳。比如9月广义财政(一般公共预算+政府性基金)支出增速明显提速,收入同比降幅也有收窄。

他们还指出,近期海外流动性边际收紧,美元指数(104)接近假设区间(95-105)的上沿,如若美元继续走高,则AH溢价中枢或有上移风险。不过,积极的点在于信用周期企稳的能见度在提升,或可提供一定对冲。

发表评论