2024/10/30 油脂周报:暂时告一段落

大地期货研究院

观点小结

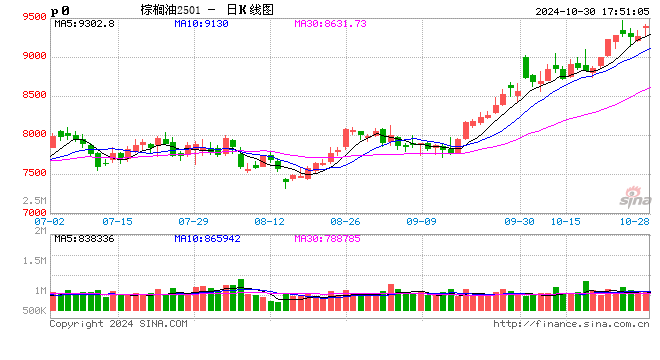

核心观点:中性短期,对于印度节后需求减少的担忧,以及国内进口加菜油情绪的利空,使得油脂价格高位承压;其中菜油承压最为明显,如果加菜油得以顺利的大量进口,则短期做多菜油的逻辑将崩塌;供给端依旧偏紧的棕榈油依旧维持顶部震荡,印度需求的减弱预计导致的回调幅度有限,且四季度减产与印度中低库存的持续需求,预计将继续维持棕榈油价格的强势。如此,棕榈油与菜油、豆油的价差也会持续走扩。

产地:中性马来10月目前依旧维持去库预期,且库存水平同期偏低,增长季累库未能兑现;印尼产量从与马来的价差看恢复较好,产地精炼利润走强预计随着短期印度需求的告一段落,价格将伴随利润有所回落。

需求:偏空印度棕榈油需求的持续增量将随着11月排灯节的到来月结束逐步收缩,在印度需求进入淡季后预计棕榈油产地报价将有所回落;中国进口加菜油引发情绪担忧。

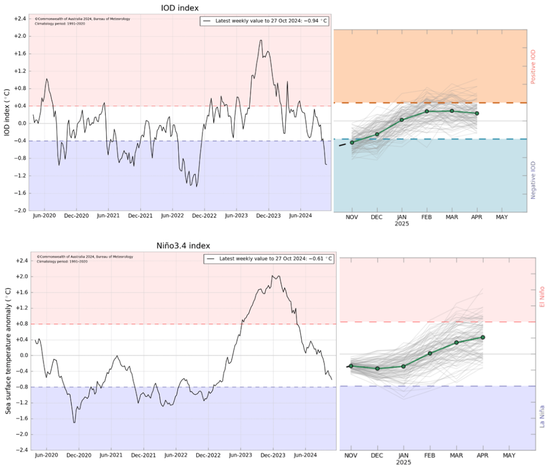

天气:中性拉尼娜的预期减弱,不过目前IOD持续负相位预计会给棕榈油产地带来降水,此外四季度产地降水预期依旧偏多,预计减产季对天气交易关注度将不断提高。

01

棕榈油情况

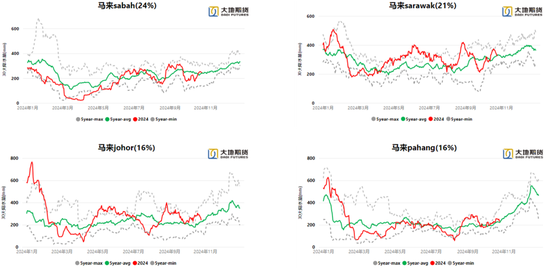

马来:地区产量分化,去库预期强化

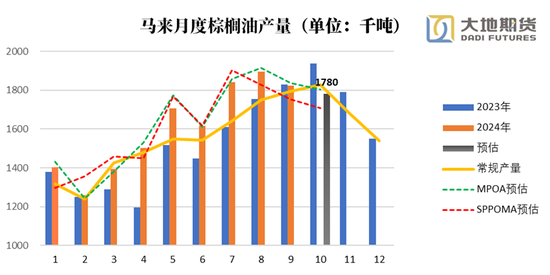

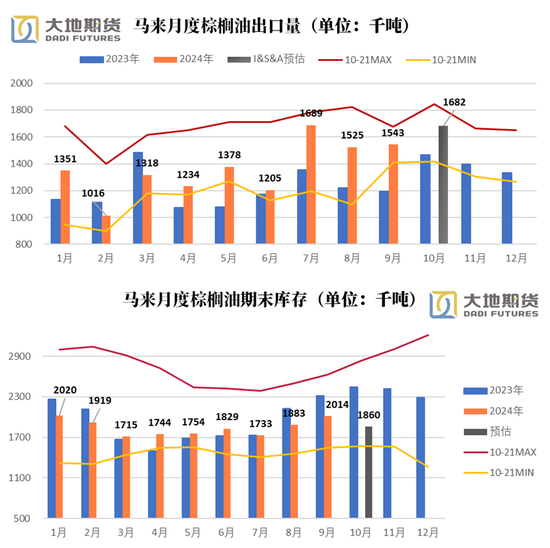

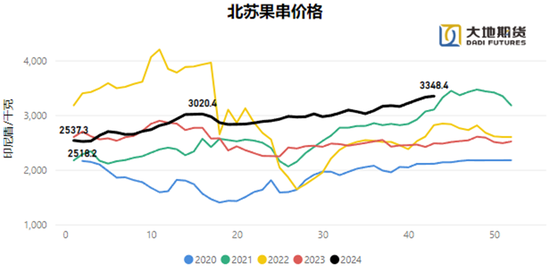

从目前机构预测产量数据看,马来10月的产量出现了明显的地区分化,西马环比减幅在-10~-6之间、砂拉越环比减幅在-7~-3之间,而沙巴地区则大幅增产7~12%之间。整体预期产量在178-180万吨左右。同时,环比10%的出口增幅下,预计10月的期末库存在186万吨左右。

由于马来棕榈油的产量潜力在年度级别很难突破2000万吨大关,西马上半年的大幅增产透支了下半年的产量潜力,预计年产量基本确定在1950万吨左右,如此后期马来库存可能会继续走低。

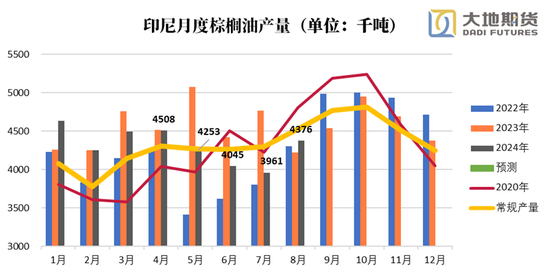

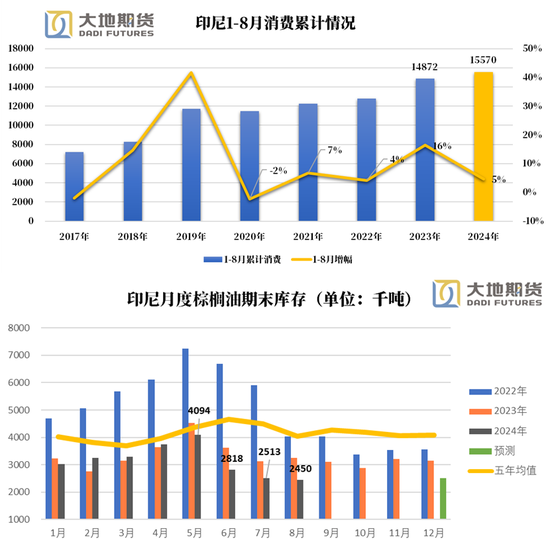

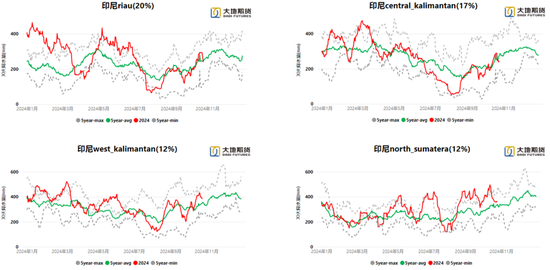

印尼:数据对产量以及低库存的验证

23年3-4季度“厄尔尼诺”导致的印尼产区干旱,使得印尼从24年5月开始产量出现了大幅的收缩,虽然数据上也兑现8月下旬产量开始恢复的情况,但对应的印尼库存却一直维持在历史最低位。且从印尼国内的消费情况看,1-8月累计消费增量为70万吨,其主要是由于生柴消费的增量,因此在消费上也没有看到过于异常的状况。最终,从价格运行的过程也可以反应印尼库存的真实性。

虽然印尼的产量在恢复,但是11月开始印尼也将步入减产季。从较为理想的角度考虑,就算9月开始可以弥补此前170万吨的累计减产至100万吨左右,但由于消费的增加,印尼依旧将面临一个极低的年终库存。

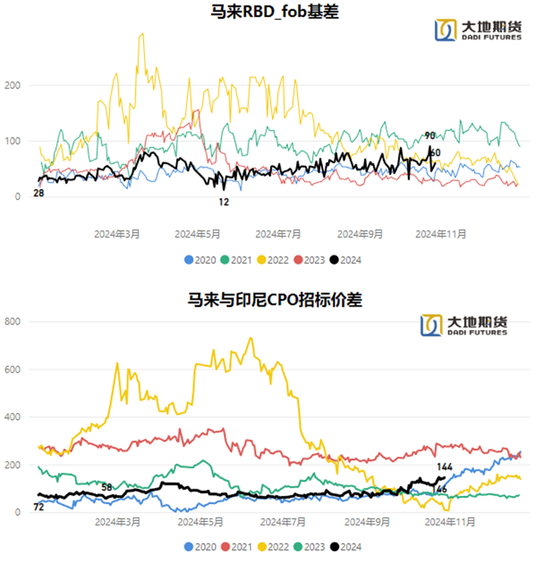

印尼&马来价格:对东南亚价格走势的思考

马来与印尼CPO招标价的走扩,反应目前市场对于两地产量的预期,就印尼而言种植园反馈的增产信息肯定没有问题的,对于价格的影响更多是传导时间问题。而价差的走扩则意味着印尼的供给情况相较马来是在持续的好转。

不过留给产地的增产窗口期确实太短了,很难保证印尼9-10月的增产能提供多大的累库空间。因此虽然目前产地基本面对棕榈油价格突破9000的边界看起来缺乏驱动,但盘面价格的回调依旧是做多建仓的良好时机。

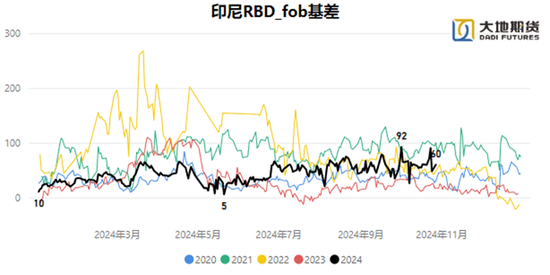

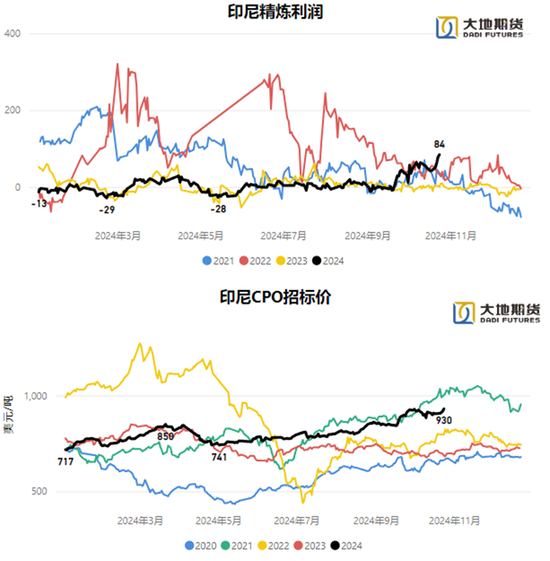

印尼价格:过热与风险

虽然产地的价格表现依旧很强,但是仍需要注意其中存在的风险,正如上周提到的,出口价格与成本端价格走势的分化,导致印尼精炼利润大幅增加,在如此高利润的情况下却没有很好的带动成本端CPO价格的上涨,可见印尼精炼商判断后市需求是有所下滑的,并没有主动囤积原料的动作。

进而推导产地对印度节后需求的萎缩是有所忌惮的,短期市场存在过热的风险待印度节后需求回落,预计棕榈油价格也会出现阶段性的回调。

02

天气

IOD&NINO:IOD负相位进行,拉尼娜的预期减弱

马来降水:IOD负相位进行,拉尼娜的预期减弱

印尼降水:IOD负相位进行,拉尼娜的预期减弱

03

豆、菜、葵

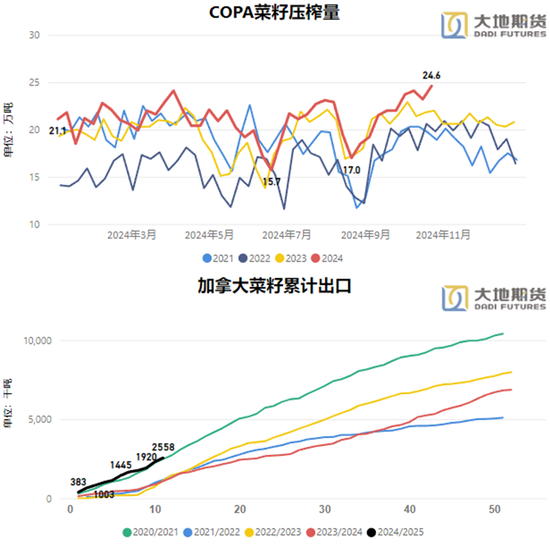

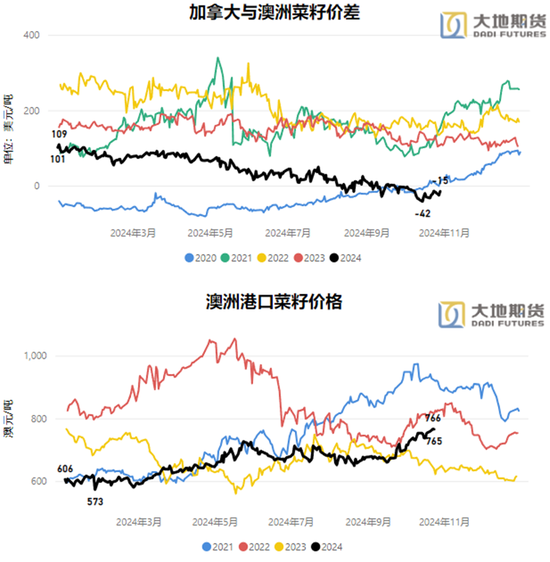

加拿大:价格回升至关税问题之前

本周市场传言中国购买加拿大菜油的消息导致盘面菜油承压,虽然国内给予否认,但是情绪上对菜油的影响较大;参考19年是禁籽不禁油的先例,在加拿大态度相对有所缓和的情况下,配合目前极高的加菜油进口利润,确实也有合适风险收益比。因此,近月盘面的菜油在情绪上会相对偏弱,在实际政策落地前可以观望。

从加拿大的角度看,菜籽的出口和需求也都相当不错,出口方面主要是由于中国菜籽已购船期的加速出口,以保证在政策落地前能全部发出;而加拿大国内尚可的榨利,在保障菜籽需求量的同时也支撑加菜籽价格的回升。

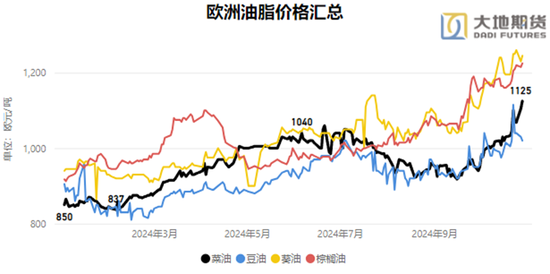

欧洲:菜油价格似有启动的迹象

欧洲四大油脂价格走势的分化主要原因还是北美油籽油脂的价格压力,受减产影响供给端偏紧的葵油与棕榈油的涨势迅猛,且与豆油和菜油维持较大价差;而作为同样减产的欧洲菜油,由于加拿大的相对丰产以及和中国的关税争端,使得加菜籽成为了全球菜籽的价格洼地,且目前加菜油的价格也显著低于欧洲菜油,理论上是可以形成贸易流。

因此,欧盟菜油价格的主动上涨透露出了一个积极的信号,在菜系的外部价格压力下,欧菜油价格的主动攀升表明其国产菜籽供给压力已在逐步消散,国际菜、葵籽减产的问题已经开始逐步显现。

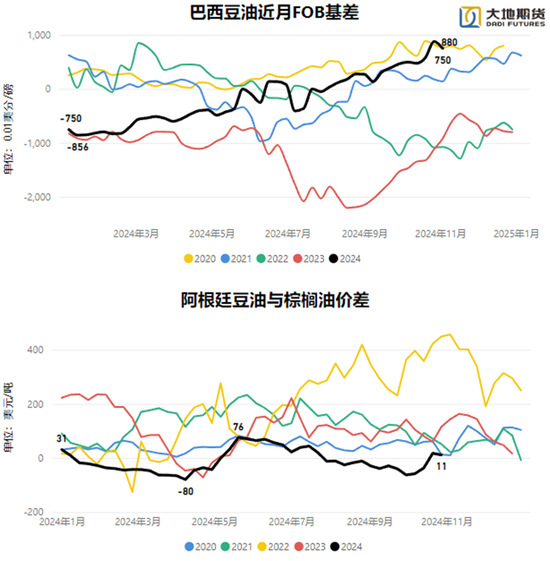

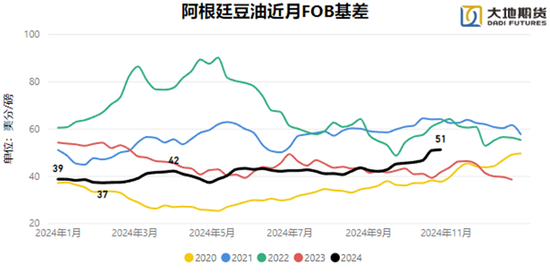

南美:由“托底”向“驱动”的转变

此前,巴西、阿根廷与美豆油价格的持续倒挂我们可以认为是对全球油脂价格的持续性托底,而目前由于南美豆油基差的持续走强,以及以南美为参照的国际豆棕价差的回归表明,原本为全球油脂价格托底的南美,其本身已经拜托北美定价的束缚逐渐显现驱动。

作为目前全球传统生柴的两个新增亮点国家之一的巴西,其确实为今年南美豆油的增产提供了新的需求增量,而随着南美与棕榈油价差的回归,国际油脂整体的价格重心也开始缓步上移。

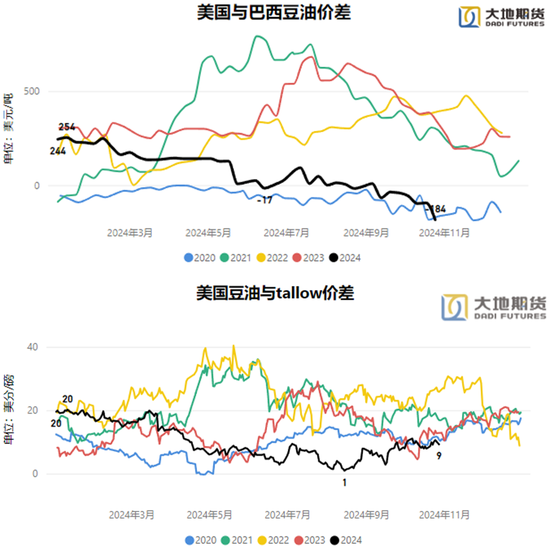

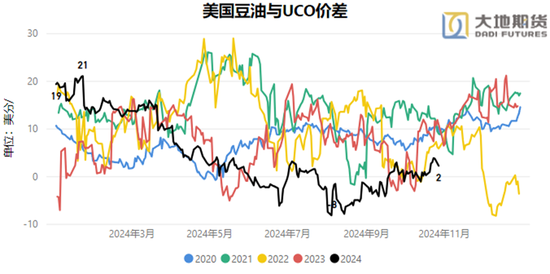

北美:“替代”与“替代”的上下协力

美豆油现在处于较为尴尬的局面,一方面大选后政策的不确定性持续压制美豆油价格,另一方面美豆油和南美豆油价格的倒挂使得美豆油成为了全球油脂价格洼地,国际价格的上涨对它有整体性的抬升;另一方面,美豆油与国内生柴原料的替代价差的回升,也导致美豆油上方价格持续受到压制。两方价差的协力,导致美豆油在40-45美分的价格通道内震荡收束。

04

需求端

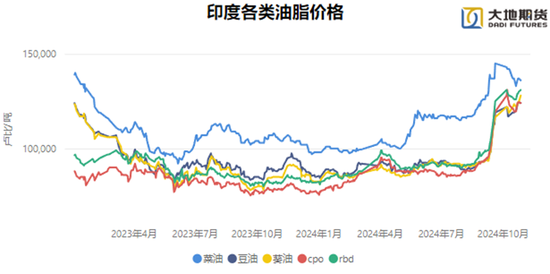

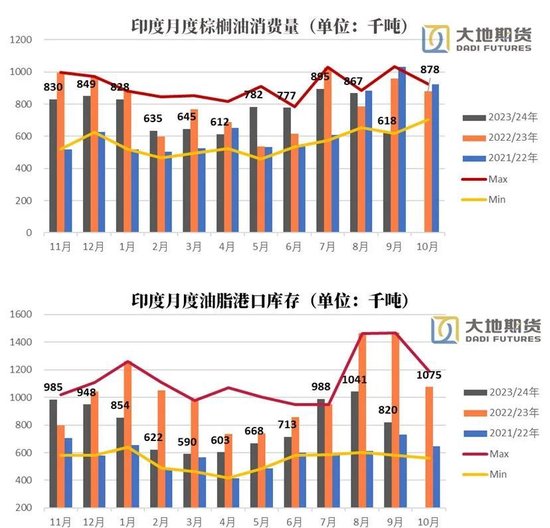

印度:短期即将见顶的需求与价格

随着11月印度排灯节的到来,印度国内的油脂需求以及价格也即将见顶。短期看作为目前高价棕榈油下游最大的需求端,印度需求增速的季节性下滑将导致棕榈油价格的阶段性见顶。

不过由于目前印度库存并不高,且由于印度需求的整体提升,淡季的油脂消费变化幅度也相对平滑。因此后期印度的需求仍会为减产的棕榈油提供较好的需求支撑,因此在减产的四、一季度中印度的需求依然是做多棕榈油的驱动保障。

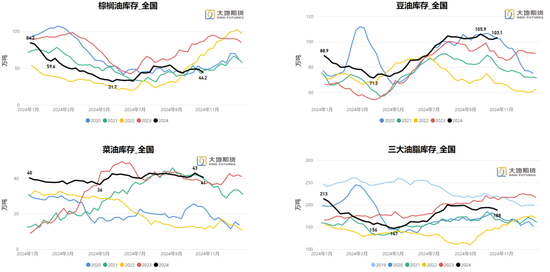

中国:以较低的棕榈油库存面临减产季

刘慧华

从业资格证号:F03113154

投资咨询号:Z0020507

联系方式:liuhh@ddqh.com

联系人:徐超

从业资格证号:F03113143

联系方式:xuchao@ddqh.com

发表评论