来源:经济日报

境内公募基金市场结构迎来历史性变化。Wind数据显示,截至2024年三季度末,被动指数型基金(含指数增强型基金)持有A股市值达3.16万亿元,超过同期主动权益类基金2.89万亿元的总市值,A股被动基金持仓规模史上首次超越主动基金。

被动基金管理策略相对被动,不寻求主动超越市场平均表现,而是力求实现与所追踪的市场指数相近的投资回报。主动基金是一种力图取得超越市场基准组合表现的基金,其投资决策主要依据基金经理的研究和判断。近年来,在政策大力推动、主动基金表现欠佳、投资者风险偏好下降、中央汇金增持等多重因素影响下,以ETF(交易型开放式指数基金)为代表的被动基金逐步走向公募舞台中央,在满足大众投资理财需求、吸引中长期资金入市等方面发挥了积极作用。这种趋势深刻改变着A股市场的基本投资逻辑,也将给整个市场生态带来多重变化。

居民投资选择更为丰富。“不要把鸡蛋放在同一个篮子里”是投资者最常听到的建议之一。而ETF就是一种可以分散单一资产投资风险的产品。也正是凭借风险分散、交易透明、低费率等特点,ETF产品已成为居民资产配置的重要工具。同时,随着ETF市场发展愈加完善,境内被动指数已基本涵盖了各类资产、各类指数,加快推动了指数产品创新。不管是追求以稳为主的投资者,还是看好细分领域的投资者,都可以在此找到合适的选择。

价值发现功能不断优化。被动指数化投资本身是一个优胜劣汰的过程。对于成长性好的股票,随着其市值、估值的增长,股票在组合中的权重也会增长;对于利润不达预期的股票,其权重则会慢慢缩小。ETF规模的上涨让其对所持仓的成份股形成了较高的定价权重,满足ETF选股标准的上市公司能获得更多资金青睐,进而提高市场定价效率和准确性。同时,被动基金持股市值的增加,特别是大量机构资金的涌入,有利于提高股票市场整体流动性,帮助市场更有效地进行价值发现。

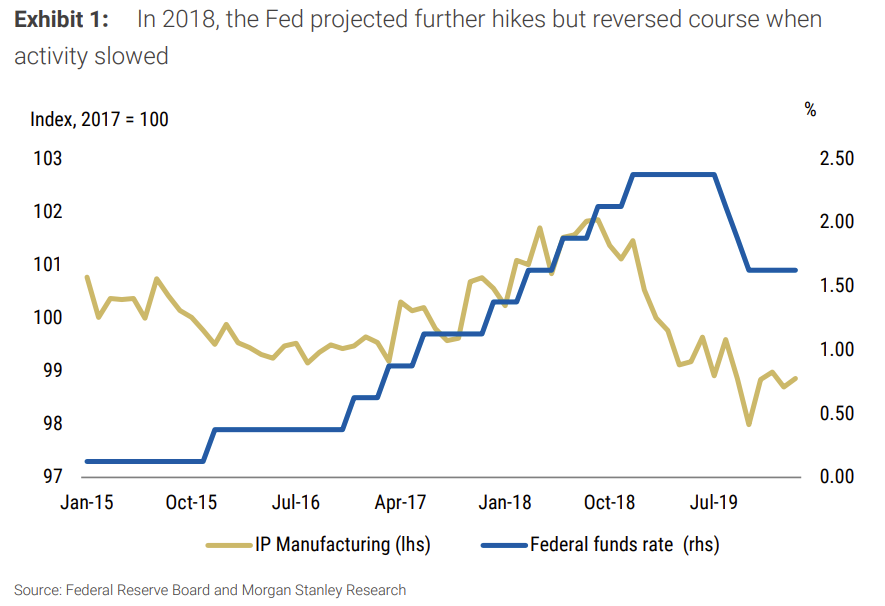

市场有效性进一步提高。从境外成熟市场看,被动基金超越主动基金是大势所趋。有效市场假说认为,在一个信息效率极高的市场中,资产价格能够迅速地反映所有可用信息,使得投资者无法通过分析历史价格或其他公开信息来获得超额回报。在过去几年A股主动基金获取超额回报愈加艰难的背景下,被动基金的“受宠”一定程度上体现了市场更为有效。近几年,我国资本市场改革不断深入,监管制度不断优化,市场效率得到提升,信息透明度增强,为被动投资发展壮大创造了良好基础。而ETF规模的扩大和认可度的提高,又让A股市场投资更加多元化,改善A股市场结构,增强市场稳定性,两者互促互进。

被动基金的崛起为公募基金发展提供了更多可选路径,但被动基金和主动基金并不是非此即彼的关系,两者的投资目标不同,面向的客户群体不同,主动权益基金依然有其独特的价值。从短期看,主动基金具有灵活性优势,能根据市场情况快速调整投资策略;从中长期看,我国经济高质量发展会催生更多结构性机会,也会为主动基金提供突破口、赢得超额收益的可能。面对未来,公募机构应加强自身核心投研能力建设,不断创新和调整投资策略,发挥好主动基金和被动基金各自的特点,以适应瞬息万变的市场环境和投资需求,为投资者带来合理收益。

发表评论